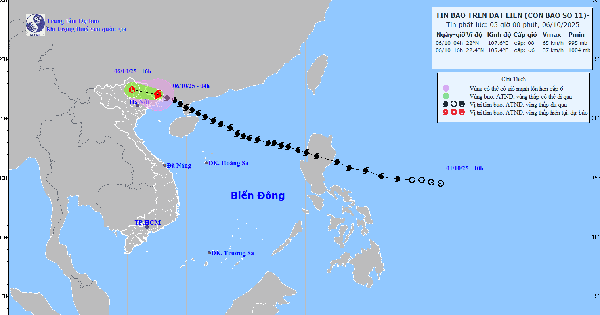

Trong tuần từ 29/9 - 3/10, Ngân hàng Nhà nước (NHNN) đã cho các thành viên vay tổng cộng gần 48.982 tỷ đồng với lãi suất 4% trên kênh cho vay cầm cố giấy tờ có giá. Cùng thời gian trên, khối lượng đáo hạn lên tới hơn 55.854 tỷ đồng.

Trong khi đó, kênh tín phiếu không ghi nhận giao dịch trong tuần. Do vậy, tổng cộng trong tuần qua NHNN đã hút ròng 6.872 tỷ đồng.

Tổng cộng trong tuần qua NHNN đã hút ròng 6.872 tỷ đồng. (Ảnh: Wichart)

Trên thị trường liên ngân hàng, lãi suất qua đêm bắt đầu từ mốc 3,81% vào đầu tuần và tăng dần qua các phiên, lên mốc 4,51% tại phiên 1/10, sau đó hạ xuống 4,39% vào ngày 2/10.

Lãi suất các kỳ hạn từ một tuần tới ba tháng tại phiên 2/10 hiện dao động từ 4,48% - 5,05%, so với phiên đầu tuần, lãi suất giảm tại các kỳ hạn (trừ kỳ hạn 3 tháng).

Theo dữ liệu từ Cục Dự trữ Liên bang Mỹ (Fed) chi nhánh New York, chênh lệch giữa lãi suất qua đêm có bảo đảm (SOFR) của Mỹ và lãi suất qua đêm của tại Việt Nam ở phiên 2/10 là 0,19 điểm %.

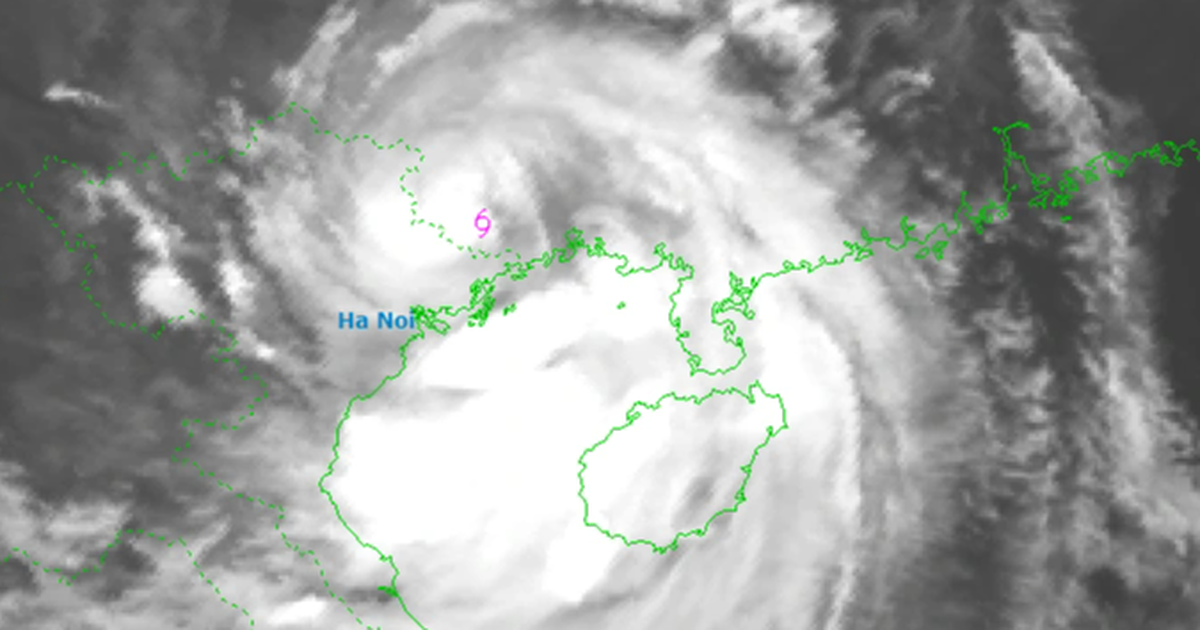

(Ảnh: Wichart)

Đối với tỷ giá, dẫn số liệu từ NHNN tại phiên 3/10, nhà điều hành công bố tỷ giá trung tâm tại 25.162 đồng, giảm 15 đồng so với phiên trước đó và tăng 820 đồng so với đầu năm. Luỹ kế từ đầu năm đến nay, tỷ giá trung tâm tăng gần 3,4%.

Đáng chú ý, trong tuần qua, vào ngày 1/10, NHNN đã phát đi thông báo phương án bán ngoại tệ thông qua hợp đồng kỳ hạn, có huỷ ngang trong 180 ngày.

Giao dịch chỉ được thực hiện đối với các tổ chức tín dụng có trạng thái ngoại tệ âm, với giá bán 26.550 VND/USD. Mức ngoại tệ bán ra tối đa cho mỗi ngân hàng trong mỗi lần giao dịch tương đương mức để đưa trạng thái ngoại tệ của ngân hàng về mức cân bằng.

Đây là lần thứ hai trong vòng hơn một tháng NHNN sử dụng công cụ bán ngoại tệ kỳ hạn. Trước đó, trong hai ngày 25-26/8, NHNN đã can thiệp bán ngoại tệ có kỳ hạn, có hủy ngang trong 180 ngày với giá 26.550 đồng/USD dành cho các ngân hàng có trạng thái ngoại tệ âm.

Đánh giá về triển vọng tỷ giá từ nay đến cuối năm,chuyên gia Nguyễn Thế Minh, Giám đốc Khối Nghiên cứu và Phát triển khách hàng cá nhân, Chứng khoán Yuanta Việt Nam,dự báo VND vẫn có khả năng mất giá nhưng biên độ mất giá vẫn nằm trong tầm kiểm soát.

Tuy nhiên là từ đây đến cuối năm, vị chuyên gia cho rằng áp lực tỷ giá vẫn còn tương đối lớn. Theo ông Minh, yếu tố tác động mạnh nhất đến tỷ giá hiện nay là chênh lệch lãi suất giữa USD và VND. Dù Fed đã bắt đầu giảm lãi suất, nhưng vẫn cần thêm nhiều đợt giảm nữa để thu hẹp đáng kể chênh lệch này. Khi chênh lệch lãi suất được thu hẹp, áp lực lên tỷ giá sẽ hạ nhiệt.

Yếu tố thứ hai là dự trữ ngoại hối. Sau giai đoạn đỉnh điểm năm 2022 với khoảng 110 tỷ USD, dự trữ ngoại hối của Việt Nam hiện chỉ còn khoảng 80 tỷ USD, theo số liệu mới nhất từ IMF. Mức dự trữ giảm sút này cũng tạo thêm áp lực lên tỷ giá. Ông cho rằng Việt Nam cần thêm thời gian để tích lũy và tăng cường nguồn dự trữ ngoại hối.

"Áp lực tỷ giá sẽ giảm bớt trong quý IV/2025. Cả năm, tỷ giá có thể tăng khoảng 3,8%, tương ứng tỷ giá USD/VND quanh mức 26.480 đồng", chuyên gia dự báo.

Ngày 4/11 tại TP HCM, Diễn đàn Đầu tư Việt Nam (VIF), do Trang TTĐT Tổng hợp VietnamBiz và Việt Nam Mới tổ chức, trở lại với loạt nội dung nóng: “Bức tranh vĩ mô – bất động sản – thị trường tài chính – chứng khoán: Con đường thịnh vượng của Việt Nam”.

Sự kiện quy tụ chuyên gia kinh tế, nhà hoạch định chính sách, lãnh đạo ngân hàng, các quỹ và hàng trăm nhà đầu tư, cùng phân tích triển vọng vĩ mô, chính sách, bất động sản, ngân hàng, tài sản số và chu kỳ mới của chứng khoán.

Trải qua nhiều mùa tổ chức, VIF đã khẳng định vị thế diễn đàn đầu tư số 1 Việt Nam, nơi kết nối tri thức và vốn đầu tư.

Thông tin chi tiết: vietnaminvestmentforum.vn

Đăng ký mua vé hoặc tham gia khảo sát để có cơ hội nhận vé mời đặc biệt.