Những năm gần đây, hệ thống các cửa hàng tiện lợi dưới mô hình kinh doanh vừa và nhỏ - nơi cung cấp các vật dụng thiết yếu hàng ngày kết hợp với một số dịch vụ chỗ ăn uống, điều hòa và wifi miễn phí – đã và đang mọc lên như nấm tại thị trường Việt Nam.

CỬA HÀNG TIỆN LỢI: DẪN ĐẦU SỰ TĂNG TRƯỞNG TRÊN THỊ TRƯỜNG BÁN LẺ VIỆT NAM

Theo nhận định của các chuyên gia kinh tế, kênh bán lẻ hiện đại chiếm 25% thị phần nên thị trường bán lẻ hiện đại Việt Nam và còn nhiều dư địa phát triển. Với cơ cấu dân số trẻ, xu hướng mua sắm tại các kênh hiện đại diễn ra mạnh hơn và dần dần thay thế hình thức tạp hóa truyền thống.

Cùng với đó, sự gia tăng tầng lớp trung lưu và phát triển của ngành du lịch cũng là yếu tố thúc đẩy mảng cửa hàng tiện lợi tăng tốc.

Theo Tổng cục Thống kê, năm 2023 tổng mức bán lẻ hàng hóa và dịch vụ tiêu dùng đạt 6.231,8 nghìn tỷ đồng, tăng 9,6% so với năm 2022. Trong đó, mảng cửa hàng tiện lợi là một trong những mô hình phát triển nhanh nhất trong các loại hình bán lẻ hiện đại tại Việt Nam.

Mặc dù chỉ chiếm tỷ trọng nhỏ trong tổng doanh thu bán lẻ hàng hóa (khoảng 0,3%) nhưng đây là loại hình chứng kiến sự tăng trưởng mạnh, với tốc độ tăng trưởng CAGR giai đoạn 2020-2022 đạt khoảng 18,4%.

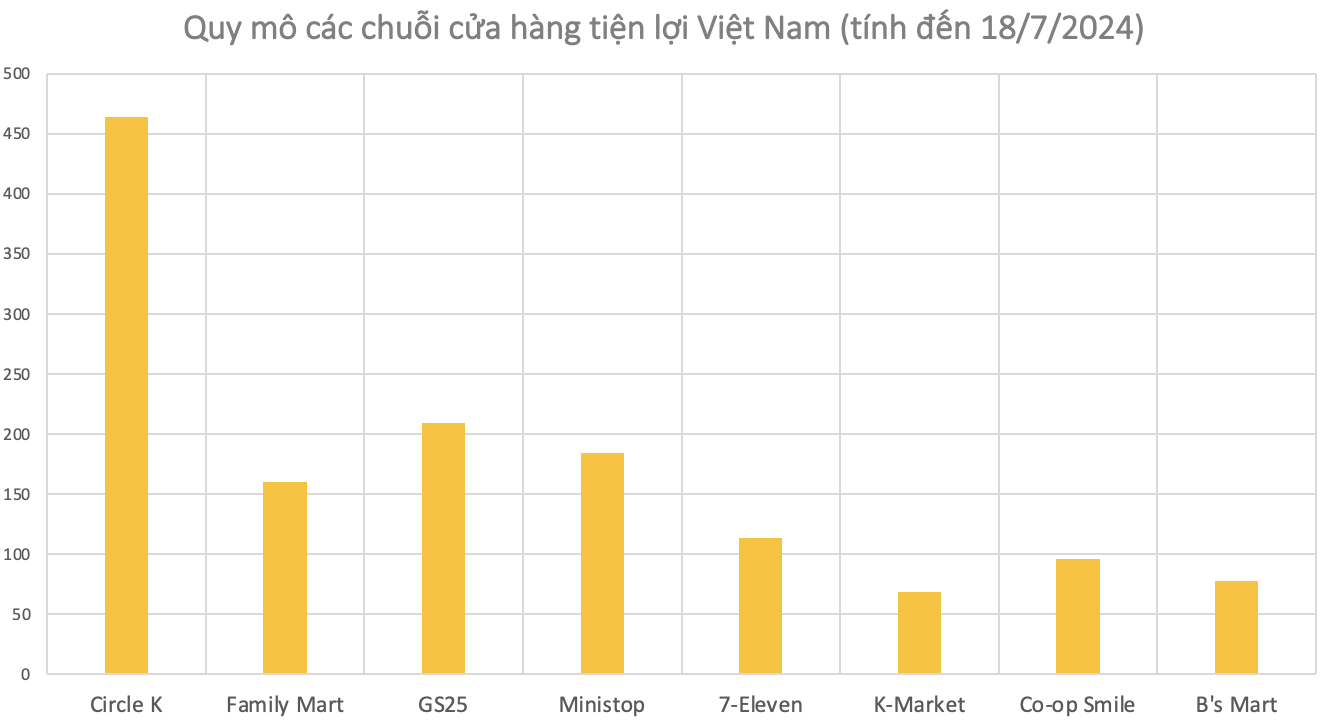

Thực tế, đây từ lâu đã là sân chơi sôi động của các tên tuổi trong ngoài nước với hàng ngàn cửa hàng trên toàn quốc. Bên cạnh các thương hiệu nước ngoài như Circle K, FamilyMart, Ministop… nhiều Tập đoàn Việt Nam cũng không bỏ qua "miếng bánh" lớn với loạt kế hoạch đầy tham vọng mang tên Co.op Smile của Saigon Co.op, Winmart+ của Masan, FujiMart của liên danh Tập đoàn BRG và Nhật Bản.

Nguồn: Tri Túc tổng hợp

CIRCLE K BỎ XA MỌI ĐỐI THỦ, GS 25 SO KÈ VỚI FAMILY MART Ở VÙNG DOANH THU 1.500 TỶ

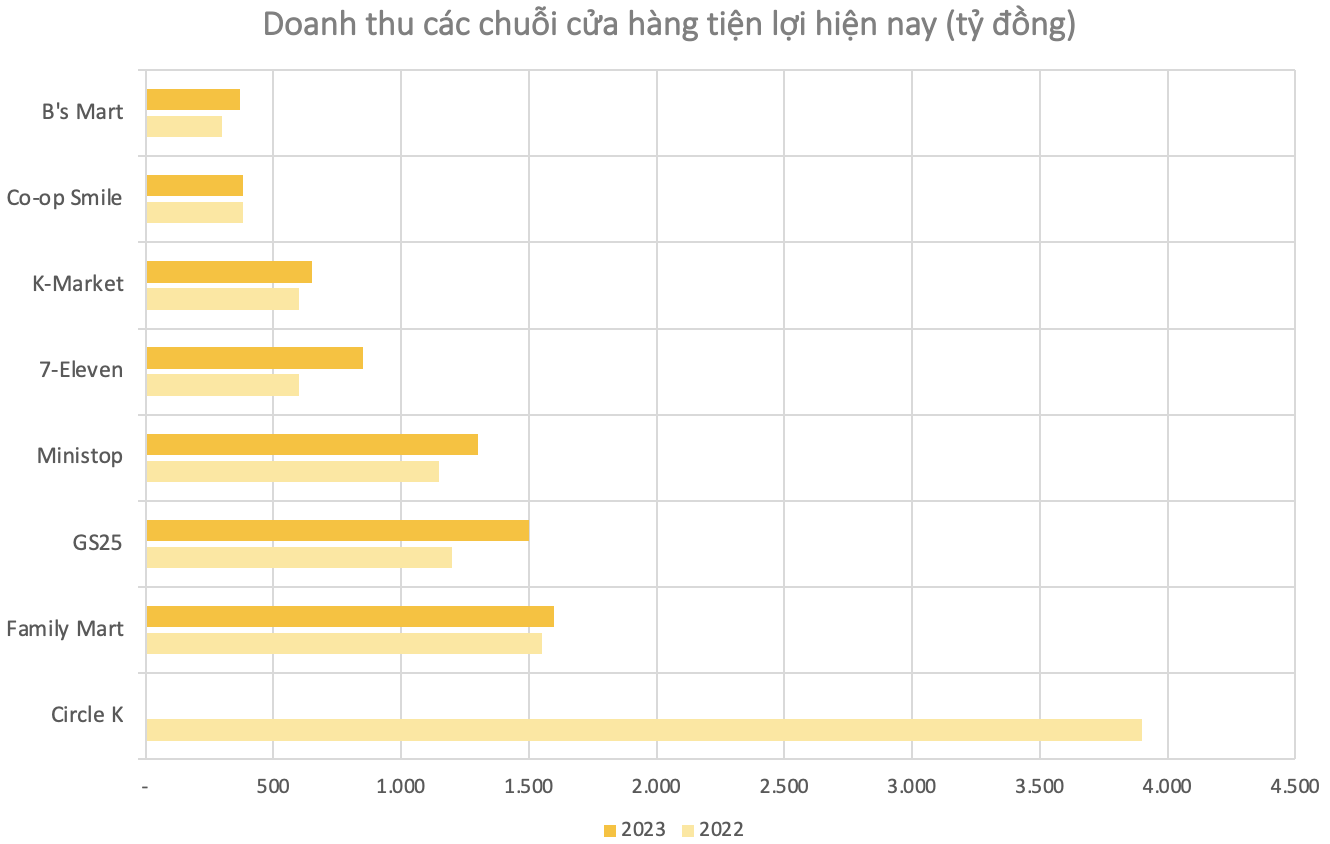

Dẫn đầu là Circle K, theo dữ liệu từ Vietdata, năm 2022 doanh thu chuỗi này bỏ xa mọi đối thủ với gần 4.000 tỷ đồng. Tính đến hiện tại, Circle K cũng là thương hiệu có độ phủ rộng nhất Việt Nam với tổng 464 cửa hàng (tính đến 18/7/2024).

Circle K là chuỗi cửa hàng tiện lợi quốc tế đầu tiên tại Việt Nam sớm có mặt từ năm 2008. Đến nay, Circle K tiếp tục chinh phục khách hàng Việt với sự cải tiến về hệ thống thanh toán tự động, quét mã QR hiện đại cùng dịch vụ giao hàng tận nhà đa dạng qua các ứng dụng Grab, ShopeeFood, NowFood….

Tiếp đến là cuộc so kè của GS 25 và Family Mart với doanh thu ở vùng 1.500 tỷ đồng trong 2 năm 2022 và 2023. Trong đó, Family Mart là chuỗi cửa hàng tiện lợi lớn thứ 3 Nhật Bản, đang từng bước khẳng định vị thế tại thị trường Việt Nam.

Đặt mục tiêu tham vọng sở hữu 1.500 - 2.500 cửa hàng trong năm 2023, tuy nhiên tính đến tháng 7/2024, số lượng cửa hàng Family Mart tại Việt Nam chỉ mới đạt con số 160 cửa hàng. Dù vậy, Family Mart Việt Nam vẫn cho thấy những tín hiệu tích cực với doanh thu tăng trưởng đều đặn trong 3 năm qua, đạt 1.600 tỷ đồng trong năm 2023 và giảm lỗ dần qua các năm.

Còn GS25, có thể xem là một trong số "em út" của thị trường khi chỉ mới xuất hiện từ năm 2018. Chuỗi thuộc sở hữu của Công ty TNHH GS 25 Việt Nam (GS25 Việt Nam) là liên doanh giữa GS Retail Hàn Quốc (nắm 30% cổ phần) và CTCP Sơn Kim Retail (Sơn Kim Retail). Với sự chịu chi đầu tư cùng chiến lược phát triển rõ ràng, doanh thu của GS25 tại Việt Nam tăng trưởng đều đặn trong giai đoạn 2021-2023, đạt trên 1.500 tỷ đồng năm 2023 (tăng 23% so với năm trước).

B’s Mart, Co-op Smile, K-Market… cũng thu về hàng tỷ đồng doanh thu từ thị trường.

Kết quả khả sát của Công ty Nghiên cứu thị trường Nielsen Việt Nam cho thấy, hiện Circle K đang giữ vị trí dẫn đầu với thị phần ở mức 48%, tiếp theo là Family Mart 18,8%, Ministop 14,3% và 7-Eleven 7,3%..

Lý giải nguyên nhân khiến doanh nghiệp nước ngoài bỏ nhiều vốn đầu tư hệ thống cửa hàng tiện lợi, nguyên Chủ tịch Hiệp hội bán lẻ Việt Nam Vũ Thị Hậu cho rằng, nếu muốn mở siêu thị doanh nghiệp phải mất nhiều thời gian tìm địa điểm, thực hiện rất nhiều loại giấy phép khác nhau. Trong khi đó, việc xin giấy phép, tìm địa điểm cửa hàng có diện tích dưới 500m2 không quá khó khăn, vốn đầu tư lại thấp hơn đầu tư siêu thị.

CUỘC ĐUA AI LỖ NHIỀU HƠN

Điều gì cũng có cái giá của nó. Sôi động là vậy, thị trường chuỗi bán lẻ hiện đã và đang đối mặt với sự cạnh tranh mang tính sống còn. Khó khăn khi tìm kiếm mặt bằng, giá thuê tăng… là những rào cản khiến nhiều đơn vị phải tạm dừng ước mơ lớn.

Trong quá khứ, Công ty Vissan đã đóng gần 60 cửa hàng trong chuỗi 100 cửa hàng tiện lợi mà đơn vị này có. Đại diện Vissan từng cho rằng, thị trường cạnh tranh rất khốc liệt, nếu kinh doanh không hiệu quả thì đóng cửa để tìm hướng đi mới tốt hơn là duy trì.

Tương tự, thương hiệu cửa hàng tiện lợi đến từ Nhật Bản Family Mart theo một số chuyên gia trong ngành đã dừng đầu tư thêm vào Việt Nam, sau khi đạt sự ổn định về lượng khách và doanh số.

Hay GS 25, huy động vốn mạnh mẽ, liên danh này từng công bố kế hoạch mở hơn 2.500 cửa hàng trong vòng 10 năm (có thông qua hình thức nhượng quyền). Song tính đến tháng 7/2024, tức sau hơn 6 năm gia nhập Việt Nam, hệ thống đang có hơn 200 cửa hàng tại các tỉnh thành lớn (tập trung chủ yếu ở Tp.HCM). So với con số 2.500 cửa hàng đến 2028 thò GS25 chỉ mới thực hiện được 8% kế hoạch.

Bên cạnh cuộc đua mở rộng thị phần thì kênh bán hàng này còn chịu áp lực cạnh tranh lớn từ sự bùng nổ thương mại điện tử (TMĐT). Theo báo cáo TMĐT năm 2023 được Bộ Công Thương công bố, có đến 74% dân số Việt Nam thường xuyên tham gia mua sắm online (thông qua các website, mạng xã hội facebook, zalo hay các sàn TMĐT).

Doanh thu TMĐT B2C năm 2023 ước đạt 20,5 tỷ USD, tăng trưởng trên 25% (tăng khoảng 4 tỷ USD so với năm 2022), chiếm tỷ trọng 7,8 - 8% tổng mức bán lẻ hàng hóa và doanh thu dịch vụ tiêu dùng cả nước.

Nhìn chung, kênh mua sắm trực tuyến đã và đang dần lấn át các kênh bán lẻ trực tiếp, bao gồm cửa hàng tiện lợi.

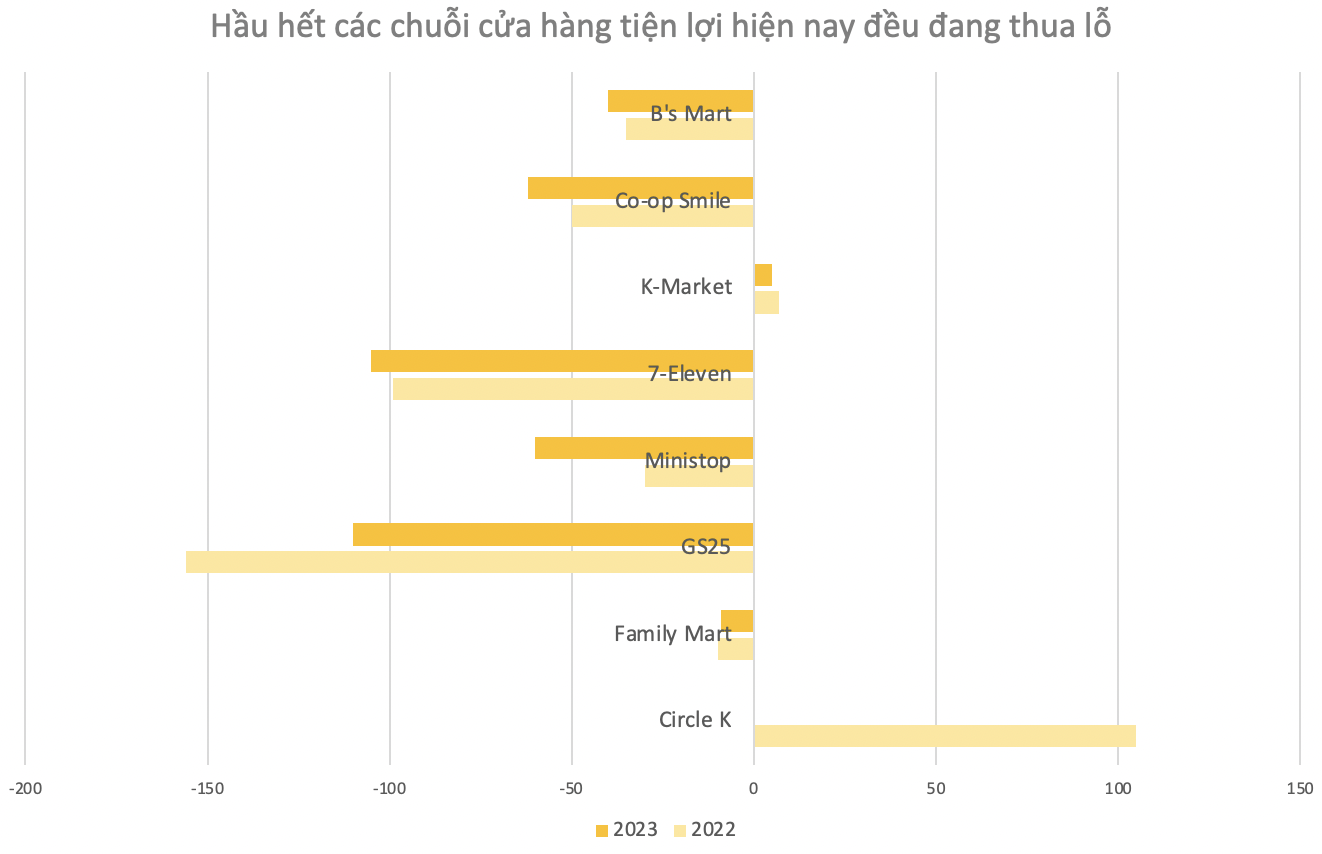

Và trong cuộc chiến "đốt tiền" đó, hầu hết các bên đều đang thua lỗ.

Dẫn đầu là chuỗi GS 25 với mức lỗ vẫn hơn 100 tỷ trong năm 2023. Năm trước đó, GS 25 lỗ hơn 150 tỷ đồng. Thua lỗ hàng trăm tỷ còn có 7-Eleven, tổng thua lỗ 2 năm liên tiếp 2022-2023 hơn 200 tỷ đồng. Co-op Smile (cuộc chơi mới của Saigon Co.op) tăng lỗ thêm chục tỷ trong năm qua…

Circle K và K-Market là 2 cái tên duy nhất có lãi.

CHIẾN BINH K-MARKET: TÊN HÀN NHƯNG THUẦN VIỆT

Chuỗi K-Market là doanh nghiệp bán lẻ tiện lợi duy nhất ghi nhận lợi nhuận dương đều đặn trong giai đoạn 2021-2023.

Lần đầu xuất hiện vào năm 2006, K-Market được xem là siêu thị Hàn Quốc đầu tiên tại Việt Nam, phục vụ cộng đồng người Hàn Quốc sống tại đây. Sau 18 năm, K-Market hiện đã mở được 69 cửa hàng tại các thành phố lớn như Hà Nội, Tp.HCM, Hải Phòng….

Trong đó, K-Market quy mô lớn nhất đặt tại Golden Place (Mễ Trì, Hà Nội) với diện tích 1.200 m2, là một tổ hợp gồm nhiều gian hàng gồm K-Mart, K-Food, đồ lưu niệm, bánh ngọt.

Đáng nói, dù bề ngoài là Hàn Quốc song đây là thương hiệu thuần Việt, thuộc sở hữu của Công ty TNHH Thương mại K&K Toàn cầu - một doanh nghiệp Việt Nam. Yếu tố Hàn có thể là sự hậu thuẫn của ông Ko Sang Goo, Chủ tịch Hội người Hàn Quốc tại Hà Nội, là tư vấn sáng lập Công ty.

Bên cạnh kinh doanh cửa hàng tiện lợi, K-Market theo đại diện cũng là nhà cung cấp hàng hóa cho các đối tác bán lẻ lớn như AEON, BigC, Lotte…, chứ không chỉ là một cửa hàng bán lẻ. Trong đó, K&K đang là đơn vị nhập khẩu hàng hóa Hàn Quốc về Việt Nam, phân phối cho các siêu thị và trực tiếp bán nội bộ trong chuỗi K- Mart, với khoảng 3.000 mặt hàng. Chính điều này giúp chuỗi vận hành hiệu quả hơn giữa cuộc chiến chấp nhận thua lỗ để gia tăng thị phần của các bên còn lại.

Mặt khác, K-Market cũng sớm xác định "sẽ không thể đi nhanh, mà phải đi chắc, bằng hai chân, vừa cung ứng vừa bán lẻ, lấy thận trọng lên làm đầu", bà Nguyễn Thúy Hà - Giám đốc Công ty TNHH K&K Toàn Cầu – từng chia sẻ. Trong cơ cấu doanh thu của K&K, K-Market đóng góp 60%, lĩnh vực nhập khẩu, cung ứng hàng hóa là 40%.

Do đó, trong khi nhiều doanh nghiệp lao đao vì thua lỗ do mở rộng quy mô và chịu ảnh hưởng nặng nề bởi đại dịch Covid-19, K-Market vẫn đạt doanh thu tăng trưởng ổn định, lần lượt 8,3% trong năm 2022 và 6,9% trong năm 2023 với hơn 650 tỷ đồng.

Ảnh: Một cửa hàng K-Market ở Tp.HCM.

Dù có lợi nhuận dương, song riêng năm 2022 so với Circle K, con số lợi nhuận của K-Market rất ít ỏi khi Circle K được biết lãi hơn 100 tỷ trong năm này.