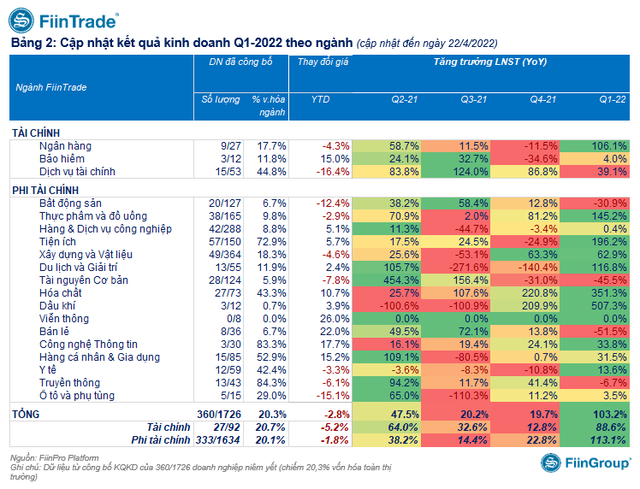

Trong thống kê mới nhất của FiinTrade, tính đến ngày 22/4/2022, đã có 360/1726 doanh nghiệp và ngân hàng niêm yết (chiếm 20% tổng giá trị vốn hóa trên HOSE, HNX và UPCoM) công bố báo cáo chính thức hoặc ước tính về KQKD cho quý 1/2022, trong đó bao gồm 9/27 ngân hàng và 333/1634 doanh nghiệp Phi tài chính.

Ước tính sơ bộ của FiinTrade cho thấy lợi nhuận sau thuế quý 1/2022 của 360 doanh nghiệp và ngân hàng trên tăng trưởng rất mạnh so với cùng kỳ, lên tới 103,2%.

(Nguồn: FiinTrade)

Giá cổ phiếu ngân hàng đang đi ngược với những diễn biến về tăng trưởng lợi nhuận

Đối với khối Ngân hàng, FiinTrade đánh giá lợi nhuận của 9/27 ngân hàng công bố KQKD ghi nhận tăng mạnh nhờ thu nhập từ phí.

Cụ thể, LNST của 9/27 ngân hàng tăng 106,1% so với cùng kỳ và +183,6% so với quý 4/2021. Tăng trưởng tích cực này chủ yếu được đóng góp bởi VPBank (VPB) nhờ ghi nhận phí trả trước từ hợp đồng bancassurance với AIA; cùng với LienVietPostBank (LPB) nhờ thu hồi lãi từ các khoản vay bị ảnh hưởng bởi Covid-19 được cơ cấu trước đây.

Song, mức tăng trưởng này chưa phản ánh đầy đủ bức tranh lợi nhuận của ngành Ngân hàng trong quý 1 do một số ngân hàng lớn như VCB, TCB và CTG vẫn chưa công bố.

Trong bối cảnh các hoạt động kinh tế đã dần hồi phục và tín dụng toàn nền kinh tế tính đến cuối tháng 3/2022 ước tăng 5,04% so với cuối năm 2022, FiinTrade đánh giá lợi nhuận chung của ngành dự kiến tăng mạnh trong quý 1 này.

Trong khi đó, giá cổ phiếu ngân hàng đang đi ngược với những diễn biến về tăng trưởng lợi nhuận, giảm 4,3% so với cuối năm 2021. Định giá P/B của cổ phiếu ngân hàng đang tiệm cận về mức trung bình 3 năm, tuy nhiên thanh khoản toàn thị trường chưa thực sự cải thiện và triển vọng lợi nhuận của ngành chưa có dấu hiệu đột phá khiến cổ phiếu ngân hàng khó có thể lội ngược dòng trong các tháng gần đây.

Mức tăng nóng của nhóm Phân bón, Hoá chất, Thuỷ sản cản trở dòng tiền mới tham gia

Đối với khối Phi tài chính, FiinTrade cho biết tăng trưởng lợi nhuận của 333/1634 doanh nghiệp đã tăng 113,1% so với cùng kỳ, dẫn dắt bởi những nhóm ngành vốn bị ảnh hưởng tiêu cực của dịch Covid-19 trong năm 2021, bao gồm Hàng cá nhân (PNJ), Thủy sản (VHC, FMC, CMX, ACL) và May mặc (TNG, NDT, TCM) và những ngành hưởng lợi từ giá hàng hóa tăng do đứt gãy chuỗi cung ứng vì cuộc chiến giữa Nga-Ukraine, bao gồm Phân bón (DPM, DCM, và DDV) và Hóa chất (DGC).

(1) Tại nhóm Thủy sản, FiinTrade đánh giá LNST tăng tới 238% so với quý 1/2021, trên nền doanh thu tăng 49,2% nhờ đẩy mạnh xuất khẩu; biên EBIT cũng mở rộng (+6,3 điểm phần trăm) do tăng giá bán và tận dụng hàng tồn kho giá thấp.

Tăng trưởng tại nhóm này chủ yếu đến từ VHC (+320,5%) và ACL (+472,6%). Theo FiinTrade, triển vọng lợi nhuận trong các quý tiếp theo tiếp tục khả quan nhờ nhu cầu tiêu thụ tăng mạnh ở nhiều thị trường trọng điểm trong khi nguồn cung thiếu hụt.

(2) Tại nhóm Phân bón, tăng trưởng LNSTđạt 663,4% so với cùng kỳ. Quý 1 và quý 2 là thời điểm vào vụ thu hoạch nên nhu cầu tiêu thụ phân bón trong nước thường ở mức thấp. Do đó mức tăng mạnh này chủ yếu nhờ giá bán bình quân tăng cao do đẩy mạnh xuất khẩu.

Tuy vậy, khi nhu cầu trong nước tăng trở lại vào nửa cuối năm, việc xuất khẩu sẽ bị hạn chế để đảm bảo nguồn cung trong nước giúp bình ổn giá. Trong bối cảnh chi phí đầu vào tiếp tục ở mức cao, đây được cho là trở ngại với tăng trưởng lợi nhuận của nhóm này trong các quý tới do bị hạn chế về khả năng tăng giá bán trong nước (tác động lên biên lợi nhuận) và dư địa mở rộng công suất không còn nhiều.

Xét về diễn biến trên thị trường chứng khoán, cổ phiếu Phân bón, Hóa chất, Hàng cá nhân, Thủy sản, May mặc trong giai đoạn gần đây là những nhóm ngành "ngược sóng" so với thị trường chung. Ngoài câu chuyện về tăng trưởng lợi nhuận tích cực, xét theo quy mô vốn hóa, đây chủ yếu là các nhóm ngành nhỏ (chiếm tỷ trọng <1% tổng giá trị vốn hóa toàn thị trường/ngành) và có lượng cổ phiếu lưu hành không quá lớn nên khá thuận lợi để thu hút dòng tiền trong bối cảnh thanh khoản thị trường kém tích cực.

Tuy nhiên, FiinTrade cho rằng chính mức tăng giá khá nóng của nhiều cổ phiếu thuộc các nhóm ngành này là trở ngại cho dòng tiền mới tham gia, triển vọng tăng trưởng phần lớn đã được phản ánh vào giá cổ phiếu. Xét về góc nhìn kỹ thuật, rủi ro đang tăng lên khi chỉ số giá nhóm ngành này vừa tạo mô hình hai đỉnh và đang tiến sát mức đáy giữa hai đỉnh này.

Chỉ số dòng tiền tích lũy của ngành Sản phẩm hóa dầu, Nông dược và Hóa chất khác I (Nguồn: FiinTrade)

(3) Tại nhóm Nước, số liệu của FiinTrade từ 24/68 doanh nghiệp (chiếm 66%) vốn hoá ngành cho thấy doanh thu tăng hơn 9% trong bối cảnh sản lượng tiêu thụ nước hồi phục và giá bán tăng. Đây là mức tăng trưởng doanh thu cao nhất cho một quý kể từ sau khi dịch Covid-19 bùng phát ở Việt Nam. Tuy nhiên, LNST ghi nhận giảm 14,5%, chủ yếu đến từ TDM do không có khoản cổ tức từ BWE trong quý 1 (đã ghi nhận một lần trong quý 4/2021) trong khi doanh nghiệp đầu ngành là BWE có doanh thu và LNST tăng lần lượt là 23,4% và 11,4% so với cùng kỳ.