Citigroup có nguy cơ mất khoảng 4 tỷ USD do tiếp xúc với Nga, vì cuộc chiến ở Ukraine làm kế hoạch rút khỏi quốc gia này của họ ngày càng gặp nhiều khó khăn. Đầu tuần này, Citi tiết lộ rằng họ có 9,8 tỷ USD trong tổng số tiền có liên quan với quốc gia này vào cuối năm ngoái, khiến ngân hàng này dễ bị ảnh hưởng bởi các lệnh trừng phạt hơn so với các ngân hàng lớn khác của Mỹ.

Các khoản này bao gồm ngân hàng bán lẻ của Nga đã được rao bán vào năm ngoái và các khoản tiền gửi vào ngân hàng trung ương của Nga, vốn đã bị các cường quốc phương Tây trừng phạt. Trong một "kịch bản căng thẳng nghiêm trọng", ngân hàng có thể mất "ít hơn một nửa số tiền đó", giám đốc tài chính Mark Mason cho biết.

Tuy nhiên, ông Mason cho biết tổn thất cuối cùng có thể thấp hơn đáng kể tùy thuộc vào tình hình ở Nga diễn biến như thế nào. "Chúng tôi đang rất chủ động quản lý để hạ con số đó xuống", ông nói.

Giám đốc điều hành Jane Fraser đã công bố kế hoạch bán hầu hết các hoạt động tiêu dùng quốc tế của ngân hàng vào tháng 4 năm ngoái để tập trung vào các ngành kinh doanh sinh lời nhiều hơn. Kể từ đó, Citi đã đạt được các thỏa thuận để thoát ra khỏi khoảng một nửa số thị trường đó, quá trình này đã bị tiêu tốn hơn 2 tỷ USD. Tuy nhiên, việc bán ngân hàng bán lẻ của Nga vẫn chưa hoàn tất.

Giám đốc điều hành Jane Fraser, nhậm chức kể từ tháng 2/2021

Susan Katze, nhà phân tích của Credit Suisse, đã hạ ước tính mà bà đưa ra trước đó về kết quả kinh doanh năm 2022 của Citi. Bà nói rằng các thông tin Nga tiết lộ đã "làm giảm kỳ vọng của chúng tôi về việc mua cổ phiếu quỹ". Citi đã giải quyết các khoản lỗ tiềm ẩn do tiếp xúc với Nga khi đặt mục tiêu lợi nhuận mới. Mục tiêu cho thấy ngân hàng Mỹ sẽ tiếp tục tụt hậu so với các đối thủ Phố Wall trong những năm tới khi bà Fraser theo đuổi một chương trình tái cơ cấu tốn kém.

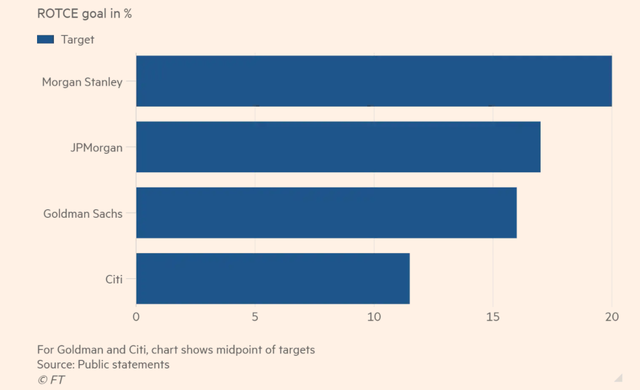

Trong một buổi thuyết trình của ngày dành cho các nhà đầu tư, lần đầu tiên sau gần 5 năm, Citi cho biết họ đang nhắm mục tiêu lợi nhuận trên vốn chủ sở hữu hữu hình trung bình của cổ đông phổ thông (ROTCE) từ 11% đến 12% trong vài năm tới. Để so sánh, Morgan Stanley đang đặt mục tiêu ROTCE dài hạn ít nhất là 20%, Goldman Sachs đặt mục tiêu 15% đến 17% và JPMorgan Chase đặt mục tiêu là 17%.

Khoảng cách so với các công ty cùng ngành nhấn mạnh thách thức mà bà Fraser phải đối mặt để tái tạo năng lượng cho ngân hàng sau một loạt sai lầm. Tuy nhiên, việc chi tiêu nhiều hơn gắn với kế hoạch tổ chức lại ngân hàng dựa trên năm ngành kinh doanh cốt lõi, cùng với việc cập nhật công nghệ của Citi để đáp ứng các cơ quan quản lý, đồng nghĩa với việc sẽ mất nhiều năm để mang lại hiệu quả hoạt động tương đương với các ngành kinh doanh khác trên Phố Wall.

"Thành thật mà nói, không có gì ngạc nhiên khi chúng tôi vượt trội hơn các đói thủ của mình và không đáp ứng được kỳ vọng của các nhà đầu tư", bà Fraser nói trong một bài thuyết trình. "Trọng tâm của chúng tôi ngay bây giờ là đạt được những mục tiêu trung hạn này và xây dựng uy tín với khách hàng trong suốt chặng đường".

Citi là ngân hàng Mỹ duy nhất giao dịch cổ phiếu dưới giá trị sổ sách, một phần do ROTCE liên tục giảm, theo các nhà phân tích tại Barclays. Citigroup đã bỏ lỡ một vài mục tiêu đặt ra trong ngày hội nhà đầu tư cuối cùng của mình vào năm 2017 và cổ phiếu cũng bị giảm đáng kể so với các công ty cùng ngành sau khi các nhà điều hành nhiều lần đưa ra lời hứa thu hẹp khoảng cách lợi nhuận mà các nhà đầu tư đã phàn nàn trong nhiều năm.

Khi quá trình tái cấu trúc hoàn tất, Citi sẽ tập trung vào "năm lĩnh vực kinh doanh cốt lõi được kết nối với nhau", theo bà Fraser. Các lĩnh vực kinh doanh đó bao gồm kho bạc và dịch vụ thương mại, quản lý tài sản toàn cầu, ngân hàng doanh nghiệp và thương mại, thị trường và ngân hàng bán lẻ của Mỹ.

Lợi nhuận của ngân hàng cũng giảm do chi tiêu nhiều hơn nhằm giải quyết lệnh chấp thuận của cơ quan quản lý sau khi các nhà chức trách Mỹ kết luận rằng Citi đã không sửa chữa được "những thiếu sót lâu nay" trong quy trình và công nghệ của mình. Không bao gồm chi phí thoái vốn, chi phí hoạt động của Citi cũng sẽ cao hơn tới 6% vào năm 2022 khi ngân hàng tăng gấp đôi chi tiêu theo quy định lên 3,5 tỷ USD và đẩy mạnh đầu tư vào các doanh nghiệp hoạt động hiệu quả hơn như kho bạc và dịch vụ thương mại.