Chia sẻ tại Hội thảo "Vai trò của xếp hạng tín nhiệm trong quản trị rủi ro tín dụng” diễn ra sáng 25/10, các diễn giả đánh giá trong bối cảnh tín dụng dư thừa nhưng không ít doanh nghiệp lại gặp khó khăn trong tiếp cận vốn.

Nguyên nhân của thực tế này ngoài việc doanh nghiệp không có nhu cầu vay vốn thì trong bối cảnh kinh tế thế giới và trong nước khó khăn như hiện nay, các ngân hàng cũng rất e ngại rủi ro tín dụng.

Không phải tất cả doanh nghiệp đều khó khăn

Ông Nguyễn Quang Thuân, Tổng Giám đốc FiinRatings, cho rằng nguyên lý cho vay cơ bản nhất của các ngân hàng thương mại là dựa trên quy định tín dụng thuộc ngân hàng và khẩu vị rủi ro của họ. Trong khi hiện hầu hết doanh nghiệp đều đang gặp khó khăn sau do mất đi thị trường, không có đơn hàng, không có dòng tiền, điều này làm giảm khả năng hấp thụ vốn của nền kinh tế.

Tuy nhiên, theo ông không phải tất cả doanh nghiệp đều khó khăn, một số doanh nghiệp nhờ khả năng ứng biến, quản trị tốt vẫn duy trì được hoạt động sản xuất kinh doanh. Vì vậy, các doanh nghiệp muốn tiếp cận được vốn cần minh bạch hơn, trong đó xếp hạng tín nhiệm là một công cụ giúp doanh nghiệp chứng minh khả năng của mình.

Ông Nguyễn Quang Thuân, Tổng Giám đốc FiinRatings. (Ảnh: NVCC).

Ngay kể ngành bất động sản, không phải doanh nghiệp nào cũng khó khăn, vẫn có rất nhiều doanh nghiệp tốt. Vì vậy, cần đánh giá theo tình trạng thực tế của từng doanh nghiệp, chất lượng tín dụng của các ngành, các doanh nghiệp để từ đó thiết kế các chính sách thúc đẩy tăng trưởng tín dụng phù hợp.

Theo ông Thuân, khi các doanh nghiệp chủ động xếp hạng tín nhiệm, đây sẽ là kênh cung cấp thêm thông tin làm cơ sở đánh giá và quản trị rủi ro cho hoạt động cấp tín dụng.

Các tổ chức tín dụng có thêm thông tin đầy đủ để thẩm định tình hình tài chính, khả năng trả nợ cũng như các rủi ro của doanh nghiệp được xếp hạng tín nhiệm độc lập trong công tác quản trị rủi ro tín dụng và đầu tư vào các công cụ nợ.

Khi có nhiều hơn các doanh nghiệp Việt Nam được xếp hạng tín dụng cũng sẽ tạo điều kiện để các tổ chức có thể áp dụng phương pháp quản trị rủi ro theo thông lệ quốc tế, cụ thể là Basel 3 đang được triển khai bởi các tổ chức tín dụng tại Việt Nam.

Theo đó, các chính sách và hệ số rủi ro có thể tham chiếu đến kết quả xếp hạng tín nhiệm độc lập theo phương pháp chuẩn hóa (Standardised Approach – SA) bên cạnh hệ thống xếp hạng tín nhiệm nội bộ (Internal Rating Based Approach – IRB) của các tổ chức tín dụng.

Hội thảo "Vai trò của xếp hạng tín nhiệm trong quản trị rủi ro tín dụng” diễn ra sáng 25/10. (Ảnh: Hạ An).

Cần lấy lại niềm tin cho thị trường trái phiếu doanh nghiệp

Theo ông Thuân, với thị trường trái phiếu, việc áp dụng xếp hạng tín nhiệm cũng khuyến khích kênh đầu tư dài hạn tại Việt nam và mở rộng cơ sở nhà đầu tư vốn hiện nay còn chưa có sự tham gia sâu rộng bởi các quỹ đầu tư, công ty bảo hiểm, quỹ hưu trí, và các định chế tài chính trong và ngoài nước.

Việc phân loại đánh giá trái phiếu với các mức độ xếp hạng tín nhiệm khác nhau sẽ hỗ trợ cho các nhà đầu tư trong việc quản trị danh mục đầu tư theo mức độ tùy theo khẩu vị rủi ro và mức độ an toàn tùy theo mô hình hoạt động của định chế đầu tư.

Vị Tổng Giám đốc FiinRatings cho biết từ đầu năm 2024 sẽ áp dụng quy định về việc bắt buộc áp dụng xếp hạng tín nhiệm đối với một số trái phiếu doanh nghiệp phát hành riêng lẻ nhằm minh bạch thông tin.

Tuy nhiên, theo ông Thuân cần gia tăng số lượng các doanh nghiệp có xếp hạng tín nhiệm trên thị trường để hấp dẫn nhà đầu tư. Muốn vậy thì cần nhiều thành phần tham gia vào thị trường trái phiếu, công cụ nợ nhiều hơn.

Ngay cả với các doanh nghiệp không yêu cầu bắt buộc việc xếp hạng tín nhiệm cũng nên sử dụng công cụ này như một cơ sở để nhà đầu tư giải ngân. Tại một số quốc gia như Thái Lan, các quỹ mở sử dụng tiền của công chúng để đầu tư vào trái phiếu doanh nghiệp thì bắt buộc phải được xếp hạng tín nhiệm ở các mức độ khác nhau.

Các công ty bảo hiểm, công ty quỹ hưu trí thì phải đầu tư trái phiếu an toàn hơn, đương nhiên, xếp hạng cao không có nghĩa là ko có khả năng vỡ nợ, việc xếp hạng tín nhiệm đấy chỉ là quá trình theo dõi, hỗ trợ phân bổ danh mục và tạo thanh khoản.

Bà Trịnh Quỳnh Giao, Tổng Giám đốc PVIAM, cũng cho biết, mặc dù theo quy định của Chính phủ từ năm 2024 mới bắt buộc phải xếp hạng tín nhiệm nhưng với các doanh nghiệp chủ động thực hiện quá trình này, đây cũng là một điểm cộng để các quỹ đánh giá khi đầu tư.

Xếp hạng tín nhiệm như một bộ lọc đầu tiên để các nhà đầu tư cân nhắc khi đầu tư vào trái phiếu doanh nghiệp. Đây cũng là công cụ để nhà đầu tư không chuyên sử dụng nhằm đánh giá doanh nghiệp phát hành , hông qua đó giảm rủi ro cho nhà đầu tư và lấy lại niềm tin cho thị trường trái phiếu doanh nghiệp, các chuyên gia cho biết.

Quy tụ những nhân vật có sức ảnh hưởng trong giới tài chính Việt Nam đến từ các quỹ đầu tư, doanh nghiệp niêm yết, cố vấn tài chính từ các ngân hàng, công ty chứng khoán đầu ngành.

Cùng thảo luận về những chủ đề nóng nhất, trọng tâm nhất xoay quanh bức tranh kinh tế 2024, triển vọng kinh doanh các ngành.

Và một cuộc trình diễn độc đáo của số liệu và công nghệ hỗ trợ đầu tư. Với sự xuất hiện của công cụ phân tích dòng lệnh (Order Flow) đầu tiên và duy nhất tại Việt Nam. Đây là phương pháp tiên tiến nhất trên thế giới chủ yếu là được các quỹ tại Anh, Mỹ và các tổ chức trading chuyên nghiệp ứng dụng và hiện chưa phổ biến cho số đông nhà đầu tư.

Với những thông tin có giá trị cao từ các chuyên gia hàng đầu, Diễn đàn Đầu tư Việt Nam 2024 (Vietnam Investment Forum 2024) với chủ đề “Theo dấu Dòng tiền” không chỉ hữu ích với các nhà đầu tư chứng khoán, bất động sản mà còn hỗ trợ các nhà kinh doanh, các nhà hoạch định lên kế hoạch kinh doanh phù hợp cho năm 2024.

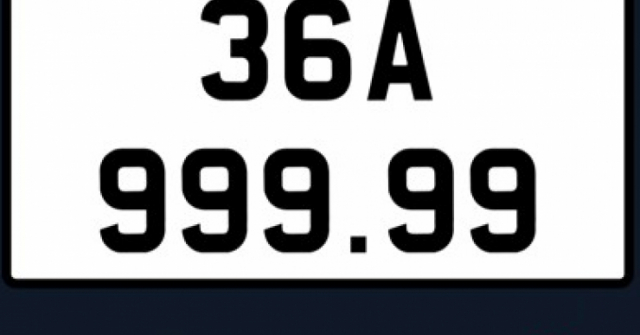

Số lượng có hạn, đăng ký ngay tại đây.