Lãi suất “rượt đuổi”

Cụ thể, trên thị trường 1 (huy động vốn dân cư và tổ chức kinh tế), nhiều ngân hàng đã tiếp tục điều chỉnh lãi suất huy động tiền gửi.

Nhiều NHTM điều chỉnh lãi suất huy động và tăng thêm chủ yếu ở tiết kiệm trực tuyến. Ảnh: Giao dịch tại NH Bản Việt - BVB

Ngân hàng Bản Việt (VietCapital Bank) vừa tăng lãi suất gửi tiết kiệm online lên đến 0,3%/năm, mức lãi suất cao nhất đến 7,3%/năm áp dụng kể từ ngày 08/09/2022. Theo đó, kỳ hạn 1 đến 3 tháng tăng thêm 0,05%, lên đến 4,0%/năm; kỳ hạn 6 tháng tăng 0,2%/năm, lãi suất áp dụng 6,6%/năm. VietCapital Bank còn có “Tiết kiệm linh hoạt” với kỳ hạn ngày từ 184 ngày trở lên, mức gửi từ 100 triệu đồng đến dưới 300 triệu đồng lãi suất áp dụng 6,7%/năm, với mức gửi từ 300 triệu đồng trở lên lãi suất áp dụng 6,8%/năm. Kỳ hạn 12 tháng tăng 0,2%, lãi suất áp dụng 7,1%/năm; Riêng kỳ hạn 24 tháng tăng 0,3%, lãi suất áp dụng 7,3%/năm; hay chương trình “Tháng vàng ưu đãi” cho kỳ hạn 6-12 tháng, mức gửi áp dụng từ 300 triệu đồng trở lên, theo cơ cấu mức gửi lãi suất sẽ từ 6,9%/năm - 7,3%/năm.

Trước đó, Bản Việt cũng là ngân hàng có trái phiếu chào bán ra công chúng với lợi suất 8,6%/năm, kỳ hạn 7 năm.

Cũng trong đầu tháng 9, Sacombank vừa gia nhập vào nhóm ngân hàng điều chỉnh tăng lãi suất huy động thêm khoảng 0,2 điểm % ở nhiều kỳ hạn, ở cả hình thức gửi tiền tại quầy và gửi tiền online, đưa lãi suất tiết kiệm tại quầy lên mức cao nhất là 6,5%/năm, online là 7%/ năm. Đáng chú ý, thúc đẩy bancassurance, Sacombank cũng có chương trình khách hàng gửi tiết kiệm và tham gia bảo hiểm nhân thọ từ ngày 1/7/2022 thì sẽ được áp dụng lãi suất cao hơn khoảng 0,2 điểm % so với thông thường. Theo đó, khách hàng Sacombank có thể được hưởng lãi suất cao nhất là 7,2%/năm khi gửi tiết kiệm kỳ hạn 36 tháng.

Trong khi đó, VietinBank, một ông lớn nhóm Big 4 sau nhiều tháng ổn định lãi suất tiết kiệm, cũng đã có mặt ở cuộc đua huy động mới, với lãi suất cộng thêm tới 0,5%/năm cho các khách hàng cá nhân gửi tiết kiệm online kỳ hạn từ 1 đến 24 tháng trên VietinBank iPay. Theo đó, tùy kỳ hạn và hạn mức tiền gửi, lãi suất tiết kiệm của VietinBank có thể lên tới mức cao nhất 6,1%/năm. Đây là mức lãi suất cao nhất tại VietinBank kể từ tháng 7/2020 đến nay, cũng là mức lãi suất huy động cao nhất trong nhóm Big 4. Tại Vietcombank, BIDV và Agribank, hiện lãi suất cao nhất cho kỳ hạn 12 tháng là 5,6-5,8%/năm.

SCB, một trong những ngân hàng luôn giữ lãi suất huy động mức cao, không có động thái điều chỉnh những ngày đầu tháng 9 nhưng vẫn ở trong top trên 7%/năm. Hiện lãi suất huy động các kỳ hạn 12 tháng, 15 tháng, 18 tháng, 24 tháng, 36 tháng gửi tại quầy của SCB, lĩnh lãi cuối kỳ, đều niêm yết ở mức 7,3%/năm. Trong khi đó, lãi suất tiết kiệm online ở 28, 24, 36 tháng niêm yết 7,55%/ năm…

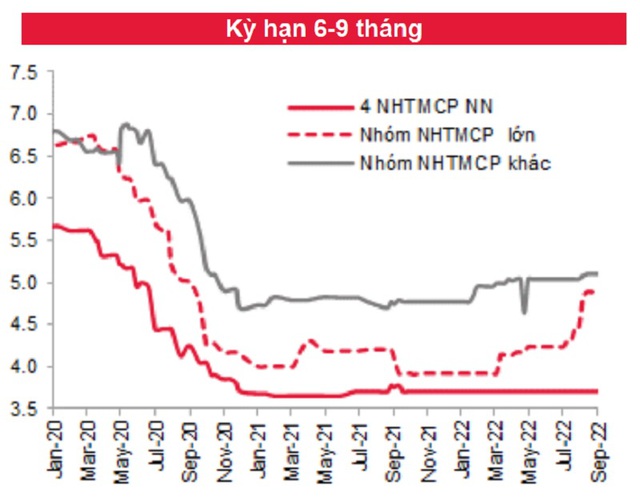

Lãi suất huy động trong tháng 8 điều chỉnh tăng mạnh tập trung ở nhóm NHTMCP lớn. Xu hướng này tiếp tục diễn ra đầu tháng 9 với sự gia nhập của các NH khác. Nguồn: SSI

Thị trường hiện cũng đã xuất hiện mốc lãi suất mới lên tới 8,8%/năm, được AnBinh Bank áp dụng gửi tiết kiệm 1.500 tỷ đồng trở lên, kỳ hạn 13 tháng và lĩnh lãi cuối kỳ. Tuy nhiên đây là trường hợp hy hữu bởi với khoản tiền mặt lớn như trên, khách hàng tổ chức kinh tế hay cá nhân sẽ có rất nhiều cơ hội để có thể “deal” một địa chỉ đầu tư luôn sẵn sàng trả mức sinh lợi cao hơn mức mà AnBinh Bank niêm yết.

Nhìn chung, cuộc đua lãi suất huy động tiền gửi còn tính gộp cả 2 tháng 8 và đầu tháng 9/2022, với sự tham gia của chủ yếu là các Ngân hàng TMCP gồm VPBank, VietCapital Bank, Techcombank, MB, ACB, Sacombank, VietABank, HDBank, TPBank, SCB, BacABank, NCB, SeABank, KienlongBank…, đã rượt đuổi nhích dần để đưa các mốc lãi suất cao nhất lên tới trên 7,5%

Qua đó, có thể đặt nền tảng cho mốc tham chiếu lãi suất vay mới.

Thị trường liên ngân hàng biến động “tàu lượn”

Cũng trong tuần qua, thị trường đã chứng kiến mức độ biến động và đảo chiều của lãi suất trên thị trường các ngân hàng vay mượn lẫn nhau (thị trường 2).

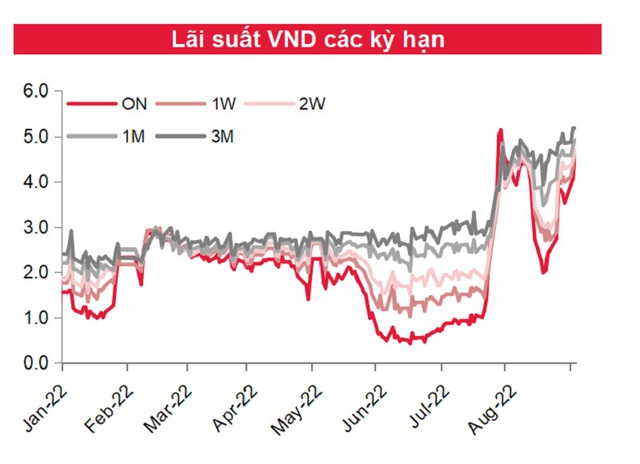

Lãi suất VND trên thị trường liên ngân hàng xác lập mức nền cao. Nguồn: SSI

Cụ thể, ngay ngày 7/9, ngày mà Ngân hàng Nhà nước công bố thực hiện điều chỉnh chỉ tiêu tăng trưởng tín dụng tới các TCTD, lãi suất bình quân liên ngân hàng kỳ hạn qua đêm đã tăng mạnh 1,17 điểm % lên 6,88%/năm, mức cao nhất kể từ cuối năm 2012. Đỉnh 10 năm của lãi suất liên ngân hàng theo các chuyên gia, được xác lập không phải là sự phản ánh thiếu thanh khoản trong hệ thống mà là do phản ứng của các nhà băng trước sự tăng vọt của đồng USD đã vọt lên đỉnh trên 20 năm và chưa có dấu hiệu hạ nhiệt.

“Trước đó, việc NHNN bắn tín hiệu chấp nhận thắt chặt ở thị trường 2 để ổn định tỷ giá, một mặt chủ động ghìm đà tăng của lãi suất ở thị trường 1 để hỗ trợ cho các doanh nghiệp trong quá trình phục hồi thông qua liên tục hút ròng tiền trên thị trường, cho thấy sẽ có áp lực thanh khoản trên thị trường 2. Với đồng USD biến động sau lễ (2/9), mặc dù NHNN đã có động thái bơm tiền mạnh để giảm áp lực thanh khoản dịp lễ, nhưng các nhà quản lý NHTM vẫn sẽ phải “đón phòng” khả năng tiếp tục hút tiền từ phía NHNN. Tuy nhiên, lãi suất liên ngân hàng vọt đỉnh mới chỉ là diễn biến đột biến trong một vài phiên giao dịch, bởi NHNN sẽ điều hành để vừa đạt một mức nền lãi suất vừa đảm bảo thanh khoản hệ thống phù hợp”, một chuyên gia đánh giá.

Tính đến hết tháng 8, NHNN đã hút ròng gần 115 nghìn tỷ đồng thông qua kênh thị trường mở và 70 nghìn tỷ đồng thông qua kênh bán ngoại tệ, đưa mặt bằng lãi suất liên ngân hàng VND lên vùng khoảng 3,5% – 4,0%. Lãi suất tín phiếu và OMO cũng đã được điều chỉnh tăng so với tháng 7, cho thấy NHNN đã điều hành chính sách tiền tệ một cách thận trọng hơn xuyên suốt tháng 8, theo SSI.

Nhận định về diễn biến của thị trường và động thái nhà điều hành, CTCK SSI cho rằng, NHNN đã linh hoạt sử dụng kênh OMO và tín phiếu nhằm điều tiết thanh khoản trên thị trường và duy trì một mức nền lãi suất liên ngân hàng VND nhằm tạo một khoảng cách an toàn đối với lãi suất USD và giảm tải áp lực lên tỷ giá.

Thực tế, ngay sau một vài phiên vọt đỉnh duy trì xu hướng tăng lãi suất ở các kỳ hạn, thị trường liên ngân hàng đã đảo chiều hạ chiều. Đến phiên giao dịch cuối tuần 9/9, lãi suất VND qua đêm đã giảm tiếp gần 1 điểm phần trăm và chỉ còn quanh 4,5%/năm; kỳ hạn 1 và 2 tuần chỉ còn trong khoảng 4,6-4,9%/năm.

Tuy vậy, theo một chia sẻ của ông Trần Ngọc Báu, CEO Wichart Group, lãi suất thị trường 2 sẽ tiếp tục duy trì ở mức trên 3% (không thấp hơn Fed Fund Rate). Điều đó có thể hiểu là với Fed Fund Rate đang cao và theo lộ trình Fed tiếp tục thắt chặt tiền tệ cho đến khi đưa lạm phát xuống mức mục tiêu, khả năng lãi suất liên ngân hàng sẽ còn được NHNN hướng đến “tạo nền” ổn định quanh mốc mà thị trường đang giao dịch hiện tại hoặc biến động lên mức cao hơn. Như vậy, các điều chỉnh với sự linh hoạt điều tiết của NHNN trên thị trường mở sẽ còn tiếp tục diễn ra.