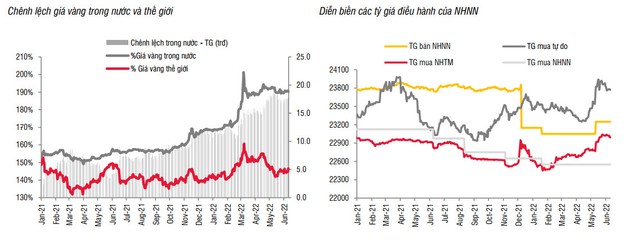

Trong báo thị trường tiền tệ mới công bố, Trung tâm phân tích Chứng khoán SSI (SSI Research) cho biết trong phiên thảo luận ở kỳ họp Quốc hội vừa qua, việc chênh lệch giá vàng SJC trong nước và thế giới (đỉnh điểm có lúc gần 20 triệu đồng/lượng) được các đại biểu yêu cầu NHNN cho ý kiến vì cho rằng SJC được NHNN giao cho độc quyền sản xuất vàng miếng là nguyên nhân gây ra sự chênh lệch trên. Thống đốc NHNN đã ghi nhận và có chủ trương xin ý kiến rộng rãi để lựa chọn nhiều thương hiệu khác cùng sản xuất vàng miếng.

''Trên thực tế, sau những thông báo trên, chênh lệch giá vàng SJC – quốc tế đã giảm chỉ còn 15 triệu đồng/lượng'', SSI Research cho biết.

Tại thị trường tiền tệ, NHNN tiếp tục rút ròng 351 tỷ đồng trên thị trường mở trong tuần qua. Cụ thể, NHNN bơm 1.020 tỷ đồng, thông qua nghiệp vụ mua kỳ hạn 14 ngày với lãi suất 2,5% trong khi có 1.372 tỷ đồng đáo hạn và đưa khối lượng tín phiếu đang lưu hành giảm xuống còn 1,5 nghìn tỷ đồng. Trạng thái thanh khoản cải thiện giúp mặt bằng lãi suất VND trên thị trường liên ngân hàng duy trì ở mức thấp xuyên suốt tuần. Kết tuần, lãi suất kì hạn qua đêm ở mức 0,53% (tăng 2,9 điểm cơ bản), và kỳ hạn 1 tuần là 1,2% (tăng 1,9 điểm cơ bản).

Tâm điểm trên thị trường tài chính-ngân hàng tuần qua là phần thảo luận của Thống Đốc NHNN với các đại biểu, trong phiên họp Quốc hội vào tháng 5/2022. Trong đó, về vấn đề lãi suất, mục tiêu của Chính phủ, Quốc hội và NHNN trong 2 năm 2022 – 2023 là hạ mặt bằng lãi suất cho vay nhằm hỗ trợ doanh nghiệp trong giai đoạn hồi phục sau Covid. Tuy nhiên, bối cảnh hiện tại (lạm phát và tỷ giá không thuận lợi) khiến mục tiêu điều hành của NHNN gặp nhiều áp lực hơn. Trên thực tế, tín dụng tăng 8% so với cuối năm 2021, tính đến hết tháng 5/2022 trong khi mặt bằng lãi suất cho vay chỉ tăng 9 điểm cơ bản so với cuối năm là một nỗ lực lớn từ ngành ngân hàng.

''Sắp tới, NHNN sẽ triển khai gói hỗ trợ lãi suất trị giá 40 nghìn tỷ đồng đến hầu hết các ngành nghề (trừ những ngành rủi ro cao) và kỳ vọng lãi suất cho vay sẽ giảm 0,5 – 1,0% trong 2 năm 2022-2023'', SSI Research nhận định.

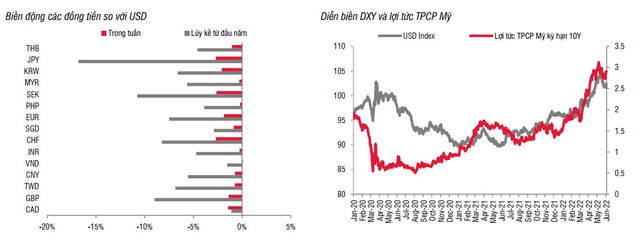

Trên thị trường quốc tế, thông tin vĩ mô gây biến động mạnh trong tuần qua đến từ số liệu lạm phát của Mỹ. Chỉ số tiêu dùng CPI và CPI cơ bản của Mỹ lần lượt tăng 8,6% và 6,0% so với cùng kỳ, cao hơn kỳ vọng từ thị trường. Dữ liệu lạm phát tiếp tục tăng sau 2 đợt tăng lãi suất có thể sẽ ảnh hưởng tới quyết định của Fed trong cuộc họp tháng 6 tới đây (ngày 15-16/06). Trên thực tế, dự báo của CME hiện tại đang tương đối phân hóa, cho thấy 75% khả năng Fed sẽ tăng 50 điểm cơ bản trong cuộc họp tháng 6, và 25% khả năng tăng 75 điểm, tăng mạnh từ tỷ lệ 97%/3% vào một tuần trước đó.

Sau thông tin trên, sức mạnh đồng USD, đo lường thông qua chỉ số DXY tăng mạnh tuần qua (+1,97%), và các đồng tiền chủ chốt khác mất giá mạnh như EUR (-1,87%), GBP (-1,39%), JPY (-2,7%). Các đồng tiền mới nổi cũng ghi nhận mức sụt giảm mạnh trong phiên giao dịch thứ 6.

Theo SSI Research, biến động của VND thường có độ trễ so với các đồng tiền khác, do vậy diễn biến của VND hầu như đi ngang trong tuần trước. Cụ thể, trên thị trường liên ngân hàng, USD/VND giảm 0,1% trong khi tỷ giá niêm yết tại các NHTM giảm 40 đồng, kết tuần ở mức 22.990/23.300 VND/USD. Tỷ giá trên thị trường tự do đi ngang, và hiện giao dịch ở 23.770/23.800 VND/USD.

Nhóm phân tích cho rằng áp lực giảm giá của VND vẫn tương đối rõ ràng trong bối cảnh đồng USD tăng giá, thể hiện qua việc USD/VND đã bật tăng trở lại trong phiên giao dịch đầu tuần này (+0,13%). NHNN đã liên tục chủ động thực hiện nghiệp vụ bán ngoại tệ nhằm hỗ trợ nhu cầu USD từ thị trường, thông qua hợp đồng bán USD kỳ hạn 3 tháng. Về dài hạn, yếu tố hỗ trợ VND tiếp tục từ nguồn cung USD tích cực từ cán cân thương mại, giải ngân FDI và kiều hối.