Nợ xấu đang tăng

Kết thúc quý đầu tiên của năm 2022, hệ thống ngân hàng tiếp tục đạt được nhiều kết quả khả quan khi phần lớn các thành viên đều ghi nhận lợi nhuận tăng trưởng, thậm chí tăng gấp nhiều lần so với cùng kỳ.

Điều này phần nào phản ánh hướng phục hồi của nền kinh tế mà một biểu hiện là tăng trưởng tín dụng tăng mạnh ngay từ đầu năm, lên mức cao kỷ lục hơn 4% khi kết thúc tháng 3/2022.

Dù vậy, những "mảng xám" cũng đã bắt đầu lộ diện một cách rõ ràng hơn ở chất lượng tài sản, mà cụ thể ở đây, là chất lượng cho vay của nhà băng, khi độ trễ tác động bởi COVID-19 dần rút ngắn.

Thống kê của chúng tôi từ số liệu BCTC quý 1/2022 của 27 ngân hàng cho thấy, tính đến ngày 31/3/2021, tổng nợ xấu nội bảng của 27 ngân hàng ở mức gần 109,7 nghìn tỷ đồng, tăng 10,6% so với đầu năm.

Trong đó, OCB là ngân hàng có nợ xấu tăng nhanh nhất, tăng 70% so với đầu năm, lên 2.293 tỷ đồng. Trong đó, nợ xấu chủ yếu gia tăng ở nợ nhóm 4, với mức tăng tới 2,4 lần, lên 698 tỷ đồng. Nợ nhóm 5, tức nợ có khả năng mất vốn cũng tăng 38%, lên 1.011 tỷ đồng và chiếm 44% tổng nợ xấu.

Tỷ lệ nợ xấu, do đó, bị kéo mạnh lên 2,17%/cho vay khách hàng, so với mức chỉ 1,32% hồi đầu năm.

Tại TPBank, theo con số báo cáo, tổng nợ xấu tính đến cuối tháng 3/2022 cũng tăng tới 48,1%, lên 1.714 tỷ đồng. Trong đó, nợ nhóm 3 tăng 80% lên 629 tỷ; nợ nhóm 5 tăng 50% lên 447 tỷ. Dù vậy TPBank vẫn đang duy trì tỷ lệ nợ xấu ở mức khá thấp, chỉ ở mức 1,14%.

Vietcombank cũng chứng kiến số nợ xấu tăng khá mạnh trong kỳ qua, với mức tăng 36,8%, lên 8.372 tỷ đồng. Đây cũng là ngân hàng có nợ xấu tăng nhiều nhất, về con số tuyệt đối (2.251 tỷ đồng). Tuy nhiên, cũng như TPBank, tỷ lệ nợ xấu của Vietcombank vẫn ở mức thấp với 0,81%.

Một loạt các ngân hàng khác cũng có nợ xấu tăng mạnh trong kỳ, với mức tăng tới 20-30% bao gồm HDBank, Saigonbank, NCB,…

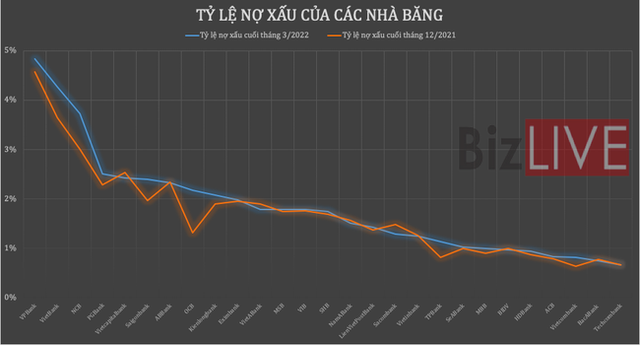

Nợ xấu tăng nhanh hơn tốc độ mở rộng của tổng dư nợ khiến tỷ lệ nợ xấu/cho vay khách hàng của nhóm tăng khá mạnh trong 3 tháng đầu năm.

Tỷ lệ nợ xấu/cho vay khách hàng của nhóm theo đó đã tăng từ 1,69% hồi đầu năm lên 1,83% kết thúc tháng 3/2022. Trong đó, có tới 19/27 thành viên ghi nhận tỷ lệ nợ xấu gia tăng trong thời gian qua.

VPBank, Vietbank và NCB đang là những ngân hàng có tỷ lệ nợ xấu cao trong nhóm khảo sát, ở mức lần lượt 4,83%, 4,26% và 3,73%; trong đó, VPBank có đặc thù hợp nhất từ phân khúc tín dụng tiêu dùng của FE Credit, còn riêng ngân hàng mẹ ở 2,27%.

Bộ đệm dự phòng "mỏng hơn"

Như trên, thống kê cho thấy nợ xấu đang có xu hướng tăng khá mạnh. Dù vậy, với cơ chế hiện hành, những con số trên chỉ mới phản ánh tương đối chất lượng tài sản bởi một phần tài sản khá lớn của hệ thống ngân hàng vốn đã là nợ xấu nhưng vẫn đang được cơ cấu lại và xếp ở nợ nhóm 1 và 2 theo cơ chế được phép để hỗ trợ khách hàng bị ảnh hưởng bởi COVID-19.

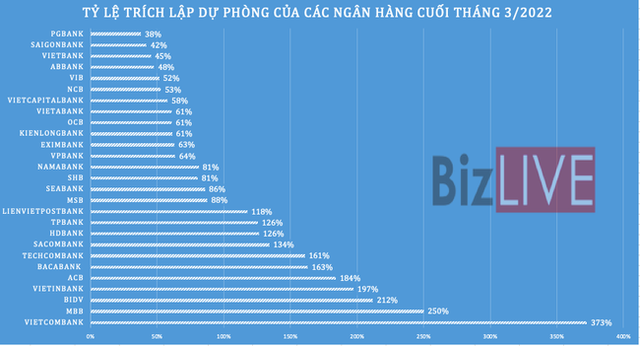

Theo đó, áp lực trích lập dự phòng của các nhà băng ngày càng lớn. Thống kê của chúng tôi cho thấy, trích lập dự phòng của 27 ngân hàng đã tăng thêm 9.620 tỷ đồng trong 3 tháng đầu năm, tương đương tăng 6,4%, lên 159,2 nghìn tỷ đồng.

Dù vậy, tốc độ tăng trưởng trích lập dự phòng chưa tương xứng với tốc độ tăng trưởng nợ xấu khiến tỷ lệ trích lập dự phòng bao nợ xấu trung bình của các thành viên giảm nhẹ từ 118% hồi đầu năm xuống còn 112% khi kết thúc quý 1/2022.

Trong kỳ qua, có tới 15/27 thành viên ghi nhận tỷ lệ bao phủ này giảm. Trong đó, Vietcombank dù vẫn đang dẫn đầu hệ thống mức 373% nhưng đã giảm tới 52 điểm % so với mức cao kỷ lục 424% hồi cuối năm 2021.

Tương tự, tỷ lệ trích dự phòng bao nợ xấu tại BIDV cũng giảm tới 51 điểm %, tại TPB giảm 27 điểm %, tại OCB giảm 22 điểm % và tại ACB giảm 21 điểm % so với cuối năm trước.

Bên cạnh đó, hơn một nửa trong nhóm khảo sát (16 ngân hàng) hiện đang sở hữu tỷ lệ này dưới 100%. 4 thành viên trong nhóm này có tỷ lệ trích dự phòng bao nợ xấu thậm chí ở dưới mức 50%, bao gồm ABBank, Vietbank, Saigonbank và PGBank.

Sức ảnh hưởng của đại dịch lên bảng cân đối kế toán của nhà băng được dự báo sẽ còn tiếp tục kéo dài khi doanh nghiệp chưa thể phục hồi và những khoản nợ sau khi được tạo điều kiện cơ cấu lại nhưng vẫn không thể cải thiện sẽ buộc hệ thống phải chính thức ghi nhận là nợ xấu, đặc biệt là sau khi Thông tư 14 hết hiệu lực, dự kiến vào cuối tháng 6 tới.

Theo đó, việc tăng nguồn lực dự phòng rủi ro để xử lý nợ xấu của các ngân hàng lại càng trở nên cấp thiết hơn bao giờ hết.