Thị trường chứng khoán toàn cầu đang trải qua một giai đoạn hết sức khó khăn, tuy nhiên một số chuyên gia nhận định rằng làn sóng bán tháo gần chưa thể châm ngòi tâm lý “từ bỏ” của các nhà đầu tư.

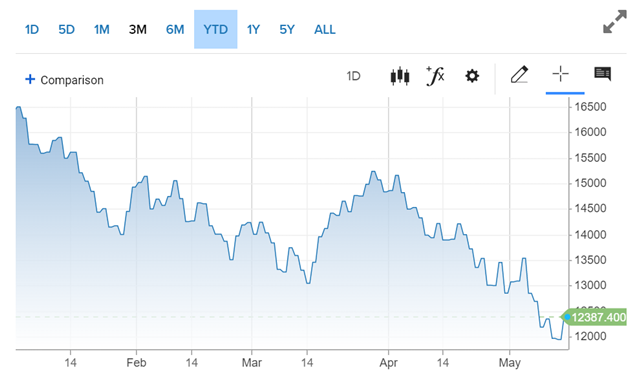

Tính tới ngày 9/5, chỉ số S&P 500 đã giảm hơn 16% so với thời điểm đầu năm 2022, và mất gần 12% chỉ tính trong quý II này. Chỉ số Stoxx 600 tại châu Âu cũng giảm hơn 13% trong năm 2022, trong khi chỉ số MSCI châu Á-Thái Bình Dương cũng tụt hơn 16%.

Nhà đầu tư đang “tháo chạy” khỏi các loại hình tài sản rủi ro sau khi thị trường rung lắc mạnh trước một loạt những thông tin tiêu cực, trong đó bao gồm lạm phát tăng cao, rủi ro nền kinh tế tăng trưởng chậm lại, cuộc xung đột Nga-Ukraine, cú sốc nguồn cung từ Trung Quốc, và quan trọng hơn cả là xu hướng các ngân hàng trung ương tích cực sử dụng công cụ lãi suất nhằm kiểm soát đà tăng giá hàng hóa tiêu dùng.

Tuy nhiên, một số chiến lược gia chia sẻ với CNBC trong ngày 10/5 rằng vẫn còn đó những cơ hội sinh lời cho các nhà đầu tư, dù họ sẽ cần phải thận trọng hơn.

“Rõ ràng, có quá nhiều nỗi sợ trên thị trường, và những phiên biến động mạnh khó có thể tránh khỏi. Tôi không cho rằng chúng ta đã chạm tới ngưỡng rời bỏ thị trường. Thị trường chưa rơi quá sâu vào trạng thái quá bán ở thời điểm hiện tại”, Fahad Kamal, Giám đốc đầu tư tại Kleinwort Hambros, chia sẻ trong chuyên mục “Squawk Box Europe” của CNBC.

Kamal gợi ý rằng những tín hiệu tích cực liên quan tới nền tảng tăng trưởng kinh tế “mạnh” và lợi nhuận doanh nghiệp tốt vẫn xuất hiện khiến nhà đầu tư khó có thể đoán định liệu thị trường đã rơi vào tình trạng giá xuống đỉnh điểm hay chưa.

Tuy nhiên, trong bối cảnh thị trường chứng khoán toàn cầu tăng trưởng mạnh trong suốt 18 tháng qua, ông nhận định rằng “giai đoạn điều chỉnh này đang kéo dài bất thường” và điều đó khiến cho thị trường chứng khoán trở nên trung lập trong mắt các nhà đầu tư ở thời điểm hiện tại.

“Có nhiều lý do để chúng ta nhận định rằng mọi chuyện vẫn chưa đến nỗi quá tệ như vài ngày qua”, ông nói.

“Một trong số đó chính là việc chúng ta vẫn đang có một mô hình kinh tế vững chắc. Nếu bạn muốn một công việc, bạn có thể nhanh chóng tìm được nó; nếu bạn muốn gọi vốn, bạn có thể; nếu bạn muốn vay tiền, bạn cũng có thể nhưng với một mức lãi suất cao hơn đôi chút, và lãi suất vẫn ở mức thấp nếu so sánh với lịch sử”.

Dựa trên mô hình đầu tư của Kleinwort, Kamal tranh luận rằng chế độ kinh tế hiện tại vẫn tương đối hấp dẫn đối với các nhà đầu tư dài hạn. Phần lớn các chuyên gia kinh tế vẫn chưa đưa ra bất kỳ dự báo về một giai đoạn suy thoái phía trước, nhưng họ thừa nhận rằng giá cổ phiếu không còn rẻ nữa và xu hướng thị trường là “hết sức tiêu cực”.

“Tâm lý nhà đầu tư vẫn chưa chạm tới ngưỡng từ bỏ. Chúng ta vẫn chưa rơi vào tình huống nhà đầu tư tìm cách thoát khỏi thị trường bằng mọi giá. Vẫn còn đó nhiều nhà đầu tư muốn “bắt đáy”, ít nhất là trong một vài lĩnh vực trên thị trường”, ông nói.

“Chúng tôi nghĩ rằng nhiều yếu tố hỗ trợ vẫn đang tồn tại, và đó là lý do tại sao chúng tôi vẫn đầu tư. Lợi nhuận của nhiều doanh nghiệp vẫn ở mức tốt”, ông chia sẻ.

Quyết định của các ngân hàng trung ương có ảnh hưởng lớn tới diễn biến thị trường, với việc Cục Dự trữ liên bang Mỹ (Fed) và Ngân hàng trung ương Anh (BoE) đều tăng lãi suất và chuẩn bị cắt giảm bảng cân đối tài sản nhằm “hạ nhiệt” lạm phát.

Ngân hàng trung ương châu Âu vẫn chưa thực hiện tăng lãi suất, nhưng đã xác nhận thời điểm kết thúc chương trình thu mua tài sản trong quý III tới, dấu hiệu cho thấy lãi suất sẽ sớm được nâng lên.

Chỉ số Nasdaq rơi vào thị trường giá xuống. Ảnh: CNBC.

Cơ hội lựa chọn cổ phiếu

Monica Defend, Giám đốc Amundi Institute, chia sẻ với CNBC hôm 10/5 rằng trong trường hợp lãi suất thực tế, lãi suất thị trường đã khấu trừ lạm phát, tiếp tục tăng lên, các loại hình tài sản rủi ro sẽ nối dài đà giảm.

Cũng giống như Kamal, bà dự đoán nhà đầu tư sẽ không tháo chạy khỏi thị trường chứng khoán, điều thường xảy ra khi thị trường rơi vào một giai đoạn giảm điểm kéo dài. Thay vào đó, nhiều nhà đầu tư chờ đợi cơ hội tái gia nhập một khi thị trường ổn định trở lại.

“Để bất ổn lắng xuống, thị trường cần phải hấp thụ hết những định hướng thị trường tiền tệ của các ngân hàng trung ương và điều này vẫn chưa xảy ra”, bà giải thích.

Defend bổ sung rằng lợi nhuận doanh nghiệp là yếu tố níu chân nhà đầu tư, nhưng cảnh báo rằng rủi ro lợi nhuận sụt giảm trong thời gian tới cao hơn khi khoảng cách giữa giá sản xuất và giá tiêu dùng được nới rộng”.

Bà gợi ý rằng phương án đầu tư từ trên xuống trên thị trường chứng khoán ở thời điểm hiện tại không dễ để có thể thực hiện, nhưng vẫn còn đó cơ hội cho nhà đầu tư trước các nhóm cổ phiếu chất lượng và giá trị, trong đó bao gồm cổ phiếu lĩnh vực tài chính, khi chúng có thể được hưởng lợi trong bối cảnh lãi suất tăng cao.

Điều gì sẽ xảy ra?

Thực trạng nhiều thị trường rơi vào cảnh bán tháo và giá trị đồng USD liên tục lập đỉnh cho thấy kỳ vọng giảm điểm của nhà đầu tư là rất lớn.

Với xuất phát điểm kỳ vọng thấp như vậy, các chiến lược gia đa tài sản tại HSBC gợi ý trong một báo cáo công bố ngày 11/5 rằng thị trường tài sản rủi ro vẫn còn dư địa cho một giai đoạn phục hồi mạnh trong tương lai nếu như kỳ vọng thị trường thay đổi.

Tuy nhiên, HSBC vẫn duy trì quan điểm thận trọng của mình khi các chỉ dấu thu thập bởi ngân hàng này cho thấy “xác suất cao xảy ra một cú sốc tăng trưởng trong 6 tháng tới”.

“Chỉ số tâm lý và định vị của chúng tôi hiện đang ở ngưỡng trên phân vị thứ 10. Trong lịch sử, những ngưỡng như vậy thương dự báo về triển vọng lợi nhuận tích cực đối với thị trường chứng khoán”, Max Kettner, giám đốc chiến lược đa tài sản tại HSBC, chia sẻ trong một báo cáo công bố ngày 10/5.

“Tuy nhiên, vấn đề ở đây là định vị thị trường thực tế dường như đang quá cao”, ông nói.

Vì thế, ngoài những đợt tăng giá “chớp nhoáng” như đã xuất hiện trong tháng 3, xu hướng giảm điểm hiện tại rất khó đảo chiều trừ khi những thông tin căn bản hỗ trợ nền kinh tế xuất hiện, ông nói.