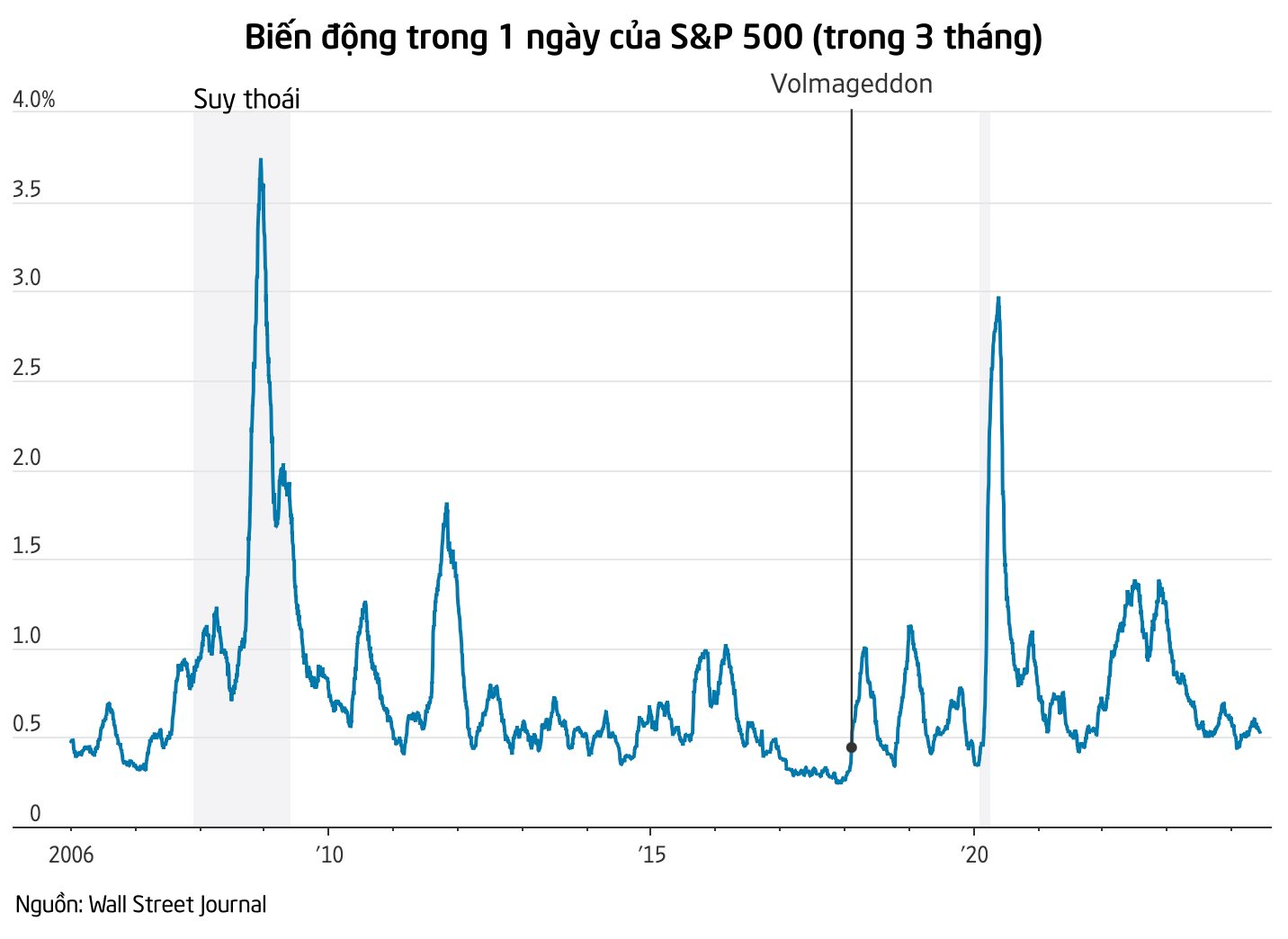

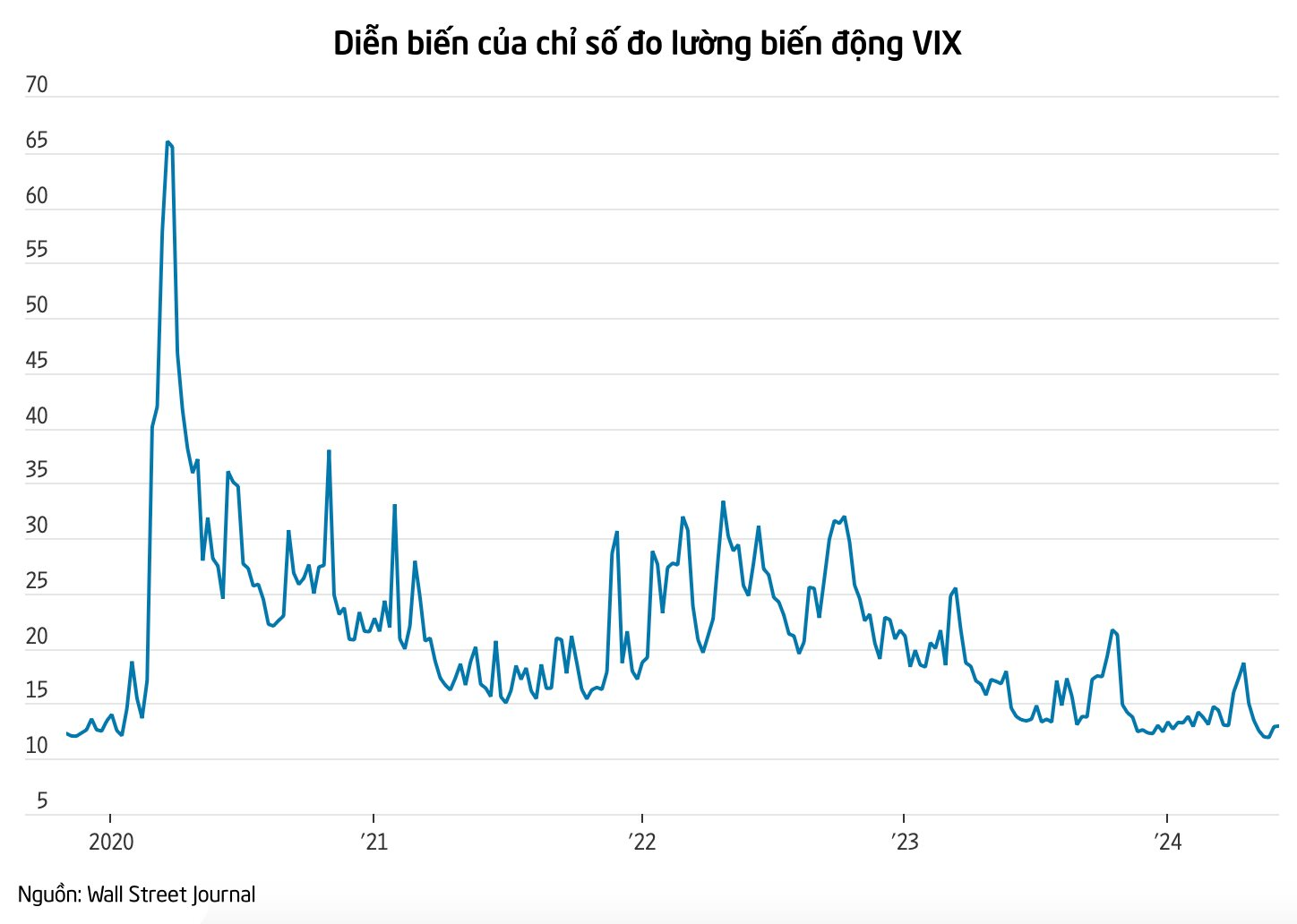

Những biến động nhỏ hàng ngày của S&P 500 là điều dễ nhận thấy. Nhiều nhận định có thể cho rằng diễn biến của TTCK Mỹ gần đây đã trở nên quá nhàm chán. Các chỉ số chưa đạt mức tăng 2% ở phiên nào kể từ tháng 2 và chỉ số VIX đo lường mức độ biến động của Cboe chỉ tăng một chút so với mức thấp sau đại dịch vào tháng trước.

Tuy nhiên, đằng sau sự ảm đạm đó lại là những biến động dữ dội. TTCK Mỹ mới chứng kiến diễn biến này chỉ đúng 1 lần trong 25 năm qua, trong khi thị trường nhìn chung vẫn bình lặng.

Các trader trên thị trường quyền chọn đang đặt cược vào sự tái diễn này: Giá cổ phiếu có thể biến động mạnh nhất trong 10 năm trong khi S&P 500 vẫn “sóng yên biển lặng”.

Dù một số nhà đầu tư cho rằng biến động mạnh không diễn ra, nhưng khi xét đến một số cổ phiếu cụ thể, tác động của nền kinh tế tăng trưởng không đồng đều và sự hứng khởi với lĩnh vực AI là những yếu tố cực kỳ quan trọng.

Theo đó, nhiều cổ phiếu biến động 10% mỗi phiên trong 3 tháng qua có số lượng nhiều hơn hầu hết các thời điểm khác, trong khi thị trường chung lại hiếm khi vượt mức biến động trung bình là 0,3%.

Các nhà đầu tư đều đồng tình rằng đợt lạm phát tăng mạnh đã đi qua, nền kinh tế Mỹ không tăng trưởng quá “nóng” hay quá “nguội” đến mức Fed buộc phải thực hiện những thay đổi lớn. Cùng với đó là mâu thuẫn ở Trung Đông, Ukraine đã không trở nên căng thẳng hơn.

Trong bối cảnh đó, S&P 500 có diễn biến khá “yên ắng”. Cùng thời điểm này, giới đầu tư đang nỗ lực tìm kiếm ai là kẻ thắng, người thua khi lãi suất cao được duy trì trong thời gian dài và trong lĩnh vực AI.

Ở lĩnh vực AI, “cuộc đua” đặt cược cho đến nay vẫn xoay quanh câu hỏi ai sẽ là người chiến thắng, trong khi có rất ít dấu hiệu về việc ai là kẻ thua cuộc. Những kỳ vọng đối với ngành này đang giúp nhiều cổ phiếu chứng kiến đà tăng phi mã, điển hình là nhà sản xuất chip Nvidia. Kết quả là, khi thị trường nhìn chung vẫn khởi sắc thì có một số cổ phiếu lại ghi nhận đà tăng mạnh hơn thế.

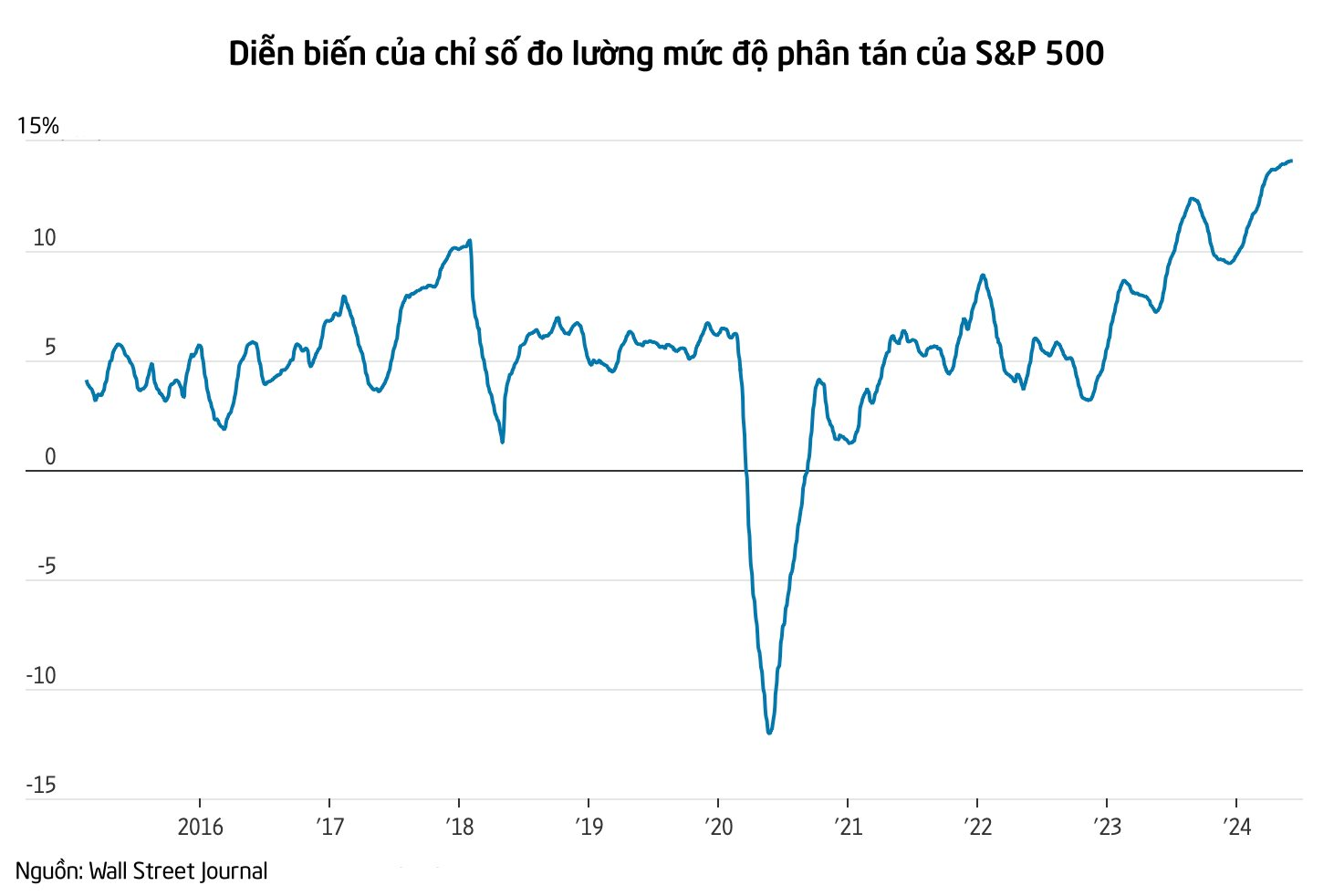

Điều này dẫn đến sự chênh lệch, được các trader gọi là “sự phân tán”, thước đo so sánh mức độ biến động của các cổ phiếu riêng lẻ.

Theo chỉ số đo lường sự phân tán của Cboe, mức độ phân tán của S&P được dự báo trong 30 ngày tới là cao nhất so với VIX kể từ khi dữ liệu này được theo dõi vào năm 2014. Các cổ phiếu riêng lẻ trước đây vẫn biến động nhưng tỷ lệ thuận với mức độ trồi sụt của toàn bộ thị trường.

Tình trạng này đặc biệt rõ ràng khi nhà đầu tư phản ứng với báo cáo tài chính của các doanh nghiệp, ngay cả khi không tính đến sự biến động vô lý của các cổ phiếu meme như GameStop.

WSJ chỉ ra một số diễn biến đáng chú ý trong thời gian gần đây bao gồm: Cổ phiếu nhóm phần mềm Saleforce giảm 20% và HP tăng 17% vào phiên cuối tháng trước; Hewlett Packard Enterprise, công ty con của HP, tăng 11% vào tuần trước.

Thông thường, các cổ phiếu dễ biến động hơn vào mùa báo cáo tài chính, nhưng những diễn biến như thế này thường đi đôi với những đợt biến động mạnh xảy ra hàng ngày trên thị trường nói chung.

Mối rủi ro khiến một số trader lo ngại là sự tái diễn của “Volmageddon” vào đầu năm 2018, khi độ biến động trên thị trường tăng vọt khiến thanh khoản trên TTCK Mỹ sụt giảm.

Song, WSJ chỉ ra mối rủi ro đáng lo ngại hơn ở thời điểm này chính là các nhà đầu tư đang quá “tự mãn” với quan điểm rằng không có yếu tố tiêu cực nào sắp xảy đến. Do đó, bất kỳ biến động bất ngờ nào, dù là về nền kinh tế, lĩnh vực AI, Fed hay địa chính trị, đều sẽ có tác động nặng nề đến thị trường.

Tham khảo WSJ