Với doanh thu năm 2023, theo báo cáo của McKinsey, đạt 2,3 nghìn tỷ USD, lĩnh vực ngân hàng doanh nghiệp và thương mại được dự báo sẽ duy trì tốc độ tăng trưởng ổn định đến năm 2026 với tỉ lệ CAGR đạt 6,4% - vượt qua lĩnh vực ngân hàng bán lẻ chỉ 0,2%.

Đáng chú ý, tại Mỹ, doanh thu ngân hàng doanh nghiệp và thương mại đã tăng trưởng nhanh gấp đôi so với tốc độ tăng trưởng GDP.

Hiện nay, công nghệ tiên tiến như AI, điện toán đám mây và API đang thay đổi toàn diện cách thức hoạt động của doanh nghiệp. Những công nghệ này giúp tăng hiệu quả các chiến dịch, đơn giản hóa các tương tác, đồng thời mang đến các dịch vụ lấy khách hàng làm trọng tâm - trải nghiệm thường thấy trong các dịch vụ của ngân hàng bán lẻ. Đây cũng sẽ là một vài trong số những yếu tố quan trọng mà các nhà lãnh đạo ngân hàng doanh nghiệp nên lưu ý trong việc đưa ra chiến lược phát triển giai đoạn sắp tới.

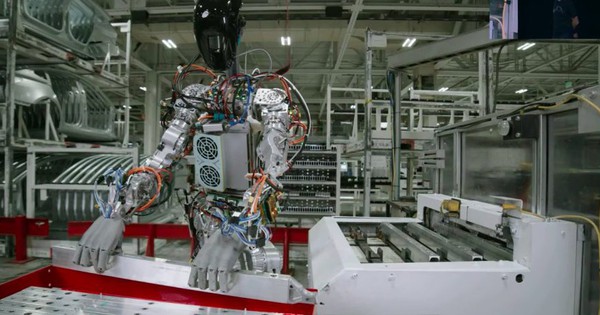

1. Trí tuệ nhân tạo (AI)

AI đang ngày càng trở nên quan trọng trong nền kinh tế toàn cầu, đặc biệt là trong lĩnh vực tài chính ngân hàng. Để duy trì sự cạnh tranh, các ngân hàng thương mại cần triển khai công nghệ này trên quy mô lớn. Việc áp dụng AI giúp các ngân hàng tăng doanh thu nhờ cung cấp các dịch vụ cá nhân hóa cho cả khách hàng và nhân viên. Đồng thời, công nghệ này cũng giúp giảm chi phí thông qua tự động hóa, giảm tỷ lệ lỗi và tối ưu hóa việc sử dụng tài nguyên. Thêm vào đó, AI mở ra những cơ hội mới bằng cách nâng cao khả năng phân tích và rút ra những hiểu biết quý giá từ khối lượng dữ liệu khổng lồ.

Cơ hội mà AI mở ra gần như vô hạn. Việc áp dụng công nghệ thay đổi cuộc chơi này được dự đoán sẽ mang lại giá trị hàng năm lên tới 1 nghìn tỷ USD cho ngân hàng toàn cầu - tạo ra phần thưởng cho những người tiên phong và đổi mới.

2. Ngân hàng doanh nghiệp trên nền tảng đám mây

Các ngân hàng đang ngày càng nhận ra những lợi ích mà dịch vụ điện toán đám mây mang lại. Vì vậy, chi tiêu cho đám mây trong ngành ngân hàng dự kiến sẽ tăng trưởng vượt bậc, dự kiến đạt 77 tỷ USD Mỹ vào năm 2024. Con số này cao hơn gấp 4 lần so với mức tăng trưởng trung bình của ngân sách CNTT. Điều này cho thấy, các ngân hàng đang sẵn sàng đầu tư mạnh mẽ để nâng cao hiệu quả hoạt động, mở rộng dịch vụ và đáp ứng nhu cầu ngày càng cao của khách hàng.

Gartner dự đoán mức chi tiêu cho đám mây trên toàn thế giới sẽ tăng đáng kể lên 678,8 tỷ USD vào năm 2024, từ mức 563,6 tỷ USD vào năm 2023. Đám mây hiện là nhu cầu vận hành cần thiết cho các doanh nghiệp thuộc mọi quy mô, bao gồm cả ngân hàng.

3. API và ngân hàng mở

Nhu cầu về API đang ngày càng tăng bởi nhu cầu trao đổi dữ liệu tài chính liền mạch theo thời gian thực, tự động hóa hợp lý các giao dịch ngân hàng, nâng cao độ chính xác và hiệu quả trong quản lý tài chính.

Bằng cách tích hợp liền mạch các dịch vụ ngân hàng vào hệ thống hoạt động của mình, các công ty cố gắng tối ưu hóa quy trình cho vay và ngân quỹ, giảm thiểu các biện pháp can thiệp thủ công, thúc đẩy việc ra quyết định tài chính sáng suốt hơn.

Một cuộc khảo sát gần đây của Gartner cho thấy 44% ngân hàng thương mại đã triển khai thành công API mở, nhằm nâng cao trải nghiệm của khách hàng, thúc đẩy đổi mới và tăng tốc thời gian đưa sản phẩm ra thị trường.

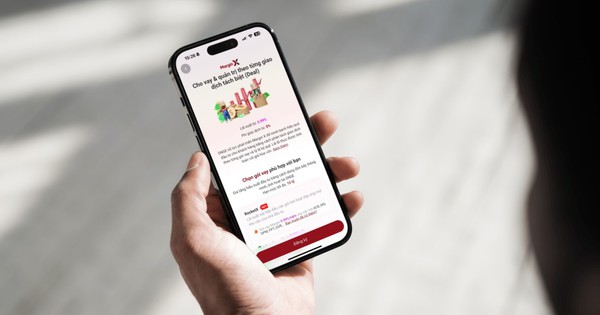

4. Tăng tốc quá trình giới thiệu khách hàng doanh nghiệp

Quá trình giới thiệu khách hàng doanh nghiệp hiện tại mất nhiều thời gian, quy trình phức tạp và thủ công, có thể kéo dài tới 100 ngày do cần thu thập nhiều loại tài liệu khác nhau. Điều này có thể dẫn đến nguy cơ cao khách hàng bỏ cuộc giữa chừng, đồng thời gây ra sự bất mãn và nhận thức tiêu cực về dịch vụ hoặc về ngân hàng. Việc cải thiện hiệu quả triển khai quy trình này là cơ hội để các ngân hàng tăng trưởng, bằng cách giải quyết các tắc nghẽn trong KYC (Know Your Customer) và hợp lý hóa dữ liệu đầu vào. Điều này sẽm nâng cao trải nghiệm khách hàng và giảm thời gian tạo ra doanh thu.

5. Dịch vụ ngân hàng tối ưu dành cho doanh nghiệp SME

Các doanh nghiệp nhỏ đang tìm kiếm nhiều hơn những sản phẩm tài chính truyền thống từ các mối quan hệ ngân hàng của họ. Những dịch vụ lỗi thời này không đáp ứng được nhu cầu phức tạp của các doanh nghiệp vừa và nhỏ (SME) hiện đại.

Chủ sở hữu và giám đốc tài chính của doanh nghiệp vừa và nhỏ hiện nay cần các công cụ và dịch vụ tài chính tiên tiến để quản lý dòng tiền hiệu quả, xây dựng uy tín kinh doanh, đảm bảo nguồn vốn và đưa ra những quyết định chiến lược thông minh. Để thành công trong thị trường cạnh tranh khốc liệt, SME cần một người bạn đồng hành tài chính đáng tin cậy, cung cấp những giải pháp linh hoạt, sáng tạo và phù hợp với từng giai đoạn phát triển của doanh nghiệp. Đó chính là lúc các ngân hàng cần thay đổi, để trở thành đối tác chiến lược, cùng SME chinh phục những đỉnh cao mới.

Nguồn tham khảo: ebanKIT

Tổng hợp bởi nhóm tác giả DTSVN - Giải pháp chuyển đổi số ngành Tài chính - Ngân hàng.