Kế hoạch tài chính gia đình chặt chẽ hơn sau khi vay nợ

Thùy Dương (25 tuổi) cùng chồng bằng tuổi hiện đang sống tại TP. Đà Nẵng. Tổng thu nhập của vợ chồng cô mỗi tháng là 60 triệu đồng. Hiện nay mỗi tháng gia đình cô sẽ cố định trả góp 20 triệu, và dùng 15 triệu đồng để đầu tư.

Để có thể vừa trả góp, đầu tư mà vẫn có cuộc sống tài chính thoải mái, gia đình Thùy Dương áp dụng công thức cho chi tiêu chính là: Thu nhập - Tiết kiệm = Chi tiêu. Sau khi nhận lương và trước lúc lập ngân sách, cô sẽ tự động trích 10% tức 6 triệu đồng cho tiết kiệm. Ngoài ra, mỗi tháng cô cùng chồng sẽ đóng 4 triệu cho 2 gói bảo hiểm nhân thọ.

Như vậy, gia đình cô sẽ mỗi tháng sẽ còn 15 triệu đồng để chi tiêu chiếm 25% tổng thu nhập.

Chi tiết khoản chi sinh hoạt của gia đình Thùy Dương.

Bên cạnh đó, gia đình Minh Hoa (26 tuổi) gồm 4 người bao gồm vợ chồng và 2 con nhỏ với tổng thu nhập 37 triệu/tháng. Hiện nay, gia đình cô đang trích 20% thu nhập hàng tháng tức khoảng 7,4 triệu đồng để trả nợ mua nhà và mỗi tháng cố gắng tiết kiệm 10% thu nhập. Bên cạnh đó, chi phí sinh hoạt cố định của gia đình rơi vào khoảng 16,6 triệu đồng.

Ngoài ra, gia đình cô sẽ có những khoản phí phát sinh chẳng hạn như đi ăn uống cùng bạn bè, đám cưới hỏi, khóa học ngắn hạn cho con. Minh Hoa thi thoảng sắm sửa thêm thiết bị điện tử như robot lau nhà, máy lọc không khí... Mỗi lần phát sinh khoản gì lớn, cô sẽ cân đối và sử dụng hình thức trả góp để không mất cân bằng trong chi tiêu.

Chi phí sinh hoạt cố định của gia đình Minh Hoa.

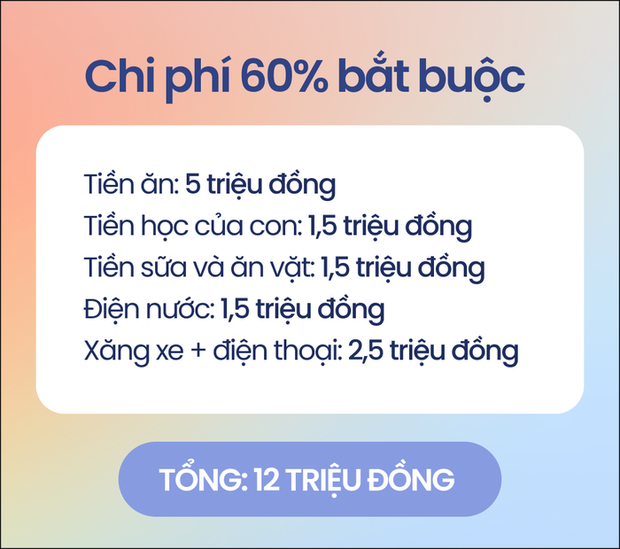

Cũng như Thùy Dương và Minh Hoa, Nguyễn Thị Minh (25 tuổi) đang sống ở thành phố Lào Cai cùng chồng và con, mỗi tháng cũng đang phải trả góp nhà và xe 7 triệu đồng, phần thu nhập còn lại sau khi trừ khoản vay nợ là 20 triệu đồng. Với số tiền này, cô đã chia ra thành 6 phần với 60% cho chi phí sinh hoạt bắt buộc bao gồm tiền ăn, tiền học của con,...

Bảng chi phí sinh hoạt bắt buộc của gia đình Minh.

Thu nhập vợ chồng Minh Nguyễn khoảng 27 triệu đồng/tháng, sau khi chi tiền trả góp hàng tháng vẫn có thể tiết kiệm được 2 triệu đồng. "Mỗi tháng mình tiết kiệm ít nhất 10% thu nhập còn lại tức 2 triệu đồng, đối với gia đình mình khoản này rất quan trọng. Những tháng kinh doanh thuận lợi, mình sẽ cất nhiều hơn. Song công việc kinh doanh sẽ luôn có những tình huống bất ngờ xảy ra chẳng hạn như công việc không thuận lợi hay có những tháng sức khỏe các thành viên trong gia đình không ổn, số tiền này được sử dụng cho vấn đề này. Song, tính trung bình 1 năm, mình có thể tiết kiệm khoảng 2 triệu/ tháng".

Khi được hỏi về câu chuyện mua xe và mua nhà, cùng 1 lúc có 2 khoản nợ, Minh Nguyễn chia sẻ rằng sẽ có những áp lực nhất định. Trong khoảng 1 năm đầu vợ chồng cô thường xuyên "đau đầu" và lo lắng về khoản nợ lớn. Song, sau khi cố gắng cân bằng trở lại, Minh chia sẻ rằng khoản nợ đó là động lực giúp gia đình cô chăm chỉ kiếm tiền, nâng cao thu nhập hơn. Từ áp lực trở thành động lực và dần cân bằng được chi tiêu.

Tránh mua sắm theo cảm tính, không sử dụng thẻ tín dụng

Hầu hết cả 3 gia đình đều được ông bà ở quê hỗ trợ thực phẩm hay cố gắng cân đối giữa đi chợ và siêu thị để tiết kiệm chi phí. Bên cạnh đó, họ cũng chăm chỉ duy trí nấu ăn 2 bữa tại nhà. Trong câu chuyện ăn uống nay, Minh Nguyễn hài hước chia sẻ rằng, gia đình cô đã nêu cao khẩu hiệu "tăng xin giảm mua". "Nhà mình ở gần bố mẹ cả 2 bên nên những hôm lười nấu cơm, chúng mình thay vì đi ăn hàng thì sang nhà bố mẹ ăn ké. Bố mẹ chồng mình có khu vườn trên sân thượng với rất nhiều các loại rau, do vậy vợ chồng mình hầu như không bao giờ cần mua rau củ quả, tiết kiệm được 1 khoản chi cho thực phẩm".

Rau củ ông bà Minh Nguyễn trồng.

Đối với Thùy Dương, hiện nay, dù nhiều người lựa chọn dùng thẻ tín dụng để thanh toán dễ dàng hơn, gia đình Thùy Dương hoàn toàn không sử dụng hình thức “mua trước trả sau” này vì nhận thấy bản thân chưa đủ kỹ năng và kiến thức để sử dụng nó hiệu quả.

“Việc mua trước trả sau, vay nợ tiêu dùng với mình như 1 quả bom nổ chậm. Thanh toán quá nhanh sẽ làm mình dễ mua sắm bốc đồng hơn’’ . Do vậy, để không phải đối diện với những rủi ro tiềm ẩn này, cô quyết định không sử dụng thẻ tín dụng.

Cô cũng có nguyên tắc là chỉ mua sắm vào những ngày cố định. Vào đợt giảm giá lớn đầu tháng, các trang thương mại điện tử đưa ra nhiều ưu đãi từ đồ dùng đến thực phẩm, tiết kiệm được kha khá. Để không bị mua sắm quá tay, cuối tháng cô sẽ dọn dẹp kiểm kê lại đồ dùng trong nhà và viết ra những thứ cần mua theo thứ tự ưu tiên. Chẳng hạn, danh sách có 10 món, cô sẽ ưu tiên 5 món đầu cần gấp trước, những khoản chi khác có thể cân nhắc vào tháng sau.

“Mình chỉ tìm những món bản thân cần, so sánh giá, xem đánh giá giữa các cửa hàng rồi chọn 2 nơi uy tín để sẵn trong giỏ hàng. Trước ngày hội giảm giá, mình sẽ kiểm tra lại giỏ hàng 1 lần nữa và bỏ đi những món chưa cần thiết. Tới ngày mình chỉ việc chọn nơi bán có giảm giá lớn để tiết kiệm nhất có thể”.

Gia đình Thùy Dương rất kỷ luật trong chi tiêu

Về chuyện mua sắm, Minh Hoa cố gắng tối thiểu những lần mua bán theo cảm xúc. “Chúng mình là vợ chồng trẻ, đôi lúc cũng sẽ mua những món đồ không thật sự cần thiết, mất nhiều tiền mà công năng sử dụng không cao. Do vậy, vợ chồng mình cố gắng học cách kiên nhẫn hơn. Ví dụ, khi muốn mua 1 chiếc nồi cơm giá 3 triệu, bọn mình sẽ đợi thêm vài ngày để đúng ngày 5 tháng sau sẽ giảm giá 10% cho chiếc nồi cơm đó. Tiết kiệm được 300 nghìn sẽ bỏ ngay vào phần tiết kiệm”.

Bên cạnh đó, các vật dụng mua sắm chúng gia đình cô chỉ sử dụng vừa và đủ. Một phần nó sẽ giúp tiết kiệm chi phí, nhưng quan trọng hơn là vợ chồng Minh Hoa đều thích nhà gọn gàng, sạch sẽ, và không quá nhiều đồ cầu kỳ mà lại ít sử dụng đến.

Ảnh: NVCC