Tại Hội thảo “Trái phiếu doanh nghiệp: Cân bằng giữa lợi nhuận và rủi ro” do FiinRatings tổ chức ngày 18/11, ông Nguyễn Quang Thuân, Tổng Giám đốc, FiinRatings & FiinGroup nhận định, thị trường trái phiếu doanh nghiệp sẽ còn lớn mạnh hơn nữa trong thời gian tới. Đặc biệt, trái phiếu doanh nghiệp được coi là "cứu cánh" trong bối cảnh đại dịch Covid hiện tại khiến nhiều ngành, nhiều doanh nghiệp gặp khó khăn về dòng tiền.

Theo báo cáo của FiinRatings, quy mô tín dụng qua kênh trái phiếu doanh nghiệp khá lớn, chiếm khoảng 12% dư nợ tín dụng ngân hàng và khoảng 15% GDP Việt Nam. Trong 9 tháng năm 2021, thị trường trái phiếu doanh nghiệp tăng trưởng tích cực, với tổng giá trị phát hành tăng 29% so với cùng kỳ năm trước và đạt 431 nghìn tỷ đồng.

Ông Thuân cho rằng, thị trường trái phiếu vừa dễ vừa khó với nhà đầu tư. Dễ là thu nhập cố định, nhưng khó là đảm bảo thu nhập đó ổn định lâu dài vì trái phiếu có kỳ hạn rất dài, từ 3-5 năm, thậm chí lên tới 20 năm với trái phiếu ngành năng lượng.

"Đã nói đến tín dụng thì sẽ có nợ xấu, nói đến đầu tư chứng khoán chắc chắn có rủi ro và đầu tư trái phiếu thì cũng có khả năng bị chậm thu lãi, gốc trong tương lai, hoặc vỡ nợ", vị chuyên gia cho biết.

Thị trường này phát triển nhanh thời gian qua và có dấu hiệu tăng "nóng" cũng đã khiến cơ quan quản lý đưa ra cảnh báo, đặc biệt với các nhà đầu tư cá nhân. Với lãi suất dao động từ 10-12%, cao gấp 2-3 lần lãi suất tiền gửi tiết kiệm, trái phiếu rất hấp dẫn nhà đầu tư và phát triển rất nhanh ở Việt Nam. Tuy nhiên, sức khỏe của các nhà phát hành có sự phân hóa rất lớn đã đặt ra câu hỏi về tính rủi ro của thị trường này.

Theo thống kê của FiinGroup, hiện bất động sản là ngành có tỷ trọng giá trị phát hành trái phiếu lớn nhất tại Việt Nam, chiếm tới 40% với giá trị huy động, đạt 172 nghìn tỷ đồng.

"Soi" lại câu chuyện "bom nợ" của Evergrande - nhà phát triển bất động sản lớn tại Trung Quốc thời gian vừa qua, chuyên gia tại tọa đàm nhận định, thị trường trái phiếu bất động sản Việt chưa rạn nứt nhưng cũng cần lưu ý và rút ra bài học.

Ông Nguyễn Nhật Hoàng, Phó phòng Phân tích rủi ro tín dụng, FiinRatings cho biết, trái phiếu của Evergrande đã S&P Global Ratings – là một hãng xếp hạng tín nhiệm lớn trên thế giới xếp hạng ngay trước khi sự kiện bất lợi xảy ra với tập đoàn này. Vậy, tại sao xếp hạng tín nhiệm rồi vẫn bị vỡ nợ? Trên thực tế, dù đã được xếp hạng nhưng vẫn có rủi ro, như S&P đã xếp hạng B+ đối với Evergrande – là một mức điểm rất thấp.

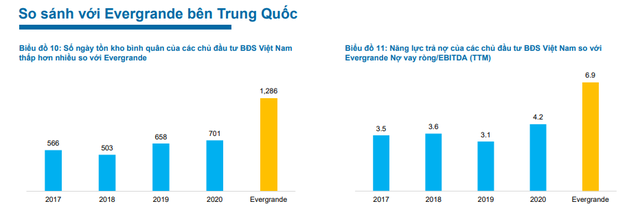

Tình trạng tài chính của Evergrande như thế nào mà điểm xếp hạng của họ thấp như vậy? ông Hoàng phân tích, trong 4 năm gần nhất, tình trạng kinh doanh của tập đoàn này đã dần yếu đi, như biên lợi nhuận gộp giảm từ 36% xuống còn 24%. Số ngày tồn kho năm 2020 lên tới 1.286 ngày, nghĩa là, nếu không tiếp tục phát triển dự án mới mà chỉ tập trung bán dự án cũ, Evergrande cũng mất gần 4 năm để bán hết số hàng tồn kho. Đây là con số rất báo động.

Ngoài ra, Evergrande có đòn bảy tài chính rất cao, chủ yếu sử dụng nợ vay để tích lũy quỹ đất. Nợ vay/EBITDA (lợi nhuận trước lãi vay, thuế và khấu hao) năm 2020 ở mức rất cao, lên đến 6,9 lần, với gánh nặng nợ quá lớn, nghĩa là nếu dùng dòng tiền hoạt động kinh doanh, doanh nghiệp mất đến 7 năm mới trả được nợ.

Từ Evergrande, soi lại các doanh nghiệp bất động sản Việt Nam, ông Hoàng cho rằng "sức khỏe tài chính của các doanh nghiệp bất động sản Việt Nam tốt hơn Evergrande nhiều, kể cả trước khi họ gặp các vấn đề về tài chính".

Nguồn: FiinRatings & FiinGroup

Số ngày tồn kho của các chủ đầu tư BĐS Việt Nam thấp hơn nhiều so với Evergrande, chỉ khoảng 500-700 ngày, chưa đến 2 năm trong khi Evergrande lên tới 4 năm. Cho thấy bất động sản Việt Nam chưa quá nóng như Trung Quốc.

Thêm vào đó, năng lực trả nợ của các chủ đầu tư BĐS Việt Nam cũng tốt hơn rất nhiều so với Evergrande. Nợ vay/EBITDA chỉ 3-4 lần, phù hợp với kỳ hạn trái phiếu mà họ đang phát hành 3-4 năm, trong khi Evergrande lên tới 7 lần.

Tình trạng của các DN BĐS Việt Nam chưa đáng ngại. Tuy nhiên, vị chuyên gia cũng lưu ý đang có sự phân hóa mạnh giữa các nhà phát hành, đặc biệt là ở các đơn vị chưa niêm yết. Trong 9 tháng đầu năm, các đơn vị chưa niêm yết phát hành khoảng 100 nghìn tỷ đồng trái phiếu, gấp gần 5 lần các đơn vị đã niêm yết. Các DN chưa niêm yết này có các chỉ số tài chính đáng lưu ý, như hệ số nợ vay ròng/EBITDA lên tới 8 lần, có thể là con số đáng báo động.

"Vàng thau lẫn lộn", chuyên gia của Fiingroup cho biết, cùng một mức lãi suất, nhà đầu tư có thể chịu rủi ro khác nhau từ các nhà phát hành trái phiếu.