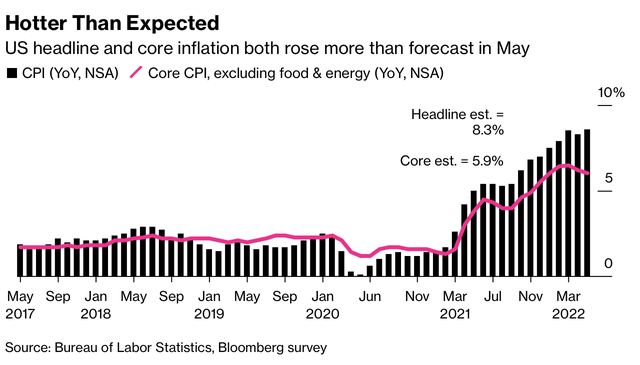

Ngày hôm qua Bộ Lao động Mỹ công bố chỉ số CPI tháng 5 đã tăng 8,6% so với 1 năm trước và tăng 1% so với tháng 4, vượt ước tính của các chuyên gia. Yếu tố đẩy CPI tăng mạnh là giá nhà, thực phẩm và xăng. Trong khi đó, CPI lõi - không bao gồm giá thực phẩm và năng lượng, tăng 0,6% so với tháng trước và 6% so với 1 năm trước, cũng cao hơn dự báo.

Trong tháng 5, giá nhu yếu phẩm tại Mỹ tiếp tục tăng ở mức 2 con số. Giá năng lượng tăng 34,6% so với 1 năm trước, cao nhất từ năm 2005, trong đó giá xăng dầu tăng gần 49%. Giá xăng trong tháng 6 đã cũng đạt mức kỷ lục mới, báo hiệu áp lực lớn cho số liệu CPI trong thời gian tới và Fed đang phải ngồi trên một "chiếc ghế nóng".

Giá hàng tạp hóa tại Mỹ tăng 11,9% so với năm trước, cao nhất kể từ năm 1979. Giá điện tăng 12%, cao chưa từng thấy từ tháng 8/2006. Giá thuê căn hộ tăng 5,2% so với 1 năm trước, mức cao kỷ lục kể từ năm 1987.

Như vậy, lạm phát tại Mỹ đã chạm mức cao nhất trong 40 năm vào tháng 5 vừa qua. Đây là mức tăng lớn, tạo thêm áp lực cho Fed trong lộ trình nâng lãi suất và làm căng thẳng thêm các vấn đề về chính trị cho Nhà Trắng, cũng như Đảng Dân chủ.

Trước đó, tại phiên thảo luận "Thị trường chứng khoán Việt Nam: Vượt ghềnh" nằm trong hội nghị nhà đầu tư thường niên, Invest ASEAN 2022 do Maybank Investment Banking Group tổ chức, ông Lê Anh Tuấn, Phó Tổng Giám đốc Đầu tư – Kinh tế gia trưởng Dragon Capital đã nhận xét 6 yếu tố tác động đến lạm phát Mỹ bao gồm năng lượng, lương thực thực phẩm, chuỗi cung ứng, hàng hoá, lương và giá nhà.

Theo phân tích của ông Tuấn, thì có 3 yếu tố đi ngang và thậm chí xuống là năng lượng (không tự tin khi Goldman Sach đang dự báo giá dầu tiếp tục tăng), lương thực thực phẩm vẫn đang có đà đi lên, chưa ổn định; trong khi đó giá hàng hoá vẫn có xu hướng tiếp tục đi lên (một khảo sát so sánh CPI tháng 4 so với trước Covid tăng gần 15%, tăng 7-8% so với 2021); lương bổng so với năm trước tăng rất mạnh, mặc dù tốc độ tăng của tháng này so với tháng trước đã chậm lại nhưng đang ở vùng đỉnh và có thể vượt đỉnh 3-4 tháng nữa; giá nhà chưa giảm nhanh vì mặc dù từ 2014 tới nay tốc độ xây dựng nhà của Mỹ không cao, khi tiền đi vay trả nhà tăng thì chủ nhà không giảm giá nhà mà còn tăng. Do đó, ông Tuấn kết luận lạm phát ở giai đoạn này khó xuống hơn giai đoạn trước.

Ông Tuấn cho rằng về chính sách tiền tệ Fed đang đi sau lạm phát vài bước, trong khi đó thị trường luôn đi trước. Ông Tuấn cho rằng, có lẽ thị trường đã phản ánh giá lạm phát vùng cao một cách tương đối. Thứ 2, về mặt định giá, thị trường Mỹ biến động 15% sẽ ảnh hưởng đến TTCK Việt Nam. PE foward của TTCK Mỹ đang ở mức 17 lần - so với quá khứ không cao, đặc biệt 5 năm là giai đoạn chính sách tiền tệ nới lỏng, lãi suất bằng 0.

Vậy liệu có xác suất xảy ra suy thoái kinh tế không, theo ông Lê Chí Phúc, Tổng Giám đốc Công ty quản lý quỹ SGI (SGI Capital), chủ đề suy thoái và chống suy thoái đang được các tổ chức thế giới cực quan tâm và họ đưa ra nhiều mô hình. Các mô hình chỉ ra xác suất 12 tháng tới, khả năng xảy ra suy thoái Mỹ là thấp, chỉ báo báo liên quan khả năng vỡ nợ của khối các doanh nghiệp yếu kém nhất trong nền kinh tế thì đang ở vùng thấp nhất trong 6-7 năm trở lại đây, các chỉ báo tiềm ẩn rủi ro trong nền kinh tế Mỹ vẫn đang lành mạnh. Nhìn xa hơn, mỗi lần Fed tăng lãi suất mạnh, thắt chặt tiền tệ thì đều khiến nền kinh tế tăng trưởng chậm lại là chắc chắn, nhưng suy thoái để kết luận thì cần thêm thời gian, nhưng 12 tháng tới thì chưa.

Tác động của lạm phát đến thị trường Việt Nam

Với thị trường Việt Nam, theo ông Tuấn lạm phát Việt Nam không quá lo ngại, lý do là yếu tố lương thực thực phẩm chủ yếu thịt heo và gạo – may mắn là giai đoạn này mặt hàng này không tăng. Xét về chính sách tiền tệ, giai đoạn này gần như không tăng, mà siết, nếu tăng trưởng kinh tế 10%, tăng trưởng tín dụng 13-14%, là hệ số thấp, nên lạm phát tạo ra từ chính sách tiền tệ là không, chính sách tài khoá cũng không. Về giá hàng hoá, giá thép giảm trong 2 tháng nay từ 19,5 triệu/tấn giờ còn 16,5 triệu đồng/tấn, giá dầu tăng thì Việt Nam có thể điều chỉnh thuế (thuế hiện nay 40%). Do đó ông Tuấn kết luận năm nay, lạm phát vẫn kì vọng 4-4,5%, muốn thị trường có cú sốc thì lạm phát phải vọt lên 6%.

Theo ông Lê Chí Phúc, Việt Nam có chu kỳ kinh tế đi trễ hơn các nước khác trên thế giới, như Mỹ, EU, nên vòng quay điều hành chính sách cũng trễ hơn. Đầu năm 2022, Việt Nam có thiên hướng nới lỏng và hỗ trợ so với năm ngoái để kích thích sự tăng trưởng kinh tế cùng với gói tài khoá. Nhưng 5 tháng gầy đây có nhiều yếu tố xảy ra so với dự đoán ban đầu của NHNN, như cuộc chiến Nga - Ukraina làm giá cả hàng hoá tăng cao, lạm phát toàn cầu tăng cao khiến các ngân hàng Trung ương các nước đẩy nhanh quá trình thắt chặt, áp lực này Việt Nam cũng phải chịu.

"Chính sách tiền tệ của NHNN Việt Nam đã thận trọng hơn nhiều trong 2 tháng trở lại đây. Bằng chứng là nhìn room tín dụng NH thì thấy các năm trước, mỗi khi hết quý, các ngân hàng hết room tín dụng thì có thể đề đạt tăng room để có thể cho vay thêm, nhưng năm nay nhiều ngân hàng đến tháng 5 đã hết room tín dụng và đang vẫn phải chờ. Và ưu tiên của NHNN không phải nới room cho NHTM tăng trưởng tín dụng mà là kiểm soát chất lượng tín dụng, và hướng đi của dòng tiền trong nền kinh tế. Quan điểm này thận trọng hơn rất nhiều chứ không nới lỏng nữa", ông Phúc nhận xét.

Theo Tổng giám đốc SGI, gói 2% hỗ trợ lãi suất, theo tìm hiểu của SGI thì việc triển khai ở các ngân hàng đang có thách thức, đặc biệt nếu không còn room thì gói hỗ trợ lãi suất không có ý nghĩa.

Chính sách tiền tệ NHNN đang thận trọng, quan điểm của ông Phúc cho rằng điều này không tốt cho dòng tiền ngắn hạn vào các kênh đầu tư nhưng lại rất tốt cho sự bền vững và ổn định của hệ thống, về dài hạn sẽ giúp tăng niềm tin của nhà đầu tư dài hạn.

Cơ hội đầu tư nửa cuối năm 2022

Hoàng Thanh Tuấn, Phó Giám đốc Khối khách hàng Cá nhân, khu vực phía Bắc, Công ty TNHH Chứng khoán Maybank đánh giá cơ hội thị trường luôn có, các nhà đầu tư sẽ nhìn cơ hội nhanh. Ông Tuấn cho rằng, năm 2022, nhà đầu tư nên để một phần đầu tư thận trọng, ưu tiên ngành điện, kế đến ngành dầu khí. Ông Tuấn cũng kỳ vọng vào cổ phiếu chứng khoán sau khi giá các cổ phiếu này đã chiết khấu đủ sâu.

Ông Lê Chí Phúc đánh giá trong giai đoạn NHTƯ đang thắt chặt tiền tệ, thì biến động theo chiều lên của thị trường sẽ có trở lực nhất định khi dòng tiền đang bị rút ra, nên các cơ hội trading ngắn hạn trong uptrend như 2020-2021 sẽ khó xảy ra trong năm nay. Theo đó, các cơ hội mà làm giảm định giá trên thị trường chung như hiện nay - thắt chặt chính sách tiền tệ- phù hợp với dòng tiền đầu tư dài hạn hơn, mua các nhóm cổ phiếu rẻ.

"Khá lâu rồi tôi mới nhìn thấy cơ số những cổ phiếu lớn, đầu ngành, có định giá rẻ như hiện nay, là cơ hội cho dòng tiền các quỹ đầu tư. Một số nhóm thậm chí về mức PE, P/B lịch sử, khi định giá về mức thấp trong lịch sử thường đi kèm là triển vọng tăng trưởng của DN rất yếu, rủi ro ngành nghề còn nhiều, nhưng hiện nay thì tôi lạc quan với nền kinh tế Việt Nam đang trong chu kì kinh tế đi lên mạnh.

Khó khăn này của thị trường liên quan đến chấn chỉnh dòng tiền ngắn hạn trong thời gian qua, cũng như việc Fed và NHTW khác trên thế giới thắt chặt tiền tệ – thì cũng chỉ là đang đánh giá tác động trong 6-12 tháng tới, quá trình này đã phản ánh vào giá trước. Khi rủi ro lạm phát lên mức đỉnh cao như bây giờ thì thị trường đang phản ánh vào giá nhiều rồi, cơ hội này đang trình diễn trước mặt chúng ta. Còn nếu lạm phát bắt đầu giảm, thì lo lắng của thị trường về việc các NHTW thực hiện thắt chặt kéo dài dẫn đến kinh tế thế giới suy thoái – xác suất này sẽ thấp xuống, và cơ hội dài hạn này có khi không quá dài để mua.

Kich bản khác, NHTƯ thắt chặt lâu hơn, thì chấp nhận thị trường này sẽ có những đợt giảm kéo dài hơn, nhưng tôi không cho rằng thị trường Việt Nam có thể rẻ hơn như bây giờ. Tôi thấy nên tham lam hơn một chút cho góc nhìn dài hạn", ông Lê Chí Phúc nhận xét.

Ông Lê Anh Tuấn đánh giá tình huống xấu nhất nhìn ngược lại thị trường Mỹ những năm 1974, đâu đó thị trường giảm tối đa 15-18%. Thứ 2, nếu thế giới rơi vậy, thì Việt Nam tệ nhất về mức PE 9-10 lần, Dragon Capital dự báo TTCK Việt nam sẽ ở mức 11,7% cho năm 2022.

"Năm 2011, bắt bớ, lạm phát cao, kinh tế suy thoái, khi đó có 2 hedge fund rất nổi tiếng qua Việt Nam có gặp tôi, họ bảo đang ngồi trên mỏ vàng. Nhìn lại từ 2012, Index chỉ 235 điểm, nay 1.200-1300 điểm, có nhiều cổ phiếu tăng 30-50 lần, họ đã thắng đậm PNJ, FPT.

Ngắn hạn tôi không biết, nhưng tôi cũng đang nói, mình đang ngồi trên mỏ vàng trong 5 năm tới, vì ta đang có quá trình nâng hạng thị trường phải chắc chắn làm được, khi đó, định giá không thể 12 lần PE được, vô lý lắm cho 1 nền kinh tế tăng trưởng như thế này.

Thứ 2, thị trường VN có discount trong khu vực, trước tôi nghĩ là do room, nhưng phần lớn nhất làm định giá thấp vì thu nhập bình quân đang thấp nên lượng người tham gia thị trường tài chính thấp hơn (phân bổ thu nhập cho tài sản tài chính đang thấp) còn hiện người dân Việt Nam đang giàu lên rất nhanh, tôi tin chắc xu hướng tham gia thị trường chứng khoán trong 3 năm tới vẫn đang rất tốt. Dĩ nhiên trong đường đi vẫn sẽ có hố bom", ông Lê Anh Tuấn nhận xét.