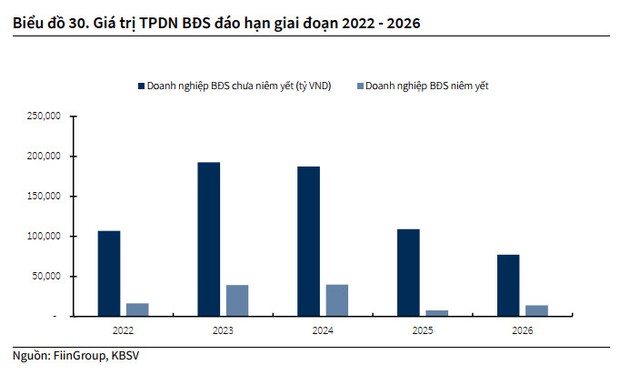

Trong báo cáo chiến lược mới công bố, Chứng khoán KB (KBSV) cho biết, giá trị TPDN đáo hạn của các doanh nghiệp BĐS năm 2022 đạt 123.400 tỷ đồng, trong đó tỷ trọng phần lớn đến từ nhóm doanh nghiệp BĐS không niêm yết chiếm 84,5%, và nhóm niêm yết chỉ chiếm 15,5%.

Trong bối cảnh kiểm soát chặt chẽ tín dụng vào lĩnh vực bất động sản và giám sát chặt chẽ hoạt động phát hành TPDN do rủi ro vi phạm phát hành và đấu giá quyền sử dụng đất, nhóm phân tích cho rằng các doanh nghiệp bất động sản sẽ khó khăn hơn trong việc huy động vốn trong vài quý tới, kết hợp với việc cần số tiền lớn nhằm phục vụ cho việc đáo hạn trong năm nay có thể làm gia tăng áp lực lên cân đối dòng tiền của các doanh nghiệp này, và cả ngành BĐS nói chung.

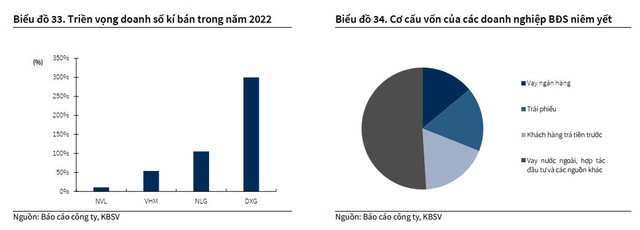

Theo KBSV, điểm tích cực ở nhóm BĐS niêm yết là các doanh nghiệp quy mô lớn đang tập trung đẩy mạnh hoạt động bán hàng để cải thiện dòng tiền, thông qua: (1) Doanh số kí bán mới tăng mạnh trong đầu năm 2022 ở 1 số doanh nghiệp như sau: VHM 16.500 tỷ đồng, NVL 28.000 tỷ đồng (+62% YoY), NLG 7.880 tỷ đồng và DXG 400 tỷ đồng …; (2) Triển vọng doanh số kí bán ấn tượng cả năm 2022.

Bên cạnh 2 kênh huy động vốn truyền thống là tín dụng và trái phiếu trong nước, các doanh nghiệp BĐS niêm yết cũng đã và đang đa dạng nguồn vốn, tiếp cận các kênh mới như quỹ đầu tư, M&A và liên doanh quốc tế (Biểu đồ 34). Cụ thể, NVL mới đây đã hoàn tất chào bán 250 triệu USD trái phiếu chuyển đổi và trái phiếu kèm chứng quyền cho các đối tác nước ngoài, DXG dự kiến phát hành xong 300 triệu USD trái phiếu chuyển đổi quốc tế trong quý 3/2022 trái phiểu chuyển đổi quốc tế…

''Chúng tôi đánh giá nhóm BĐS niêm yết quy mô lớn hoàn toàn có khả năng trả nợ khi đến thời điểm đáo hạn TPDN tuy cũng chịu áp lực chung của ngành BĐS trong bối cảnh hiện tại. Còn đối với các doanh nghiệp BĐS vừa và nhỏ sẽ cần thời gian để có các đánh giá chi tiết hơn'', nhóm phân tích cho biết.

Dù sẽ không xuất hiện các sự kiện đổ vỡ gây lan toả mạnh ở nhóm các doanh nghiệp BĐS niêm yết vốn hoá lớn như đã phân tích ở trên, KBSV cho rằng tình hình hoạt động ở nhóm BĐS niêm yết nói riêng và lĩnh vực BĐS nói chung sẽ bị ảnh hưởng tiêu cực trong 2 quý cuối năm khi dòng tiền vào lĩnh vực này bị siết chặt cả từ kênh phát hành TPDN và dòng vốn tín dụng. Trong khi đó, dòng tiền đầu cơ một phần cũng bắt đầu quay trở lại hoạt động sản xuất kinh doanh khi nền kinh tế mở cửa trở lại, đặc biệt trong bối cảnh giá BĐS nhiều khu vực đã ghi nhận mức tăng mạnh trong 2 năm trở lại đây.

Trong kịch bản tiêu cực, nếu thị trường BĐS diễn biến ảm đạm, nhóm phân tích nhận định việc đẩy mạnh bán hàng gặp khó khăn, không thu xếp được nguồn vốn đảo nợ dẫn đến gián đoạn vòng quay tiền, có thể gây ra hệ luỵ lan toả lên hoạt động của ngành ngân hàng khi 2 ngành này có mối liên thông chặt chẽ với nhau.

Dù vậy, về tổng thể, KBSV cho rằng các vấn đề sẽ tập trung cục bộ ở số ít doanh nghiệp quy mô vừa và nhỏ với sức khoẻ tài chính yếu kém và khó tạo nên sự đổ vỡ có tính chất lan toả mạnh.

''Ngành BĐS đang đóng góp gần 8% GDP hàng năm, và có sức lan tỏa đến hơn 40 ngành quan trọng khác của nền kinh tế. Do đó, các hoạt động thanh tra, giám sát của các cơ quan chức năng là cần thiết nhằm ổn định, và giúp thị trường luôn có những bước điều tiết để có thể phát triển bền vững trong dài hạn'', nhóm phân tích đánh giá.