Nhóm doanh nghiệp địa ốc vừa và nhỏ được dự báo sẽ gặp nhiều khó khăn về dòng tiền khi các lô trái phiếu đáo hạn giai đoạn cuối năm 2022 và năm 2023, 2024. Ảnh: Trọng Hiếu.

Với tốc độ tăng trưởng bình quân trong giai đoạn 2005 - 2021 là 30%/năm, thị trường trái phiếu doanh nghiệp đang phát triển theo định hướng của Chính Phủ trở thành kênh huy động vốn trung, dài hạn, giảm sự phụ thuộc vốn của doanh nghiệp vào hệ thống ngân hàng.

Cụ thể, Chính phủ đặt mục tiêu đến năm 2025 quy mô thị trường trái phiếu doanh nghiệp sẽ đạt 20% GDP và đến năm 2030 sẽ đạt 30% GDP. Hiện tại, quy mô thị trường trái phiếu doanh nghiệp của Việt Nam năm 2021 mới đạt 18,3%/ GDP nên thị trường còn nhiều dư địa để phát triển trong tương lai.

Giai đoạn 2018-2021 ghi nhận các doanh nghiệp bất động sản đã tích cực phát hành trái phiếu do khó tiếp cận vốn vay tín dụng khi Ngân hàng Nhà nước nêu rõ chủ trương giám sát chặt chẽ tín dụng bất động sản, thông qua việc ban hành các quy định, thông tư mới.

Cụ thể, quy định về hệ số rủi ro của các khoản phải đòi để kinh doanh bất động sản theo hướng tăng lên 200% từ ngày 1/1/2017 (từ mức 150%) theo Thông tư 06/2016, giảm tỷ lệ nguồn vốn ngắn hạn được sử dụng để cho vay trung hạn và dài hạn - Thông tư 08/2020. Do đó, tốc độ tăng trưởng tín dụng bất động sản giảm dần từ trên 26% năm 2018 xuống khoảng 12% năm 2021.

Bên cạnh đó, nhiều doanh nghiệp bất động sản không đáp ứng đủ điều kiện vay vốn từ ngân hàng nên đã chuyển sang phát hành trái phiếu với lãi suất cao, thậm chí còn không yêu cầu tài sản đảm bảo và chịu giám sát hoạt động giải ngân tiền như đi vay ngân hàng.

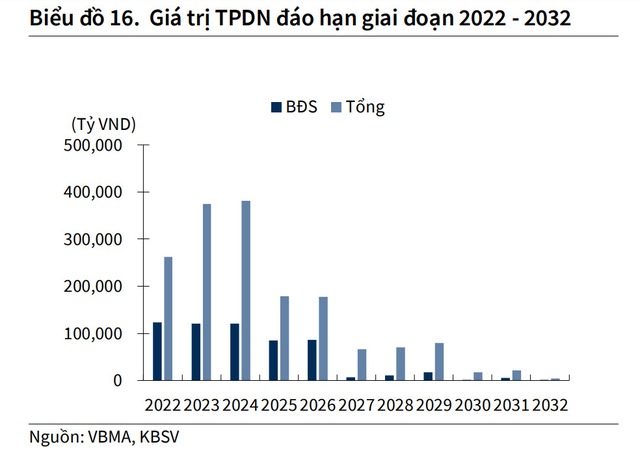

Việc các doanh nghiệp đẩy mạnh phát hành trái phiếu giai đoạn 2019 - 2021 đã làm gia tăng áp lực đáo hạn vào năm 2022 - 2026. Năm 2023 và 2024, tổng giá trị đáo hạn trái phiếu lần lượt đạt 374,3 nghìn tỷ đồng và 381,2 nghìn tỷ đồng. Trong đó, nhóm bất động sản chiếm tỷ trọng lớn thứ hai, lần lượt đạt 120,4 nghìn tỷ đồng (32,1%) và 121,1 nghìn tỷ đồng (32%).

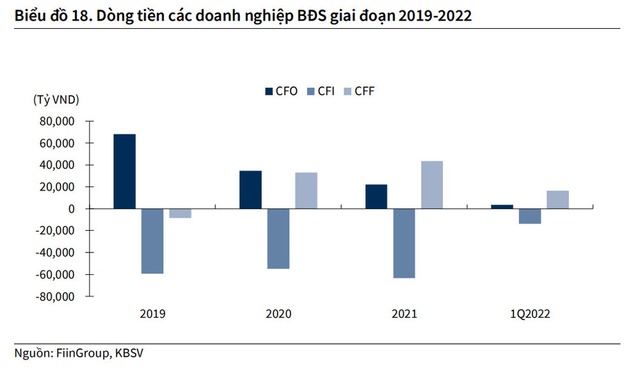

CTCP Chứng khoán KB Việt Nam nhận định nhóm doanh nghiệp bất động sản quy mô vốn hoá dưới 20.000 tỷ đồng tiềm ẩn nhiều rủi ro. Theo đó, giai đoạn 2021 – 2021 ghi nhận nhóm này có dòng tiền thuần từ hoạt động kinh doanh (CFO) dương không ấn tượng, riêng nhóm có vốn chủ sở hữu từ 1.000- 5.000 tỷ đồng thì CFO âm giai đoạn 2021 – quý I/2022. Bên cạnh đó, nhóm này cũng đẩy mạnh hoạt động đầu tư, mua dự án mới giá trị lớn bằng dòng vốn vay nợ cũng như phát hành cổ phiếu.

CFI: Dòng tiền từ hoạt động đầu tư; CFF: Dòng tiền tự do.

Ngược lại, nhóm cổ phiếu vốn hóa trên 20.000 tỷ đồng có kết quả kinh doanh ấn tượng hơn với CFO dương mạnh trong giai đoạn 2019-2021 mặc dù duy trì đầu tư dự án lớn mới. Theo KBSV đánh giá, với diễn biến thị trường bất động sản ảm đạm trong thời gian vừa qua, rủi ro cao hơn nằm ở nhóm quy mô nhỏ và vừa do sử dụng đòn bảy cao trong giai đoạn vừa qua cùng với chất lượng dự án và khả năng bán hàng thấp hơn.

Đặc biệt, KBSV cho rằng, cuối năm 2022 và năm 2023, 2024 sẽ là giai đoạn khó khăn về dòng tiền đối với các doanh nghiệp bất động sản có trái phiếu đáo hạn.

Các doanh nghiệp quy mô vừa và nhỏ, chất lượng tài sản không cao sẽ gặp nhiều khó khăn trong việc tìm kiếm nguồn vốn để xoay vòng khi: Nguồn vốn vay ngân hàng khó tiếp cận; nguồn vốn từ phát hành trái phiếu bị siết chặt; sức hấp thụ của thị trường địa ốc trong năm 2023-2024 là không cao do ảnh hưởng của suy thoái kinh tế. Rủi ro vỡ nợ trái phiếu đối với một số doanh nghiệp bất động sản theo đó đang dần hiện hữu.

Trong khi đó, nhóm doanh nghiệp bất động sản lớn phần nào ít áp lực hơn nhờ quỹ đất lớn, còn tài sản đảm bảo để vay ngân hàng và đủ điều kiện để phát hành trái phiếu mới cũng như có khả năng vay trái phiếu quốc tế. Tuy nhiên, các doanh nghiệp này vẫn phải liên tục tích lũy và triển khai dự án mới bất chấp các giai đoạn thị trường tăng trưởng nhanh và ở mức định giá cao để có khả năng huy động thêm nguồn vay nợ nhằm bổ sung dòng tiền nhằm thanh toán các nghĩa vụ đến hạn. Điều này cũng sẽ gây mất cân đối dòng tiền và làm giảm hiệu quả hoạt động trong những năm tới.