Nhận định trong báo cáo mới công bố, Chứng khoán KBSV đánh giá chứng khoán Việt Nam giảm điểm mạnh trong quý 2 với nguyên nhân chủ yếu đến từ diễn biến tiêu cực của TTCK toàn cầu trước các lo ngại tăng dần về rủi ro suy thoái kinh tế Mỹ dưới tác động của việc Fed thắt chặt chính sách tiền tệ, lạm phát tăng mạnh. Tính cho nửa đầu năm 2022, chỉ số VN-Index giảm 22,5% về điểm số, trong khi giá trị giao dịch bình quân phiên giảm 5% so với cùng kỳ.

Sau giai đoạn điều chỉnh mạnh trong quý 2, P/E trượt 12 tháng của VN-Index đang ở mức 13,2 lần. Theo thống kê, với mức P/E forward 2022 ở mức 12,2 lần chỉ xuất hiện 3 lần duy nhất trong lịch sử 10 năm trở lại đây. Thứ nhất giai đoạn năm 2012 do các bất ổn vĩ mô sau khủng hoảng 2009. Thứ hai giai đoạn cuối năm 2015 đầu năm 2016 trước lo ngại Trung Quốc hạ cánh cứng và FED nâng lãi suất lần đầu sau khủng hoảng tài chính. Cuối cùng là giai đoạn đầu năm 2020 do khủng hoảng Covid-19. Như vậy, điểm chung của cả 3 đợt giảm sâu này với đợt giảm hiện tại là đều đến từ các lo ngại về tăng trưởng kinh tế toàn cầu. Điều này phần nào lí giải diễn biến điều chỉnh của chứng khoán Việt Nam trong quý 2 vừa qua.

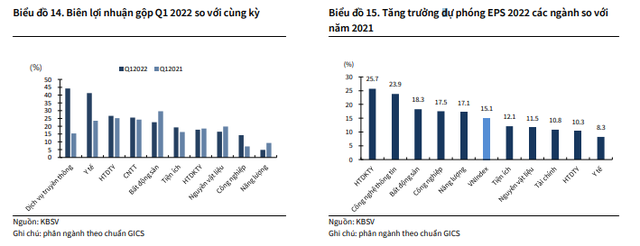

Đối với dự báo triển vọng thị trường từ nay đến cuối năm, KBSV duy trì dự phóng tăng trưởng EPS bình quân các doanh nghiệp trên sàn HSX ở mức 15,1% (mức thấp so với đồng thuận của thị trường là trên 20% - Bloomberg consensus). Mức dự báo này dựa theo kế hoạch kinh doanh các doanh nghiệp công bố, kết hợp với tổng hợp dự phóng lợi nhuận các công ty niêm yết từ các tổ chức nghiên cứu sau khi điều chỉnh dựa theo bối cảnh vĩ mô hiện tại.

KBSV đặt mục tiêu tăng trưởng EPS ở mức thận trọng là bởi dù kinh tế toàn cầu còn gặp nhiều thách thức trong nửa sau năm 2022 đến từ việc giá nguyên liệu tiếp tục tăng, lạm phát ở mức cao, các NHTW đẩy nhanh tốc độ tăng lãi suất và thu hẹp bảng câng đối kế toán, rủi ro suy thoái kinh tế ở Mỹ và căng thẳng Nga – Ukraine vẫn chưa đi đến hồi kết… Tuy vậy, với nội tại mạnh mẽ, kinh tế Việt Nam sẽ tiếp tục xu hướng tăng trưởng với GDP 2022 tăng 6,3%, tạo điều kiện thuận lợi để các doanh nghiệp niêm yết duy trì tốc độ tăng trưởng cao về lợi nhuận.

Ngoài ra, KBSV cũng điều chỉnh giảm mạnh mức P/E mục tiêu 2022 của thị trường từ 16,5 lần (đưa ra trong báo cáo chiến lược nửa đầu năm 2022) xuống 14,3 lần, phản ảnh lo ngại về các rủi ro gia tăng liên quan đến suy thoái kinh tế Mỹ. Tương ứng, mức dự báo VN-Index cũng giảm xuống còn 1.418 điểm đến cuối năm, giảm khá mạnh so với dự báo 1.680 điểm trong báo cáo quý 2 và 1.760 điểm trong báo cáo đầu năm.

Theo lý giải, trong bối cảnh kinh tế toàn cầu ở trạng thái bình thường, P/E của chỉ số VN-Index giao dịch hợp lý ở mức 16,5 lần (tương ứng bình quân 5 năm gần nhất) với bệ đỡ đến từ nền tảng kinh tế vững mạnh, tăng trưởng lợi nhuận các doanh nghiệp niêm yết liên tục được cải thiện.

Trong khi đó, trong kịch bản suy thoái kinh tế Mỹ diễn ra, P/E VN-Index có thể biến động quanh mốc 11 lần (phụ thuộc vào mức độ nặng, nhẹ của đợt suy thoái cũng như tác động đến kinh tế Việt Nam). Với xác suất 2 kịch bản tương ứng đang là 60/40 (Bloomberg consensus), đội ngũ phân tích đánh giá mức P/E 14,3 của VN-Index thời điểm cuối năm 2022 là phù hợp.

Đội ngũ phân tích cũng nhấn mạnh yếu tố có tính chất chi phối chứng khoán Việt Nam nói riêng và TTCK toàn cầu nói chung trong nửa sau của 2022 là rủi ro suy thoái kinh tế Mỹ (vốn chịu ảnh hưởng bởi diễn biến lạm phát, tốc độ tăng lãi suất của FED và khả năng chống chọi của nền kinh tế Mỹ trước mặt bằng lãi suất tăng mạnh).

Trong kịch bản cơ sở suy thoái kinh tế Mỹ chưa xảy ra trong nửa sau năm 2022, TTCK Việt Nam sẽ có xu hướng hồi phục khi các yếu tố cơ bản nội tại trong nước (tăng trưởng GDP, tiêu dùng trong nước phục hồi, tăng trưởng xuất khấu, thu hút vốn FDI…) dần phản ánh rõ nét hơn lên kết quả kinh doanh các doanh nghiệp, theo đó là diễn biến khởi sắc của giá cổ phiếu.

Tuy nhiên các nhịp tăng sẽ tương đối thoải và thiếu bền vững trong bối cảnh yếu tố tâm lý bị đè nén bởi các rủi ro thường trực. Các yếu tố khác có ảnh hưởng lên thị trường cần quan tâm là lạm phát (đặc biệt trong giai đoạn cuối quý 3 đầu quý 4), biến động tỷ giá và tăng trưởng kinh tế trong nước, rủi ro từ thị trường trái phiếu doanh nghiệp, chính sách tiền tệ của SBV, dịch Covid-19 tại Trung Quốc, xung đột Nga – Ukraine, diễn biến giá dầu…