William O’neil – nhà đầu tư huyền thoại Phố Wall đã qua đời hôm 29/5 ở tuổi 90. Ông được xem là cha đẻ của mô hình CANSLIM – phương pháp đầu tư theo đà tăng trưởng rất phổ biến trong giới đầu tư chứng khoán.

CANSLIM là một phương pháp tiếp cận doanh nghiệp, phân tích và lựa chọn cổ phiếu tăng trưởng hiệu quả theo 7 tiêu chí của William O’Neil, gồm:

C: Current Quaterly Earnings per Share ( EPS hiện tại)

Nghiên cứu của William O’Neil cho thấy, hầu hết các cổ phiếu tốt đều có sự gia tăng lợi nhuận so với cùng quý năm trước đó (tỷ lệ tăng càng cao càng tốt). Khi lựa chọn cổ phiếu đầu tư, cần để ý tới các cổ phiếu có sự gia tăng lợi nhuận mạnh mẽ.

Tuy nhiên, khi đọc các báo cáo tài chính, cần để ý tới độ tin cậy và thống nhất của thông tin. Chẳng hạn như có thể có gì đó không bình thường khi doanh thu của công ty tăng 20% trong khi lãi ròng chỉ tăng 5%. Tiêu chuẩn này yêu cầu EPS tăng dần và tăng càng cao càng tốt.

A: Annual Earnings Increases (Tăng trưởng lợi nhuận hàng năm)

Cổ phiếu tốt là cổ phiếu có mức gia tăng lợi nhuận đều đặn năm sau so với năm trước (chỉ tiêu thông thường được tính cho 3-5 năm) và nhà đầu tư cần đặc biệt lưu ý tới các cổ phiếu có mức gia tăng lợi nhuận hàng năm trên vốn cổ phần (ROE) đạt từ từ 17% trở lên, những công ty tốt nhất sẽ có lợi suất từ 25-50%. Tuy nhiên, cũng nên chú ý tới chu kỳ kinh doanh của từng ngành, từng công ty. Theo William O’Neil, tiêu chí này có thể giúp loại bỏ khoảng 80% các cổ phiếu tồi.

N: New Products, New Management, New Highs (Sản phẩm mới, Ban lãnh đạo mới, đỉnh giá mới)

Một sự tăng mạnh mẽ trong mức giá của cổ phiếu thường đi kèm với một vài điều gì “mới”. Đó có thể là sản phẩm hoặc dịch vụ, giám đốc điều hành mới, công nghệ mới, hoặc có thể là một mức giá mới cao hơn.

Một trong những kết luận đáng ngạc nhiên từ nghiên cứu của William O’Neil lại đi ngược với điều mà rất nhiều nhà đầu tư khác. Thay vì theo quan điểm lâu đời trên thị trường “mua thấp bán cao”, ông cho rằng phải “mua cao bán cao hơn”.

S: Supply and Demand (Quy luật cung cầu)

Quy luật cung cầu quyết định giá của hầu hết mọi hàng hoá và cổ phiếu không phải là một ngoại lệ. Cách tốt nhất để ước lượng cung cầu của một cổ phiếu là theo dõi volume hàng ngày của nó (Khối lượng khớp lệnh từng phiên). Nếu một cổ phiếu tăng giá và khối lượng sẽ tăng dần thể hiện cổ phiếu đang được mua vào; nếu một cổ phiếu giảm giá và khối lượng giao dịch cũng tăng dần thể hiện áp lực bán chốt lời của thị trường đang hiện hữu.

Theo William O’Neil, cổ phiếu của các công ty lớn không phải luôn luôn là các cổ phiếu nên mua. Cổ phiếu có số lượng lưu hành thấp sẽ dễ dàng gia tăng giá hơn các cổ phiếu có số lượng lưu hành lớn hơn. Cổ phiếu được các nhà quản trị hàng đầu nắm giữ với tỷ lệ lớn thường là cổ phiếu có độ an toàn cao. Ðặc biệt, cần lưu ý tới các cổ phiếu được chính công ty đó mua lại (cổ phiếu quỹ) và cổ phiếu của các công ty có tỷ lệ nợ dài hạn trên vốn tự có vừa phải.

L: Leader or Laggard (Dẫn đầu hay đội sổ)

Dẫn đầu không hẳn là Doanh nghiệp đầu ngành mà là doanh nghiệp tăng trưởng EPS mạnh nhất trong ngành. Tránh mua những cổ phiếu có mức tăng trưởng cao nhưng không bền vững, chẳng hạn như cổ phiếu lên giá theo trào lưu, theo sự kiện nổi bật… bởi vì các cổ phiếu này được đánh giá là những cổ phiếu tụt hậu, không sớm thì muộn cũng mất giá.

Ðặc biệt, tránh mua các cổ phiếu tăng theo đuôi (ăn theo sóng của cổ phiếu dẫn đầu ngành), vì các cổ phiếu này không sớm thì muộn cũng sẽ sụt giá. Hãy chỉ quan tâm đến cổ phiếu dẫn đầu trên thị trường và tránh xa những cổ phiếu “đội sổ” mặc dù giá cổ phiếu đó đã giảm rất mạnh và chỉ ngang cốc trà đá.

I: Institutional Sponsorship (Các tổ chức bảo trợ)

Nhà đầu tư sẽ an tâm hơn để đầu tư khi cổ phiếu mà mình đầu tư cũng được sự quan tâm và mua vào của các tổ chức lớn, các thiết chế tài chính lớn và có uy tín. Các quỹ ETFs và các quỹ đầu tư nước ngoài, các quỹ đầu tư lớn… nếu quan tâm và mua vào một cổ phiếu trên thị trường thì cổ phiếu đó đã được nghiên cứu rất kỹ và sẽ có một xu hướng tăng khá mạnh.

M: Market Direction (Xu hướng thị trường)

Xu hướng thị trường là yếu tố quan trọng quyết định sự thành bại của phương án đầu tư, chỉ mua mạnh khi xu hướng thị trường là tăng. Hãy xác định xu hướng chung thị trường và sự vận động của các dòng cổ phiếu để lên kế hoạch trading hiệu quả.

Về cơ bản, phương pháp đầu tư theo CANSLIM có thể áp dụng cho bất kỳ thị trường chứng khoán nào và Việt Nam cũng không ngoại lệ. Thị trường chứng khoán Việt Nam cũng có không ít cổ phiếu từng đáp ứng được nhiều tiêu chí theo mô hình này, điển hình có thể kể đến doanh nghiệp đầu ngành sữa Vinamilk (VNM) trong giai đoạn 2014-17.

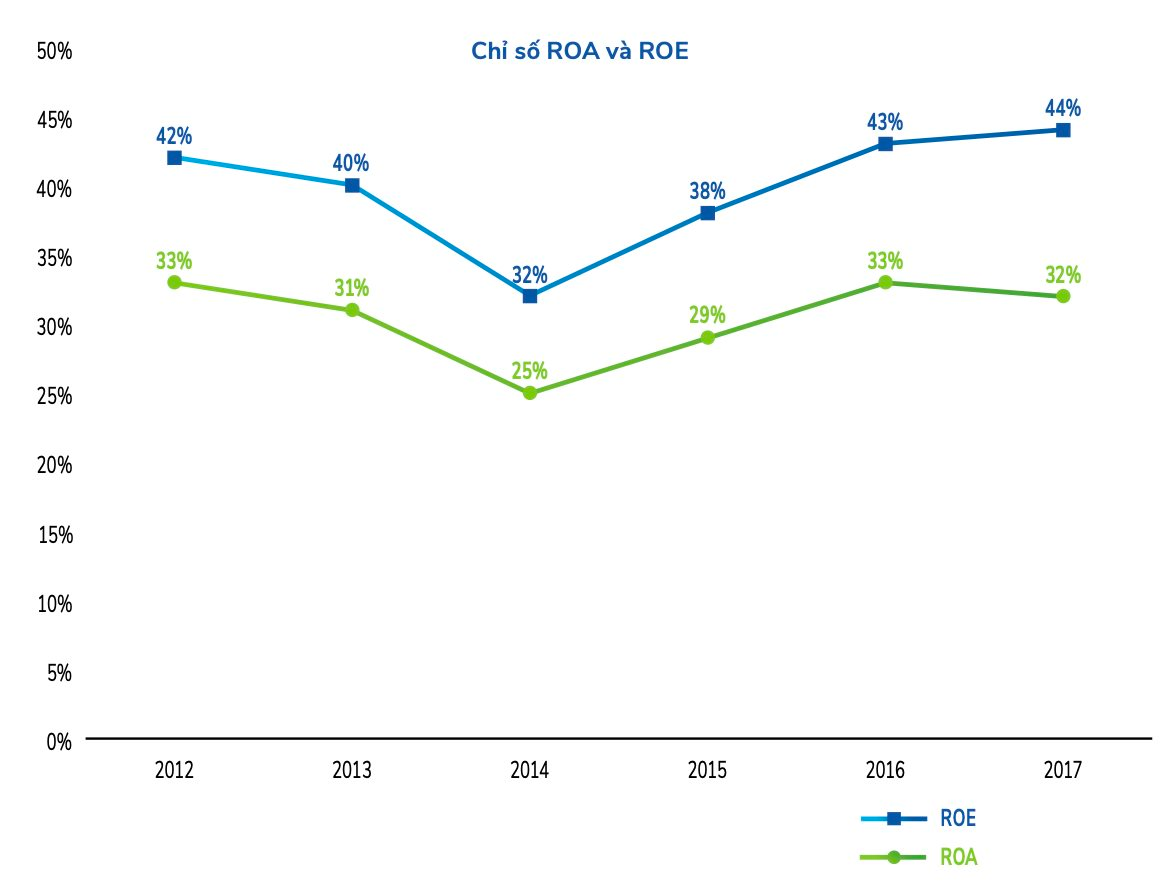

Trong khoảng thời gian này, Vinamilk ghi nhận kết quả kinh doanh liên tục tăng qua từng năm với tốc độ tăng trưởng kép đạt 17% về doanh thu và 16% về lợi nhuận sau thuế. EPS cũng liên tục đi lên với tốc độ tăng trưởng kép đạt 11%/năm. Tỷ suất sinh lời trên vốn chủ sở hữu (ROE) cũng được duy trì ở mức cao 3x-4x%.

Xét về mặt cung cầu, VNM có lượng cổ phiếu lưu hành không hề nhỏ tuy nhiên phần lớn cổ phần nằm trong tay các nhà đầu tư dài hạn. Bên cạnh cổ đông Nhà nước, Vinamilk còn có các cổ đông lớn đáng chú ý như nhóm Fraser and Neave, Platinum Victory Pte. Ptd,… Ngoài ra, nhiều quỹ ngoại lớn trên thị trường như nhóm Dragon Capital, Arisaig Asia Consumer Fund,… cũng rót vốn vào doanh nghiệp đầu ngành sữa trong giai đoạn này.

Trong khoảng thời gian từ 2014-17, Vinamilk cũng có ra mắt nhiều sản phẩm mới mang lại hiệu quả cao cả về mặt kinh doanh và thương hiệu, có thể kể đến như Nước ép trái cây Vfresh (2014), Sữa tươi tiệt trùng 100% Organic (2016),… Những chuyển biến tích cực về tình hình kinh doanh cùng với xu hướng thuận lợi của thị trường chung trong giai đoạn này đã đẩy cổ phiếu VNM liên tục đi lên mạnh mẽ sau đó đạt đỉnh vào đầu năm 2018.

Thực tế, rất khó để tìm được một cổ phiếu đáp ứng toàn bộ 7 tiêu chí CANSLIM mà William O’neil đưa ra. Tuy nhiên, những cổ phiếu gần đủ các yếu tố trên cũng đã đảm bảo rằng nhà đầu tư đã lựa chọn được danh mục ít rủi ro trong hàng nghìn mã trên thị trường.