Khi đại gia vàng bạc đá quý đi làm ngân hàng

Năm 2011, Ngân hàng Nhà nước (NHNN) công bố danh sách 9 tổ chức tín dụng yếu kém: SCB, Đệ Nhất, Tín Nghĩa, Habubank, Tienphongbank, GP Bank, Navibank, TrustBank và Western Bank. Trong số này, hầu hết các ngân hàng tiến hành sáp nhập, hợp nhất, duy chỉ GPBank bị mua lại 0 đồng, còn lại 2 ngân hàng tự tái cấu trúc là Navibank và TPBank. Cho tới nay, Tienphongbank là trường hợp tái cấu trúc đặc biệt thành công trong 9 ngân hàng này.

Được thành lập từ ngày 05/05/2008 khi đó với tên gọi Ngân hàng TMCP Tiền Phong - Tienphongbank, có các cổ đông sáng lập gồm tập đoàn công nghệ FPT (sở hữu 15% cổ phần), CTCP Tái bảo hiểm quốc gia Việt Nam (Vinare) và VMS Mobifone cùng năm 12,5% cổ phần. Đến năm 2009, định chế nước ngoài là SBI Ven Holding mua 4,9% cổ phần.

Vừa mới ra đời, nhà băng này gặp ngay cú sốc lớn khi khủng hoảng tài chính thế giới diễn ra vào năm 2008 đẩy lạm phát, lãi suất tăng vọt, thanh khoản hệ thống ngân hàng căng thẳng, đồng tiền mất giá. Vốn mới được thành lập chưa có nhiều chỗ đứng, để đẩy mạnh kết quả kinh doanh, ban lãnh đạo ngân hàng này đẩy mạnh hoạt động ủy thác đầu tư chứng khoán. Tuy nhiên năm 2011, VnIndex giảm 27% khiến danh mục đầu tư của Tienphongbank lỗ nặng, vốn chủ sở hữu chỉ còn một nửa so với vốn thực góp của các cổ đông cuối năm này.

Cũng thời điểm này giới kinh doanh chứng kiến thương vụ M&A lớn là việc hai anh em ông Đỗ Minh Phú, Đỗ Anh Tú bán 95% cổ phần Diana cho tập đoàn hàng tiêu dùng Unicharm của Nhật Bản. Nắm trong nay 180 triệu USD tiền mặt, hai đại gia ngành vàng bạc đá quý quyết định bước chân vào ngành ngân hàng qua việc mua lại và “giải cứu” Tienphongbank. Hai anh em nhà tập đoàn Doji đã mua lại 20% cổ phần của Tienphongbank. Tại Đại hội cổ đông thường niên năm 2012, ông Đỗ Minh Phú đã được bầu làm Chủ tịch HĐQT.

Thời điểm năm 2012, khi tham gia tái cơ cấu Tienphongbank, ông Phú nhận ra đây là một ngân hàng 3 “không”: Không có bộ máy quản lý điều hành đủ năng lực và tâm huyết; không có hệ thống quản trị rủi ro; và không có nền tảng hệ thống quy trình và cơ sở dữ liệu khách hàng. Thậm chí ngân hàng chỉ có 10 chi nhánh, 15 phòng giao dịch trên cả nước. Trong khi các ngân hàng có những ngân hàng sở hữu mạng lưới chi nhánh hơn 300 điểm giao dịch.

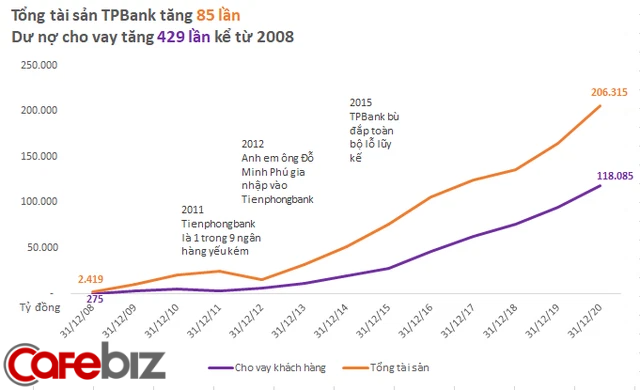

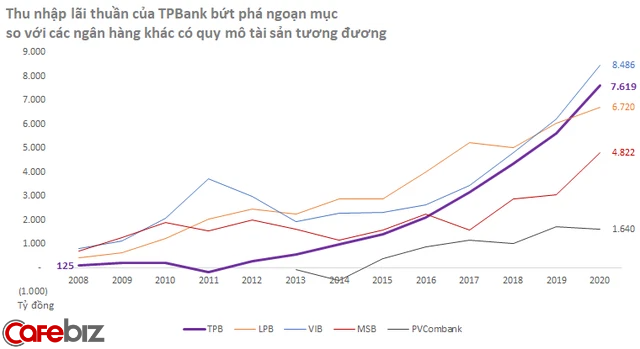

Hai anh em nhà Doji bắt đầu cuộc chơi mới: Ông Đỗ Minh Phú đảm nhiệm phụ trách tầm chiến lược, quyết sách lớn, ông Đỗ Anh Tú tham gia sâu vào hoạt động điều hành. Tienphongbank được đổi tên thành TPBank. Sau 9 năm cùng với hướng đi khác biệt, ngân hàng này “lột xác” hoàn toàn. Năm 2020, tổng tài sản TPBank tăng 85 lần so với năm 2008.

Dư nợ cho vay của ngân hàng này tăng ấn tượng tới 329 lần. Báo cáo phân tích mới đây của VCBS cũng cho biết TPBank ghi nhận mức tăng trưởng tín dụng 30% trong năm 2020; 16,6% sau 8 tháng 2021 và được cấp hạn mức tăng trưởng tín dụng cao nhất ngành 17,4% trong quý 3 năm 2021. Công ty chứng khoán này cũng kỳ vọng hạn mức tín dụng của TPBank sẽ tiếp tục được cấp cao hơn trong các tháng cuối năm và ngân hàng có thể đạt mức tăng trưởng trên 20%.

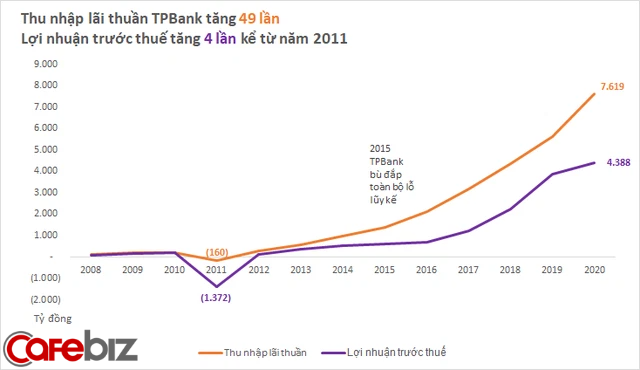

Nếu so sánh với thời điểm khó khăn của TPBank vào năm 2011, năm 2020 thu nhập lãi thuần của nhà băng này tăng 49 lần, lợi nhuận trước thuế tăng 4 lần.

Ngân hàng này dùng chiến lược gì để bứt phá thành công ngoạn mục đến vậy?

Đặt ngân hàng số là chiến lược trọng tâm

“Ngay khi chúng tôi tái cơ cấu, một trong những ưu tiên là ngân hàng điện tử, vì đó là bắt buộc, nếu không thì không tồn tại”, ông Phú từng chia sẻ trên truyền thông như vậy. Là ngân hàng sinh sau đẻ muộn lại rơi vào thế sớm thua lỗ, để đẩy nhanh mở rộng mạng lưới theo kịp các ngân hàng khác, TPBank dựa vào sức mạnh của công nghệ. Tạp chí Forbes mới đây tiết lộ ngân hàng này dành hàng nghìn tỷ đồng vào công nghệ, đầu tư core banking, phát triển ngân hàng điện tử, nghiên cứu robotic, AI,...

Một điểm thuận lợi trong chiến lược này của TPBank là thành phần cổ đông chiến lược gồm tập đoàn FPT, SBI Ven Holding đều nhạy bén với sự phát triển của công nghệ. Đầu năm 2017, TPBank ra mắt LiveBank. Mô hình này phép khách hàng có thể thực hiện nhiều loại giao dịch, tương tác với thiết bị như đang giao dịch thực tế với nhân viên ngân hàng. Thời điểm này LiveBank mới được một số ngân hàng thử nghiệm tại một số nước như Singapore từ cuối năm 2016, Mỹ từ đầu năm 2017. Nhà băng này hiện có 90 chi nhánh giao dịch nhưng có hơn 330 điểm giao dịch số kiểu này và tự hào lớn nhất thế giới.

Số liệu của Forbes cho biết với suất đầu tư mỗi LiveBank là 5-6 tỷ đồng. Chi phí hoạt động của LiveBank chỉ bằng 28% so với chi nhánh truyền thống và chi phí giao dịch được cắt giảm tới 75%.

Nhờ đầu tư vào công nghệ, chi phí hoạt động của TPBank giảm. Theo VCBS, quy mô nhân sự của ngân hàng này tăng chậm hơn quy mô tài sản của ngân hàng và tỷ lệ chi phí CIR thấp hơn các ngân hàng có quy mô tương đương.

Nhắm tới tập khách hàng trẻ

Đi kèm với chiến lược phát triển ngân hàng số, TPBank đồng thời tập trung phục vụ tập khách hàng trẻ tuổi. Đây cũng là điều dễ hiểu bởi họ là những người dễ dàng tiếp cận và sẵn sàng trải nghiệm những công nghệ mới. Một điều thú vị là ông Phú và ông Tú cũng từng có kinh nghiệm phát triển tập khách hàng trẻ tuổi như vậy khi xây dựng Diana.

Chia sẻ trong chương trình "Quốc gia khởi nghiệp" trên VTV1 hồi tháng 9/2017, ông Đỗ Minh Phú cho biết, Diana được thành lập vào năm 1997 và chỉ trong vài năm đã tăng trưởng chóng mặt dù phải cạnh tranh với các tập đoàn đa quốc gia.

Cơ duyên đưa ông Phú đến với lĩnh vực kinh doanh băng vệ sinh hết sức tình cờ khi quan sát thấy em trai mình gửi pha lê Tiệp về nước đều sử dụng băng vệ sinh để kê, chèn bảo quản. Sau khi nghiên cứu, họ nghĩ rằng sản phẩm này là một nhu cầu vô cùng thiết yếu mà thị trường lúc đó còn sơ khai. Sau đó, ông Phú cùng người em trai Đỗ Anh Tú của mình đã bắt tay vào việc xây dựng công ty Diana.

Với sản phẩm mới xuất hiện tại Việt Nam, những người sẵn sàng trải nghiệm chính là giới trẻ. Những sản phẩm đầu tiên của Diana phục vụ nhóm khách hàng tuổi teen. Từ tập khách hàng ban đầu này, Diana tiếp tục xây dựng các sản phẩm phục vụ cho đời sống về sau như tã giấy cho con, bỉm người lớn cho bố mẹ của họ.

Theo Forbes, triết lý này cũng đang được hai đại gia họ Đỗ áp dụng tại TPBank khi nhắm đến nhóm khách hàng là sinh viên. Theo thời gian, các nhu cầu của những người trẻ này sẽ mở rộng sang mở thẻ tín dụng, vay tiêu dùng, mua xe, mua nhà.