Từ xa xưa, những thế hệ đi trước đã truyền tai nhau thành ngữ "An cư lạc nghiệp", với ý nghĩa rằng có chỗ ở ổn định cho gia đình trước thì mới chuyên tâm phát triển sự nghiệp, công việc. Trong đó, từ “an cư” thường chỉ nơi cư trú là những ngôi nhà. Tuy nhiên, giữa bối cảnh giá bất động sản không từng tăng qua các năm, việc làm thế nào để có tiền mua nhà, mua vào thời điểm nào lại là bài toán không hề đơn giản. Bên cạnh đó, nhiều người lựa chọn thuê nhà, để giành vốn đầu tư kiếm lời.

Vậy làm sao để biết thuê hay mua nhà có lợi hơn? Làm sao để đầu tư hiệu quả, đạt được tự do tài chính? Chúng tôi đã tìm đến ông Nguyễn Minh Tuấn - chuyên gia tài chính cá nhân, nhà sáng lập "Cộng đồng Cố vấn Tài chính Việt Nam VWA" để tìm kiếm câu trả lời.

• Ông từng chia sẻ về trải nghiệm "đu đỉnh" khi mua căn nhà đầu tiên. Vậy những lần sau đó, ông đặt ra tiêu chí nào để quyết định mua nhà hay thuê nhà?

Khi thuê nhà thì tức là bạn đang thuê một tài sản để sử dụng, nhưng khi mua nhà thì căn nhà đó vừa để sử dụng, vừa là một tài sản đầu tư. Việc so sánh hai điều này giống như chúng ta so sánh quả cam với quả táo vậy. Do đó, phải quy chung về một thước đo, gọi là giá trị kinh tế. Bạn phải tính được hiệu quả kinh tế, chi phí cơ hội của mỗi phương án, với cùng một số tiền.

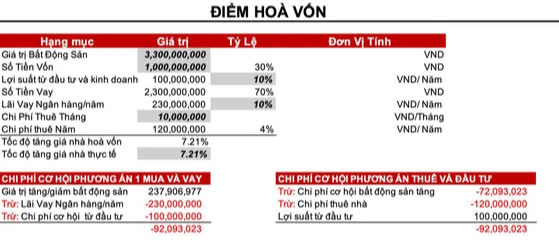

Từ cách đặt vấn đề như vậy sẽ dẫn tới công thức tính điểm hoà vốn. Các yếu tố đầu vào được giả định như tỷ lệ vay, tốc độ tăng tăng giá bất động sản, lợi nhuận khi đầu tư, lãi suất ngân hàng. Tôi có thể đưa ra ví dụ như hình dưới:

(Ví dụ minh hoạ)

Ta có thể thấy:

Chi phí cơ hội khi mua nhà = Lợi suất đầu tư kinh doanh- ( Giá trị BĐS * tốc độ tăng giá nhà - Lãi vay)

Chi phí cơ hội khi thuê nhà = (Số tiền vốn * Tốc độ tăng giá nhà) – (Lợi suất đầu tư kinh doanh - Chi phí thuê nhà)

Điểm hoà vốn là điểm mà tại đó, 2 phương án đem lại giá trị kinh tế như nhau. Với các biến số được giả định, bạn sẽ tính được tốc độ tăng giá nhà để đạt hoà vốn, tôi gọi là điểm cân bằng.

Mỗi người sẽ có một điểm cân bằng khác nhau do số vốn và khả năng đầu tư khác nhau. Nếu bạn có khả năng đầu tư tốt 15-20%/năm thì điểm cân bằng sẽ cao, còn bạn nào chỉ biết gửi tiết kiệm 5%/năm, lợi suất đầu tư thấp thì điểm cân bằng sẽ thấp.

Sau đó, bạn so sánh tỷ lệ tăng giá nhà thực tế với điểm cân bằng này. Nếu nhận định giá nhà tăng bằng hoặc cao hơn điểm cân bằng thì nên mua nhà. Ví dụ, tôi có điểm cân bằng là 10%, tôi dự đoán một biệt thự có khả năng tăng giá trên 10% - tức vượt điểm cân bằng, thì tôi nên mua. Còn nếu một căn chung cư ở Hà Nội chỉ có khả năng tăng giá 3-5% tôi nên đi thuê, rồi đem tiền đi đầu tư. Đây chính là gốc rễ của vấn đề.

• Đó là tính toán giữa mua và thuê nhà. Vậy tiêu chí nào để ông quyết định đầu tư vào một bất động sản?

Khi xác định đầu tư bất động sản, tôi sẽ cân nhắc những vấn đề như vị trí, thanh khoản phân khúc nào dễ bán nhất và tạo dòng tiền ra sao. Tuy nhiên, quan trọng nhất là phải biết lựa sức mình, xem vốn của mình có bao nhiêu. Bất động sản có một đặc điểm là chúng ta sẽ phải trả cả gốc và lãi trong thời gian dài, do đó rất cần cân đối vấn đề vốn, dòng tiền.

Như ở công thức ở trên, mỗi người có những tham số đầu vào khác nhau nên tỷ lệ vốn phù hợp cũng sẽ khác nhau. Quan điểm của tôi, với tốc độ tăng giá nhà hiện tại rơi vào khoảng 10% thì nên tính toán làm sao để cho tỷ lệ hoà vốn ở mức 10%.

• Ngày nay, nhiều người lựa chọn thuê thay vì mua nhà. Theo ông, người ta có thể mãi mãi đi thuê mà không cần sở hữu một căn nhà nào không?

Về lý thuyết là có. Tuy nhiên trên thực tế, chúng ta cần chú ý những vấn đề khác ngoài kinh tế như tâm lý an tâm khi sở hữu bất động sản, tuổi thọ ngày càng tăng, trong khi tuổi lao động chỉ dừng lại ở 65. Do đó, ngoài nhà ở, chúng ta cần có những kế hoạch dự phòng khác, chưa kể việc đầu tư khi lớn tuổi cũng có nhiều khó khăn và rủi ro.

Thêm nữa nên tư duy nhà ở là tài sản đầu tư có khả năng sử dụng, xu thế tăng giá nhà đang diễn ra do các nhà bất động sản phát triển dựa trên vốn vay tại các quốc gia đang phát triển. Ở góc độ cá nhân tôi, trong chiến lược tài chính cá nhân thì nên có kế hoạch sở hữu 1 căn nhà để ở Giai đoạn 25-35 tuổi - là giai đoạn Xây dựng tổ ấm.

• Tại Hàn Quốc, giá nhà ngày càng tăng và giới trẻ đang đặt cược vào chứng khoán để hy vọng có tiền mua nhà. Tại Việt Nam, giá nhà trong những năm qua cũng không ngừng tăng. Liệu viễn cảnh của giới trẻ Hàn Quốc có diễn ra với người Việt?

Chúng ta cần làm rõ 2 khái niệm. Thứ nhất, bất động sản là tài sản tiêu dùng, đồng thời cũng là tài sản đầu tư. Ở góc độ tài sản đầu tư thì bất động sản có số vốn lớn là hàng rào khiến các bạn trẻ cần tích luỹ trong giai đoạn đầu. Thứ hai, chứng khoán là tài sản đầu tư có thanh khoản tốt, phù hợp với các bạn trẻ có kiến thức phân tích tốt, số vốn nhỏ, thời gian phù hợp với việc học tập làm việc văn phòng.

Chính vì vậy, tôi thấy rất bình thường nếu các bạn trẻ tập trung vào công việc để nhanh chóng có thu nhập để tích luỹ, đầu tư chứng khoán để tăng trưởng trong giai đoạn đầu và từ đó nhanh chóng đạt được mục tiêu mua nhà ở giai đoạn sau.

• Tuy nhiên, không phải bạn trẻ nào cũng có đủ kiến thức và thời gian để vừa phát triển sự nghiệp, vừa đầu tư chứng khoán, theo dõi bảng điện tử cả ngày. Anh có gợi ý gì cho họ?

Trong tài chính cá nhân và quản lý tài sản đầu tư, việc đầu tư bước cuối cùng trong 3 giai đoạn. Trước đó, các bạn phải xác định rõ 2 vấn đề sau:

Thứ nhất, xây dựng chiến lược tài chính cá nhân cho riêng mình, nôm na là tuổi nào làm việc gì. Cuộc đời con người có thể chia làm 5 giai đoạn theo độ tuổi, từ 15-25, 25-35, 35-50, 50-65 và trên 65 tuổi. Mỗi giai đoạn đó phải có chiến lược riêng, xác định xem việc mình cần tập trung là gì.

Thông thường, ở độ tuổi 25 đến 35, mọi người thường đặt mục tiêu mua nhà. Từ mục tiêu đó rồi mới lập kế hoạch tài chính cá nhân, tính toán dòng tiền, chi phí, đầu tư thế nào.

Thứ hai, xác định khẩu vị rủi ro. Khẩu vị rủi ro hiểu đơn giản là khả năng chịu lỗ, lỗ bao nhiêu thì ảnh hưởng đến cuộc sống. Trên thị trường hiện nay, mọi người thường truyền tai nhau rằng "Rủi ro cao thì lợi nhuận cao" nhưng câu này hoàn toàn sai, mà phải hiểu là "Rủi ro cao thì lợi nhuận kỳ vọng cao". Điều này có nghĩa rằng muốn đạt được lợi nhuận kỳ vọng, chúng ta phải biết kiểm soát rủi ro, khác với việc muốn lợi nhuận cao thì lao đầu vào các sản phẩm rủi ro cao, đánh liều vào những dự án đa cấp,… Chính vì vậy, phải hiểu mình thuộc tuýp rủi ro nào để kiểm soát.

Bước ba, tìm chiến lược đầu tư phù hợp với bản thân. Việc đầu tư phải dựa vào nguồn lực của bản thân: Liệu mình có đủ thời gian để tham gia và theo dõi thị trường cả ngày không? Liệu mình có đủ kinh nghiệm và kiến thức để vay margin chơi chứng khoán, hay chỉ đơn thuần là đầu tư từ nguồn vốn tự có. Mỗi người phải tự trả lời câu hỏi này.

Ví dụ, một người làm việc văn phòng, không thể dành 100% thời gian để theo dõi thị trường, thì không nên mở bảng điện, bận tâm về việc lên xuống thị trường. Nếu muốn tận dụng sự tăng trưởng của chứng khoán nhưng không có thời gian thì mình hãy tìm kiếm đến những sản phẩm khác, ví dụ mua chứng chỉ quỹ mở hoặc ETF, và dành thời gian, sức lực và kiến thức cho công việc hiện tại để tăng thu nhập của mình.

Ngoài ra, cần đầu tư đa tài sản theo chu kỳ. Mỗi thời kì sẽ có một lớp tài sản cần tập trung trong 5 lớp tài sản là: tiền gửi, trái phiếu, cổ phiếu, vàng, bất động sản. Tỷ trọng cho các tài sản trong danh mục cũng khác nhau với mỗi người, hoặc phải đi học, hoặc nhờ đến các cố vấn tài chính.

• Tự do tài chính và nghỉ hưu sớm là 2 khái niệm rất phổ biến ở nước ngoài. Tuy nhiên, tại Việt Nam, khái niệm này đang bị hiểu theo nhiều nghĩa lệch lạc. Anh có thể định nghĩa chúng một cách dễ hiểu nhất?

Trước tiên, tôi phải khẳng định 2 khái niệm này hoàn toàn tách biệt, tự do tài chính là một trạng thái tâm lý về tài chính và không liên quan gì đến việc nghỉ hưu sớm.

Tự do tài chính hiểu đơn giản là bạn được tự do, không phải suy nghĩ đến vấn đề tài chính như cơm ăn áo mặc hằng ngày, chỗ ở. Có nghĩa rằng tài sản đầu tư của bạn đủ lớn để hằng năm tạo ra lợi nhuận tối thiểu bằng chi phí sinh hoạt thông thường. Ví dụ, một năm bạn tiêu hết 600 triệu đồng, thì với một danh mục 10 tỷ đồng, lợi nhuận sau lạm phát là 6%, sẽ tạo ra mỗi năm 600 triệu đồng. Đây chính là mức tự do tài chính của bạn.

Khi bạn được tự do về tài chính về mặt tâm lý, bạn có thể lựa chọn những công việc bạn làm tốt nhất, có đam mê nhất, và thông thường khi đó bạn sẽ cống hiến tốt nhất chứ không phải là nghỉ hưu. Tôi thì thấy những người tự do tài chính họ lại càng làm việc hăng say hơn, đơn giản họ được làm thứ mà họ thích.

• Cách đây không lâu, có một cô gái 27 tuổi tuyên bố nghỉ hưu sớm, ở cùng với gia đình, đi dạy gia sư và có tài khoản tiết kiệm 100 triệu đồng. Anh có suy nghĩ thế nào về câu chuyện này?

Cô gái ấy có lẽ chưa hiểu thấu đáo về tự do tài chính. Làm sao có thể nghỉ hưu sớm ở tuổi 27 với 100 triệu đồng, hay cô ấy phải chi tiêu kham khổ, hạ thấp những khoản chi tiêu cần thiết của mình xuống. Trường hợp này chỉ là "downsizing", tức thay đổi từ công việc nhiều thách thức sang công việc thoải mái hơn.

Thêm nữa, tự do tài chính và đi làm hay không là hai việc hoàn toàn khác nhau. Nhiều người đạt tự do tài chính nhưng vẫn đi làm. Ví dụ như bạn, nếu đang làm phóng viên cực kỳ vui thì việc gì phải nghỉ. Điều này khác với việc không đạt tự do tài chính nhưng lại muốn nghỉ hưu sớm. Đó chính là vấn đề của cô gái này, không hiểu thế nào là tự do tài chính nhưng đã muốn nghỉ hưu.

• Người ta hay nhắc đến quy tắc 4% để tính ra số tiền cần có khi nghỉ hưu. Anh có dùng công thức này không?

Đó là quy tắc được tạo ra bởi ông William Bengen, áp dụng cho thị trường Mỹ. Số liệu lấy từ năm 1973. Con số 4% được rút ra từ một danh mục gồm trái phiếu và cổ phiếu, hiểu đơn giản là kết quả của phép tính lợi suất đầu tư Mỹ trừ đi lạm phát Mỹ trong giai đoạn đó.

Nếu áp dụng công thức này, bạn sẽ tính: Số tiền cần có khi nghỉ hưu = Thu nhập mong muốn mỗi năm sau nghỉ hưu/4%.

Tuy nhiên, số liệu và đặc tính thị trường ở Việt Nam hoàn toàn khác với Mỹ, còn rất nhiều biến số khác. Chưa kể những số liệu trên đã rất cũ, các sản phẩm đầu tư thời điểm ấy cũng không phong phú như hiện nay. Hiện tại ở Việt nam, một năm bạn có thể đầu tư mang về lợi nhuận 10-15% cơ mà.

Bên cạnh đó, nếu áp dụng quy tắc 4% thì sẽ đẩy con người vào thế ai cũng phải có kế hoạch triệu đô. Ví dụ mỗi năm tiêu hết 500 triệu đồng thì phải có 12,5 tỷ đồng trước nghỉ hưu, bạn nghe có thấy xa vời và áp lực không? Do đó, tôi không nghĩ có thể áp dụng nguyên quy tắc 4% cho người Việt được.

• Vậy yếu tố nào mới là quan trọng nhất để đạt được tự do tài chính?

Với phương pháp của tôi, tự do tài chính được thiết kế dựa trên 3 trụ cột: sự nghiệp, gia tốc tài sản và đầu tư.

Cụ thể hơn, trụ cột sự nghiệp có thể hiểu là cách kiếm tiền, cố gắng kiếm được nhiều tiền từ công việc, nghề nghiệp của mình. Thứ hai, gia tốc tài sản hay cách giữ tiền, nghĩa là kiểm soát việc chi tiêu để vừa tăng thu nhập, vừa có thêm nhiều tiền mang đi đầu tư. Cuối cùng mới là đầu tư để tiền nhân thêm tiền.

Cả 3 yếu tố này sẽ có vai trò khác nhau trong từng gian đoạn cuộc đời. Ví dụ khi bạn còn trẻ thì cần tập trung vào sự nghiệp, đó là đầu vào kiếm tiền nhanh và bền vững nhất. Đến giai đoạn lập gia đình thì cần biết cách giữ tiền, tăng số tiền dành cho đầu tư. Giai đoạn cuối lại phải biết đầu tư sao cho sinh lời an toàn, tiết kiệm nguồn lực.

Tuy nhiên, hiểu biết tài chính tại Việt nam còn nhiều hạn chế. Có một thực trạng là những thuật ngữ tài chính thường xuyên bị hiểu sai, dẫn đến hành động sai lầm. Ví dụ định nghĩa "Tiêu sản" được dịch từ thuật ngữ tiếng Anh "Liabilities" (khoản phải trả), dẫn đến nhiều người không phân biệt được mình phải làm gì khi mà nhà ở bị coi là tiêu sản. Đó là tài sản tiêu dùng – và vấn đề là phải xem các khoản nợ đó có phù hợp với dòng tiền của bạn hàng tháng hay không? Còn nhà ở là tài sản, nó vẫn tăng giá hoặc bạn bán đi thì vẫn có giá trị, do đó không phải là tiêu sản.

Hay những thuật ngữ như tự do tài chính, nghỉ hưu sớm cũng hay bị hiểu sai như trường hợp trên.

Quan trọng nhất của tự do tài chính là hiểu đúng và chính xác, từ đó mới xác định được mục tiêu và hoàn thành nó, còn những con số đôi khi không thực sự quan trọng. Ngoài công việc cố vấn, chúng tôi có xây dựng VWA - Cộng đồng Cố Vấn Tài Chính Việt Nam, là đơn vị chia sẻ các kiến thức về tài chính miễn phí cho hàng trăm nghìn người để nâng cao dân trí tài chính tại Việt Nam

Cảm ơn anh đã chia sẻ!