Giá trị phát hành TPDN trong nước tăng 57% lên gần 500.000 tỷ đồng trong 11 tháng đầu năm

Ngoài ra, 4 đợt phát hành ra thị trường quốc tế với tổng giá trị hơn 1,4 tỷ USD đến từ Vingroup (500 triệu USD), trái phiếu xanh của Bất động sản BIM (200 triệu USD), trái phiếu chuyển đổi của Novaland (300 triệu USD) và trái phiếu bền vững của Vinpearl (425 triệu USD).

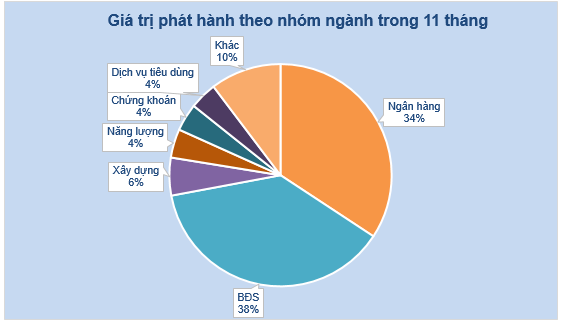

Các doanh nghiệp bất động sản là tổ chức phát hành nhiều nhất với tổng cộng 187.160 tỷ đồng, trong đó khoảng 30% giá trị trái phiếu phát hành không có tài sản bảo đảm hoặc bảo đảm bằng cổ phiếu - tỷ lệ này có xu hướng tăng lên so với tháng trước. Lãi suất phát hành dao động trong khoảng 4,5-13%/năm.

Nhóm ngân hàng đứng ở vị trí thứ hai với tổng khối lượng phát hành 169.600 tỷ đồng .Trong đó 46.500 tỷ đồng trái phiếu tăng vốn cấp 2 (chiếm 27%), 71% trái phiếu phát hành kỳ hạn ngắn 2-4 năm.

|

Nguồn: Tổng hợp từ VBMA. |

Điểm danh các doanh nghiệp bất động sản dẫn đầu về giá trị phát hành từ đầu năm

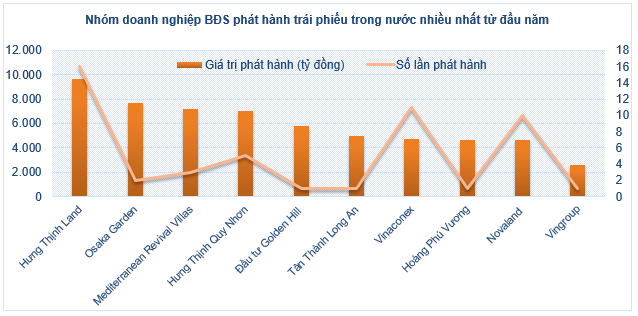

Xét riêng nhóm bất động sản, một số đơn vị huy động vốn nhiều nhất từ kênh trái phiếu có thể kể đến Hưng Thịnh Land, Mediterranean Revival Villas, Osaka Garden…

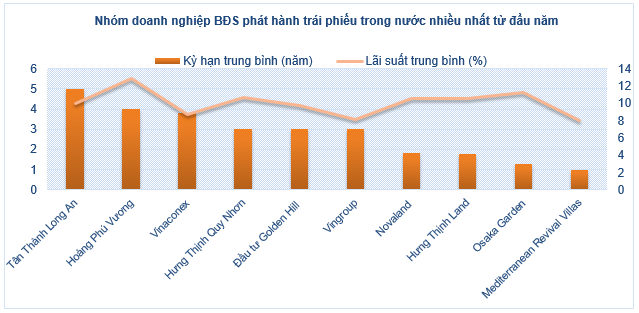

Số liệu từ Sở giao dịch Chứng khoán Hà Nội (HNX) cho thấy Hưng Thịnh Land là đơn vị phát hành nhiều nhất với 9.650 tỷ đồng từ đầu năm đến nay. Kỳ hạn trái phiếu từ 12 đến 36 tháng, lãi suất phần lớn trên 10%/năm. Tài sản đảm bảo là cổ phần tại Hưng Thịnh Land và Tập đoàn Hưng Thịnh; cổ phiếu Hưng Thịnh Incons; quyền sử dụng đất thuộc dự án Mai Chí Thọ, dự án bất động sản Đồi Dừa Hoàn Mỹ, dự án khu Hồ Tràm, dự án khu Phước Long B…

Mục đích sử dụng nguồn tiền huy động được đa phần là để M&A, tăng cường quỹ đất tại Bà Rịa – Vũng Tàu, Bình Định, TP Thủ Đức – TP HCM…

Ngoài ra một tổ chức có liên quan là Hưng Thịnh Quy Nhơn cũng phát hành lượng trái phiếu “khủng” từ đầu năm lên đến 7.000 tỷ đồng nhằm tăng quy mô vốn. Hầu hết các đợt phát hành đều có kỳ hạn 3 năm, lãi suất 9,5%-11%/năm, được bảo lãnh bởi Hưng Thịnh Land.

Hưng Thịnh Land là đơn vị thành viên thuộc Tập đoàn Hưng Thịnh. Công ty đảm nhiệm toàn bộ mảng đầu tư, kinh doanh và phát triển các dự án bất động sản của tập đoàn, kế thừa quỹ đất hơn 4.500 ha với hơn 50.000 sản phẩm nhà ở. Các dự án lớn công ty đang phát triển gồm New Galaxy (Bình Dương), Vũng Tàu Pearl (TP Vũng Tàu), Grand Center Quy Nhơn, Quy Nhơn Melody (Bình Định), Saigon Garden Riverside Village (TP HCM)...

|

|

Nguồn: Tổng hợp từ HNX. |

Đứng thứ hai về lượng trái phiếu phát hành là Osaka Garden với giá trị huy động 7.700 tỷ đồng thông qua hai đợt chào bán. Kỳ hạn và lãi suất bình quân lần lượt là 1,3 năm và 11%. Số tiền thu về được dùng để đặt cọc nhằm nhận chuyển nhượng một phần khu đô thị Sài Gòn Bình An (quy mô 117 ha tại quận 2, TP HCM) do Đầu tư và Phát triển Sài Gòn (SDI Corp) là chủ đầu tư.

Hai công ty Hoa Phú Thịnh và Hoàng Phú Vương cũng phát hành lần lượt 3.130 tỷ đồng và 4.670 tỷ đồng trái phiếu cho mục đích tương tự với lãi suất cao 10-13%/năm. Các đợt chào bán đều được thu xếp bởi Techcombank và Chứng khoán Kỹ thương (TCBS). Như vậy, tổng vốn huy động từ kênh trái phiếu liên quan đến việc nhận chuyển nhượng dự án Sài Gòn Bình An lên đến 15.500 tỷ đồng.

Về phía chủ đầu tư, SDI Corp từng là thành viên của Tập đoàn Him Lam. Dự án Sài Gòn Bình An trước đây được biết đến với tên gọi Him Lam Bình An và từng được thế chấp tại Sacombank với định giá gần 20.000 tỷ đồng.

Tuy nhiên, Him Lam dần rút khỏi SDI Corp từ đầu năm ngoái sau hơn 5 năm đầu tư, cuối tháng 7 năm nay SDI Corp lại có sự chuyển giao vị trí Chủ tịch HĐQT từ ông Bùi Đức Khoa sang bà Mai Thị Kim Oanh - Trưởng Ban kiểm soát của Masterise Group hồi cuối tháng 7. Nhiều khả năng, siêu dự án Sàn Gòn Bình An đang được ‘tay chơi’ mới tham gia.

Vài năm trở lại đây, Masterise Group nổi lên trong thị trường bất động sản với nhiều dự án lớn thuộc sở hữu, tập trung chủ yếu tại TP HCM và Hà Nội như khu phức hợp Grand Marina, dự án cao ốc phức hợp Golden Hill, các dự án căn hộ cao cấp One Central, Masteri Waterfront…

Ngoài ra tập đoàn này cũng gây chú ý khi nhóm doanh nghiệp liên quan đến liên tục huy động vốn “khủng”. Nổi bật là thành viên Mediterranean Revival Villas (tên mới Masterise Dream City Villas) với giá trị phát hành trái phiếu lên đến 7.200 tỷ đồng kể từ đầu năm. Số tiền thu về được dùng để đặt cọc nhận chuyển nhượng một phần dự án khu đô thị sinh thái Dream City (quy mô 445 ha tại tỉnh Hưng Yên) do Vinhomes làm chủ đầu tư.

Hay Đầu tư Golden Hill và Đầu tư Voyage đã phát hành lần lượt 5.760 tỷ và 2.300 tỷ đồng trái phiếu cho dự án Golden Hill tại số 87 đường Cống Quỳnh, quận 1, TP HCM.

Một số doanh nghiệp bất động sản trả cũng huy động nhiều trái phiếu trong năm nay có thể kể đến như Vinaconex, Novaland, Vingroup… Ngoài trái phiếu phát hành trong nước, Novaland và Vingroup cũng phát hành trái phiếu quốc tế.

|

|

Nguồn: Tổng hợp từ HNX. |

Trái phiếu doanh nghiệp còn tiềm nhiều rủi ro

Nhận định về tình hình phát hành trái phiếu của nhóm bất động sản, SSI Research cho biết môi trường lãi suất thấp giúp dòng tiền đầu tư tìm đến kênh bất động sản nhiều hơn và các doanh nghiệp bất động sản tăng mạnh huy động vốn trái phiếu để triển khai các dự án.

Tuy nhiên việc đầu tư trái phiếu còn tiềm ẩn nhiều rủi ro do không có tài sản bảo đảm hoặc tài sản đảm bảo chủ yếu là các dự án đầu tư, tài sản sẽ hình thành trong tương lai, cổ phiếu/cổ phần của chính doanh nghiệp phát hành. Bên cạnh đó, SSI Research lưu ý rằng việc đảm bảo nghĩa vụ thanh toán nợ gốc lãi trái phiếu bằng cổ phiếu không có nhiều ý nghĩa vì khi sự kiện vi phạm xảy ra, doanh nghiệp mất khả năng thanh toán thì giá trị cổ phiếu dùng làm tài sản đảm bảo (thường là của tổ chức phát hành hoặc liên quan đến tổ chức phát hành) cũng sẽ sụt giảm nghiêm trọng.

Ngoài ra, tỷ lệ các doanh nghiệp bất động sản chưa niêm yết tham gia hoạt động huy động vốn trên thị trường trái phiếu là tương đối cao. Do vậy, nhà đầu tư sẽ gặp nhiều khó khăn khi muốn tiếp cận các thông tin về tình hình tài chính của doanh nghiệp, đặc biệt là khi thị trường trái phiếu doanh nghiệp chưa có cơ quan độc lập đánh giá xếp hạng tín nhiệm trái phiếu.

Trong quý cuối năm, SSI Research đánh giá thị trường trái phiếu doanh nghiệp kém sôi động hơn sau “sự kiện Evergrande” và Bộ Tài chính đã thực hiện một số biện pháp kiểm tra mạnh tay hơn nhằm giám sát thị trường trái phiếu doanh nghiệp.

Cụ thể, Bộ Tài chính đã chỉ đạo UBCKNN triển khai kiểm tra về tình hình phát hành, cung cấp các dịch vụ liên quan đến trái phiếu doanh nghiệp. Trên cơ sở kết quả kiểm tra tại 9 công ty chứng khoán và 2 doanh nghiệp phát hành, bước đầu đã ghi nhận và triển khai thủ tục xử phạt vi phạm hành chính đối với 2 doanh nghiệp phát hành, 1 công ty chứng khoán.

Bộ Tài chính cũng đang đẩy nhanh việc ban hành Thông tư hướng dẫn giao dịch trái phiếu doanh nghiệp riêng lẻ giữa các nhà đầu tư chứng khoán chuyên nghiệp, đồng thời chỉ đạo ngành chứng khoán hoàn thiện cơ sở hạ tầng kỹ thuật để vận hành hệ thống giao dịch thứ cấp trái phiếu doanh nghiệp riêng lẻ.