Trong số một vài nhóm cổ phiếu nổi bật vì không bị tác động bởi cơn bán tháo bao trùm thị trường chứng khoán toàn cầu suốt từ đầu năm đến nay, có một nhóm ghi nhận mức tăng trưởng ấn tượng nhất: cổ phiếu giá trị. Được định nghĩa là những cổ phiếu được giao dịch ở mức giá thấp hơn nhiều so với giá trị sổ sách, hiện nhóm này đang đánh bại các cổ phiếu tăng trưởng với mức chênh lệch lớn nhất kể từ 2001.

Đứng đầu danh sách là cổ phiếu của những công ty vốn tăng trưởng chậm như Exxon Mobil, Merck và Molson Coors. Cả 3 cổ phiếu này đều có mức tăng trưởng 2 con số kể từ đầu năm đến nay bất chấp chỉ số S&P 500 giảm 18% trong cùng kỳ.

Ngược lại, các cổ phiếu công nghệ - nhóm tăng trưởng như vũ bão trong thập kỷ vừa qua – lao dốc mạnh vì Fed tăng lãi suất để kiềm chế lạm phát.

Cliff Asness, giám đốc AQR Capital Management và Rob Arnott, nhà sáng lập kiêm Chủ tịch của Research Affiliates, nhận định dù tăng giá mạnh trong thời gian gần đây, các cổ phiếu giá trị vẫn rẻ một cách bất thường so với nhóm cổ phiếu tăng trưởng.

Theo Asness, mức giá rẻ hiện nay của cổ phiếu giá trị khiến ông tự tin rằng nhóm này sẽ có một tương lai tươi sáng trong 3 đến 5 năm tới. Từ cuối năm 2019 AQR đã bắt đầu chuyển hướng sang cổ phiếu giá trị. 5 tháng đầu năm, quỹ tập trung vào các cổ phiếu giá trị có tên Equity Market Neutral Global Value của AQR đạt được mức lợi suất 52,5% (tính cả cổ tức), so với mức giảm 12,8% của chỉ số S&P 500 trong cùng kỳ.

"Chưa bao giờ tôi cảm thấy hào hứng đến như vậy về cổ phiếu giá trị", Asness, người tự nhận mình là 1 nhà đầu tư giá trị, nói.

Cùng chung quan điểm, Arnott cho rằng các cổ phiếu giá trị hiện mới chỉ ở bước đầu của giai đoạn tăng trưởng vượt trội so với cổ phiếu tăng trưởng. Theo ông, thời kỳ này có thể kéo dài tới 10 năm, đặc biệt là trong 3-5 năm tới. Tính đến cuối tháng 3, Research Affiliates quản lý khối tài sản trị giá 168 tỷ USD.

Các nhà đầu tư có thể sử dụng rất nhiều thước đo giá trị để tính toán một cổ phiếu rẻ hay đắt. Tuy nhiên cách thông thường là so sánh giá cổ phiếu của 1 công ty với lợi nhuận kỳ vọng, và theo cách này thì các cổ phiếu giá trị hiện đang rẻ một cách bất thường.

Ở thời điểm cuối tháng 5, hệ số P/E forward của chỉ số Russell 1000 Value Index ở mức 14,3 lần, theo BofA Global Research. Trong khi đó hệ số P/E forward của chỉ số Russell 1000 Growth Index là 22,5 lần. (P/E forward là hệ số P/E được tính toán dựa trên kỳ vọng về lợi nhuận trong 4 quý tiếp theo, được tính bằng cách lấy giá cổ phiếu chia cho lợi nhuận kỳ vọng của 4 quý tiếp theo).

Như vậy hệ số P/E forward của nhóm giá trị bằng 63% của nhóm tăng trưởng, trong khi tỷ lệ trung bình cho thời kỳ từ cuối năm 1978 đến nay là 71%, theo số liệu của BofA Global Research.

"Khi cổ phiếu giá trị trở nên rất rẻ, quá trình hồi phục sẽ rất nhanh và mạnh. Và đó cũng là những gì chúng ta chứng kiến từ đầu năm đến nay", Arnott nói.

Lý do nào giúp cổ phiếu giá trị trỗi dậy?

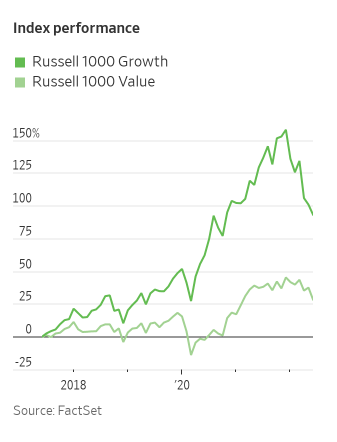

Nhiều năm gần đây, các cổ phiếu giá trị đã bị tụt lại phía sau bởi nhà đầu tư đổ xô rót tiền vào cổ phiếu của những công ty hứa hẹn sẽ tăng trưởng vượt trội trong tương lai. Từ năm 2009 đến 2021, chỉ số Russell 1000 Value Index chỉ đánh bại chỉ số Russell 1000 Growth Index trong 2 năm là 2012 và 2016.

Đại dịch Covid-19 càng khiến các cổ phiếu giá trị mất điểm nặng hơn trong mắt nhà đầu tư, khi mà các công ty công nghệ tăng trưởng như vũ bão và nhiều phần của nền kinh tế buộc phải đóng cửa. Trong khi đó Fed lại hạ lãi suất xuống mức gần 0 để hỗ trợ nền kinh tế, khiến nhà đầu tư quay sang các tài sản rủi ro để tìm kiếm mức lợi suất tốt hơn. Họ đổ xô vào các cổ phiếu tăng trưởng, từ các cổ phiếu blue-chip của làng công nghệ cho đến cả những công ty ít tiếng tăm hơn.

Tuy nhiên đó đã là câu chuyện của năm 2020 và 2021. Sang đến năm 2022, câu chuyện hoàn toàn khác. Trong bối cảnh Fed tăng lãi suất, toàn bộ thị trường rớt thảm nhưng cổ phiếu tăng trưởng là nhóm giảm mạnh nhất. Các công ty đồng loạt dự báo mức lãi suất cao ăn mòn đáng kể lợi nhuận của họ.

Kể từ đầu năm đến nay, chỉ số Russell 1000 Value Index giảm 12%, so với mức 25% của chỉ số Russell 1000 Growth Index. Nhóm tăng trưởng bị ảnh hưởng nặng nề bởi các cổ phiếu như Meta (công ty mẹ Facebook, đã giảm 49% kể từ đầu năm đến nay), Nvidia (giảm 42%) và Amazon (giảm 30%). Ngược lại nhóm giá trị được hỗ trợ bởi đà tăng mạnh mẽ của các cổ phiếu năng lượng – ngành duy nhất trong chỉ số S&P 500 tăng trưởng dương kể từ đầu năm đến nay. Cổ phiếu Exxon Mobil tăng 42% trong khi cổ phiếu Cheveron tăng 23%.

Warren Buffett, người lâu nay vẫn chung thủy với trường phái đầu tư giá trị, vẫn đặc biệt đánh giá cao ngành năng lượng. Trong những tháng gần đây, tập đoàn Berkshire Hathaway của ông tiếp tục mua thêm cổ phiếu của 2 công ty dầu mỏ Occidental Petroleum và Chevron. Kể từ đầu năm đến nay, cổ phiếu của Occidental đã tăng gần gấp đôi.

Tham khảo Wall Street Journal