CTCP Tập đoàn Dabaco Việt Nam (mã: DBC) công bố nghị quyết về việc triển khai phương án chào bán cổ phiếu cho cổ đông hiện hữu và phương án phát hành cổ phiếu theo chương trình lựa chọn người lao động (ESOP).

Cụ thể, Dabaco chuẩn bị chào bán gần 80,7 triệu cổ phiếu cho cổ đông hiện hữu với giá 15.000 đồng/cổ phiếu, tỷ lệ 3:1 (sở hữu 3 cổ phiếu được mua thêm 1 cổ phiếu mới). Cổ phiếu chào bán thêm cho cổ đông hiện hữu là cổ phiếu phổ thông, không hạn chế chuyển nhượng.

Trên thị trường, giá cổ phiếu DBC đã tăng 155% từ vùng giá thấp nhất 1 năm qua, hiện đang giao dịch quanh mức 35.000 đồng/cổ phiếu. So với thị giá hiện tại, cổ đông DBC có thể được mua cổ phiếu phát hành thêm với giá ưu đãi đến 58%.

Cùng với đó, Dabaco dự kiến phát hành 12 triệu cổ phiếu ESOP ( tương đương gần 5% số cổ phiếu đang lưu hành) với giá 10.000 đồng/cổ phiếu cho các nhân sự có nhiều cống hiến và gắn bó lâu dài với công ty. Cổ phiếu ESOP sẽ bị hạn chế chuyển nhượng 12 tháng kể từ ngày kết thúc đợt chào bán. So với thị giá hiện tại, nhân viên Dabaco được mua cổ phiếu ESOP với giá ưu đãi tới 72%.

Tổng số lượng cổ phiếu dự kiến phát hành của hai đợt trên là 92,7 triệu cổ phiếu mới. Thời gian thực hiện trong năm 2024, ngay sau khi UBCKNN nhận được đầy đủ tài liệu báo cáo phát hành.

Nguồn: DBC

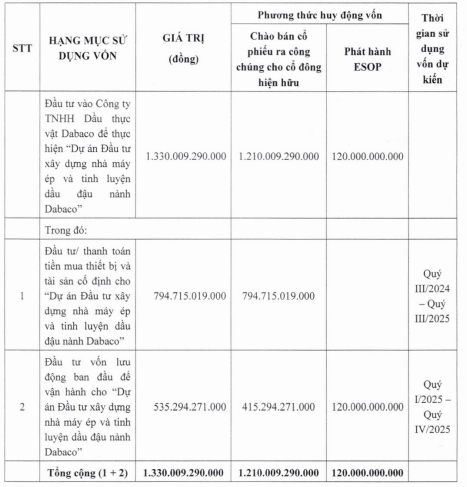

Dự kiến tổng số tiền thu được từ hai đợt phát hành trên là 1.330 tỷ đồng dùng để đầu tư vào Công ty TNHH Dầu thực vật Dabaco thực hiện dự án đầu tư xây dựng nhà máy ép và tinh luyện dầu đậu nành Dabaco.

Trong đó, ưu tiên dùng khoảng 795 tỷ đồng để đầu tư, thanh toán tiền mua thiết bị và tài sản cố định cho dự án (giải ngân từ quý III/2024 đến quý III/2025); còn lại hơn 535 tỷ đồng đầu tư vốn lưu động ban đầu để vận hành dự án (giải ngân từ quý I-IV/2025).

Sau khi hoàn tất hai phương án trên, Dabaco muốn tiếp tục chào bán riêng lẻ hơn 48,4 triệu cổ phiếu cho nhà đầu tư chiến lược với giá không thấp hơn 28.000 đồng/cổ phiếu.

Cổ phiếu chào bán riêng lẻ sẽ bị hạn chế chuyển nhượng 3 năm kể từ ngày hoàn thành đợt chào bán. Số tiền huy động dự kiến tối thiểu 1.355 tỷ đồng sẽ được DBC dùng bổ sung vốn cho hoạt động kinh doanh và cơ cấu lại khoản nợ của Công ty.

Nếu tất cả phương án phát hành, chào bán thành công, Dabaco có thể huy động khoảng 2.700 tỷ đồng, vốn điều lệ sẽ tăng từ mức 2.420 tỷ đồng lên hơn 3.830 tỷ đồng.

Trong diễn biến liên quan, HĐQT DBC đã thông qua miễn nhiệm chức danh Kế toán trưởng đối với bà Nguyễn Thị Thu Hương sau 16 năm tại vị (từ tháng 5/2008); đồng thời bổ nhiệm bà Nguyễn Thị Thanh Huyền giữ chức Kế toán trưởng từ ngày 29/05/2024. Trước khi được bổ nhiệm, bà Huyền đang giữ vị trí Phó Trưởng ban Tài chính Kế toán.

Về tình hình kinh doanh, theo BCTC hợp nhất quý I/2024, trong 3 tháng đầu năm 2024, Dabaco ghi nhận doanh thu thuần đạt 3.252 tỷ đồng, tăng 40% so với cùng kỳ. Lợi nhuận gộp ở mức 348 tỷ đồng, trong khi cùng kỳ năm ngoái lỗ hơn 70 tỷ đồng.

Lợi nhuận sau thuế quý đầu năm nay ở mức 72,6 tỷ đồng, khả quan hơn nhiều so với khoản lỗ gần 321 tỷ đồng cùng kỳ năm ngoái.

Trong năm 2024, Dabaco đặt mục tiêu doanh thu đạt 25.380 tỷ đồng, tăng 14% so với thực hiện năm ngoái; lợi nhuận sau thuế 729,8 tỷ đồng, gấp 29 lần kết quả đạt được năm 2023.

Như vậy, sau ba tháng đầu năm, DBC đã thực hiện lần lượt hơn 12% và gần 10% kế hoạch doanh thu và lợi nhuận cả năm 2024.