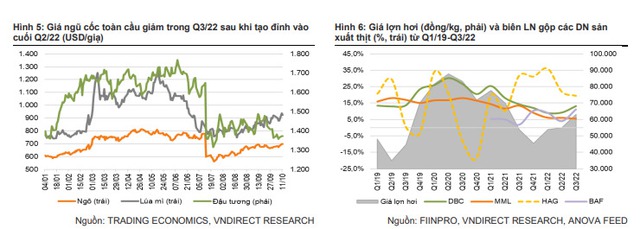

Trong báo cáo phân tích về ngành nông nghiệp mới đây, VNDirect cho rằng giá thức ăn chăn nuôi trong nước có độ trễ hơn so với giá nông sản thế giới, vì vậy, chi phí thức ăn chăn nuôi sẽ giảm dần vào năm 2023.

VNDirect cũng kỳ vọng nhu cầu tiêu thụ thịt tăng 10-15% so với cùng kỳ trong quý 4/2022 do đây là mùa tiêu thụ cao điểm khi Tết Nguyên đán đến gần. Trong năm 2023, nhu cầu tiêu thụ thịt sẽ không giảm nhờ tăng trưởng thu nhập thực tế nhờ kế hoạch tăng lương cơ bản của chính phủ lên khoảng 20,8% vào năm 2023 và lượng khách du lịch quốc tế dự kiến sẽ phục hồi 84% trong quý 2/2023 và 100% trong quý 4/2023, kéo theo sự phục hồi mạnh mẽ của dịch vụ giải trí, lưu trú và ăn uống. Do đó, các nhà sản xuất thịt sẽ ghi nhận mức tăng trưởng doanh thu tích cực trong 2023.

Đồng thời, công ty chứng khoán này cũng cho rằng giá dầu cọ thế giới giảm 8% so với cùng kỳ trong năm 2023 sẽ giúp giảm bớt áp lực chi phí nguyên vật liệu cao lên các doanh nghiệp sản xuất dầu ăn. Dẫn đến các doanh nghiệp này sẽ ghi nhận biên lợi nhuận gộp phục hồi trong 2023 nhờ áp lực chi phí giảm bớt.

Bên cạnh đó, theo đà tăng giá gạo xuất khẩu và giá đường trong nước, giá đường trong nước sẽ tăng trong 2023 nhờ tác động của quyết định mới về thuế chống bán phá giá áp dụng từ tháng 8/2022. Đồng thời, các doanh nghiệp xuất khẩu gạo Việt Nam sẽ được hưởng lợi từ việc Ấn Độ hạn chế xuất khẩu gạo.

"Giá gạo Ấn Độ có vị thế cạnh tranh yếu hơn do chịu mức thuế cao hơn sẽ thúc đẩy người mua chuyển hướng sang gạo của Thái Lan và Việt Nam. Do vậy, chúng tôi kỳ vọng các nhà sản xuất gạo và đường sẽ có biên lợi nhuận gộp cao hơn trong 2023 nhờ giá bán tăng", VNDirect cho biết.

Tuy nhiên, đồng USD mạnh lên đã gây áp lực khiến tỷ giá USD/VND liên ngân hàng tăng lên mức cao nhất trong lịch sử. Theo quan điểm của VNDirect, tỷ giá tăng sẽ có những tác động trái chiều đối với các nhà sản xuất. Doanh nghiệp xuất khẩu gạo và thủy sản có thể hưởng lợi từ giá xuất khẩu cao hơn. Trong khi đó, các nhà sản xuất dầu ăn, thịt, sữa và đường sẽ phải chịu ảnh hưởng tiêu cực.

Nhóm phân tích này lưu ý đến BAF và đưa DBC, QNS, KDC vào danh sách theo dõi. Trong đó, BAF là một cổ phiếu mang tính phòng thủ với tăng trưởng lợi nhuận ròng hai chữ số (tăng 16,2% trong 2023-2024) và khả năng sinh lời ổn định (ROE>15%) trong bối cảnh lạm phát gia tăng do chi phí đẩy và thị trường vốn thắt chặt. Còn QNS được thêm vào danh sách theo dõi nhờ hưởng lợi từ xu hướng giá đường tăng.