Như đã đưa tin, bởi vì sử dụng đòn bẩy tài chính quá mức, Tập đoàn bất động sản Evergrande (Trung Quốc) đang đối mặt với khủng hoảng nợ hơn 300 tỷ USD (83% tổng tài sản) và đứng trên bờ vực phá sản. Theo các chuyên gia, sự đổ vỡ của tập đoàn bất động sản lớn này sẽ khó gây ảnh hưởng lớn đến thị trường tài chính toàn cầu hay Việt Nam. Tuy nhiên, đây cũng là hồi chuông cảnh báo cho thị trường Việt Nam, khi nhiều doanh nghiệp bất động sản đua nhau phát hành trái phiếu huy động vốn trong 3 năm trở lại đây.

Chia sẻ tại đối thoại chuyên đề: "Evegrande: Bom nợ bất động sản Trung Quốc và kinh nghiệm cho Việt Nam" do Tạp chí Kinh tế Việt Nam - VnEconomy tổ chức, TS. Lê Xuân Nghĩa - thành viên hội đồng tư vấn chính sách tài chính tiền tệ Quốc gia cho rằng Việt Nam cũng cần nhìn từ trường hợp Evergrande để rút ra bài học.

Hiện nay, phát hành trái phiếu tại Việt Nam tương đối dễ dàng do thị trường mới phát triển. Doanh nghiệp có thể nhờ ngân hàng bảo lãnh phát hành, cam kết 100% phát hành thành công lượng vốn mong muốn.

Việc phát hành trái phiếu được nhiều doanh nghiệp ưa chuộng hơn vay ngân hàng là bởi không bị kiểm soát dòng tiền. Nếu đi vay ngân hàng, ngân hàng sẽ theo dõi và giám sát rất sát dòng vốn tín dụng, thông thường sẽ giải ngân cho các nhà thầu xây dựng, nhà sản xuất vật liệu chứ không rót toàn bộ tiền cho chủ đầu tư. Còn với hình thức trái phiếu, chủ đầu tư có thể dễ tuỳ ý sử dụng dòng tiền, thậm chí huy động vốn cho dự án này nhưng lấy khoản tiền đó để mua dự án khác.

Vị chuyên gia lưu ý, tại Việt Nam, nhiều tập đoàn bất động sản phát hành cả chục nghìn tỷ đồng nhưng không ai giám sát, đánh giá xếp hạng tín nhiệm. "Bẫy lãi suất rất thịnh hành tại Việt Nam. Người dân bỏ qua nhiều lời cảnh tỉnh của giới chuyên môn, nhà điều hành và lách luật để bằng mọi giá sở hữu trái phiếu doanh nghiệp. Covid-19 khiến dòng tiền doanh nghiệp cạn kiệt, khi đó "quả bom nợ" nằm ở nơi phát hành trái phiếu doanh nghiệp lãi suất cao chứ không phải những tập đoàn đang dẫn đầu ngành", ông nói.

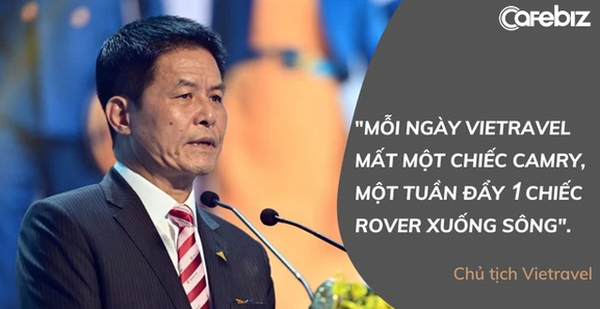

Hiện nay, tác động trực tiếp rõ nét nhất của dịch bệnh tới thị trường bất động sản chính là việc cho thuê văn phòng, cửa hàng, khách sạn bị sụt giảm mạnh và chỉ có thể trở lại bình thường sau 6 tháng hoặc khi du lịch quốc tế được mở cửa.

Ông Nghĩa cho rằng, câu chuyện Tập đoàn Evergrande như một lời cảnh báo đối với thị trường bất động sản trong nước, để tránh việc hình thành những "bom nợ Evergrande" phiên bản Việt Nam.

Vị chuyên gia phân tích, hiện 4 tập đoàn bất động sản lớn của Việt Nam có khuynh hướng phát hành nhiều trái phiếu huy động vốn. Trong đó, Vingroup là cái tên được mọi người chú ý nhất, tuy nhiên trên thực tế hệ số nợ, thanh khoản của tập đoàn này hiện nay khá lành mạnh, cả 3 dòng tiền gồm đầu tư, bán hàng và tài chính năm 2020 đều dương.

Trong khi đó, nhiều tập đoàn bất động sản khác rất đáng lo ngại, nhất là các tập đoàn "sân sau" của các ngân hàng có tình trạng tài chính đáng báo động. "Nghĩa vụ nợ trên tổng tài sản; nghĩa vụ nợ trên tổng tài sản và khả năng thanh toán rất yếu, còn tệ hơn cả tình hình của Evergrande và đang bị che bởi lớp sương mù tài chính", vị chuyên gia bày tỏ lo ngại.

TS Lê Xuân Nghĩa cho rằng cần minh bạch để tránh được "bom nợ", nhất quyết không để tình trạng lái xe, tạp vụ, bảo vệ…thành lập công ty riêng rồi đi vay vốn hộ ông chủ.

"Ngân hàng Nhà nước, các nhà chức năng đã có nhiều quy định rất rõ như một doanh nghiệp được vay bao nhiêu phần trăm (%) vốn điều lệ, một ngân hàng không thể cho doanh nghiệp vay bao nhiêu % vốn tự có. Nhưng thực tế tất cả đều rối tung rối mù lên, bị lách qua dễ dàng bằng công ty con, công ty cháu, công ty liên kết. Nếu nhà quản lý không cẩn thận, câu chuyện Evergrande sẽ có phiên bản tại Việt Nam trong tương lai gần chứ không xa, chỉ 2 – 3 năm tới".

Đối với cuộc khủng hoảng Evergrande, TS. Lê Xuân Nghĩa cho biết, nhà hoạch định chính sách Trung Quốc hiểu rằng bảo vệ các ngân hàng là nhiệm vụ hàng đầu. Thanh khoản ngân hàng vững thì sẽ tránh được sự đổ bể mang tính dây chuyền của ngành cũng như toàn bộ nền kinh tế. "Hệ thống ngân hàng có vấn đề, người gửi dân sẽ rút tiền ra đầu tiên. Ngân hàng mà không có tiền thì làm sao có thể cứu được doanh nghiệp", ông nói.