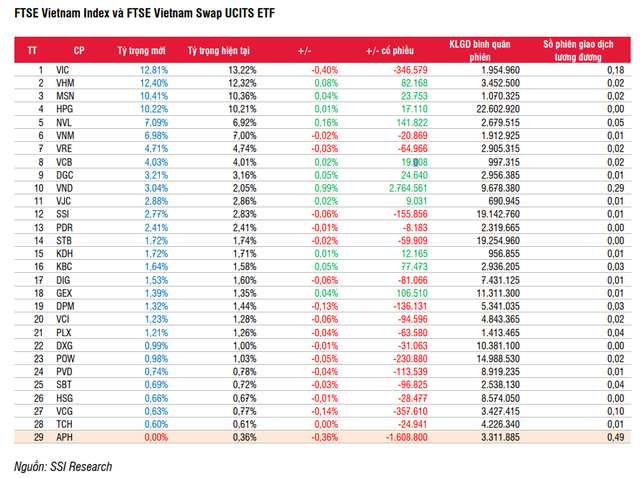

Ngày 3/6 FTSE Vietnam Index – chỉ số cơ sở của FTSE Vietnam ETF đã tiến hành công bố danh mục định kỳ quý 2/2022. Cụ thể, FTSE Vietnam Index đã loại APH và không mới vào cổ phiếu nào. Số lượng cổ phiếu Việt Nam trong danh mục giảm xuống con số 28.

Đồng thời, chỉ số FTSE All-Share Index đã thêm mới PC1, và loại APH, FLC. Tuy nhiên, không có ETF nào trực tiếp sử dụng chỉ số này nên các thay đổi không ảnh hưởng nhiều tới các cổ phiếu.

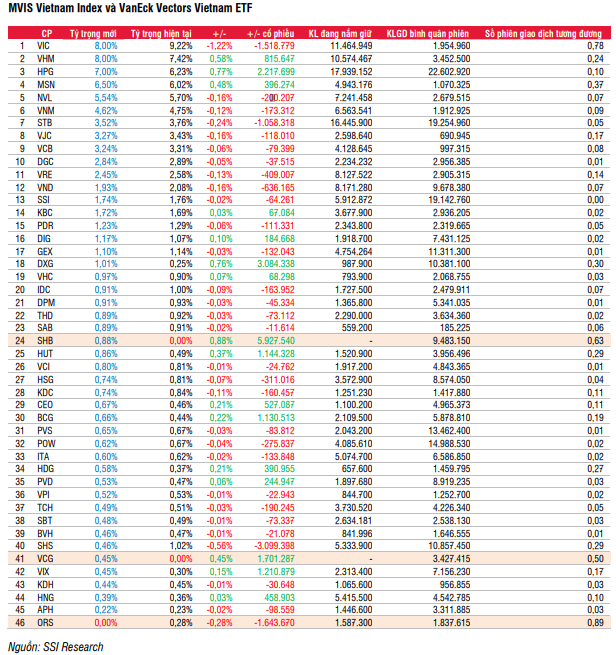

Đến ngày 10/6, MVIS Vietnam Index - chỉ số cơ sở của quỹ VanEck Vectors Vietnam ETF (V.N.M ETF) đã công bố kết quả cơ cấu danh mục quý 2/2022. Cụ thể, SHB và VCG là 2 cổ phiếu được thêm mới trong kỳ này, đồng thời cổ phiếu ORS bị loại ra khỏi danh mục. Như vậy, tổng số lượng trong danh mục đã được nâng lên thành 59 cổ phiếu, trong đó có 45 cổ phiếu Việt Nam.

Các ETF ngoại sẽ hoàn thành việc cơ cấu danh mục trong kỳ review quý 2 trong ngày 17/6. Trung tâm phân tích Chứng khoán SSI (SSI Research) mới đây đã có báo cáo dự phóng cơ cấu danh mục của hai quỹ ETF quý 2/2022.

Đối với FTSE Vietnam Index, SSI Research dự phóng quỹ sẽ bán toàn bộ 1,6 triệu cổ phiếu APH do bị loại khỏi danh mục. Chiều ngược lại, VND dự kiến sẽ được bổ sung thêm khoảng 2,7 triệu cổ phiếu, nâng tỷ trọng lên mức 3,04%. Ngoài ra, FTSE Vietnam Index sẽ cân đối lại tỷ trọng các cổ phiếu khác trong rổ với những thay đổi không đáng kể.

Đối với MVIS Vietnam Index, SSI Research cho rằng với việc thêm mới vào danh mục, quỹ V.N.M ETF sẽ mua vào 5,9 triệu cổ phiếu SHB và 1,7 triệu cổ phiếu VCG lần lượt tương ứng tỷ trọng 0,88% và 0,45%. Ngược lại, hơn 1,6 triệu cổ phiếu ORS cũng sẽ bị bán ra để hoàn tất hoạt động cơ cấu quý 2. Cũng tại kỳ cơ cấu, SSI dự kiến HPG và DXG cũng sẽ được bổ sung thêm lần lượt 2 triệu cổ phiếu và 3 triệu cổ phiếu để nâng tỷ lệ nắm giữ.

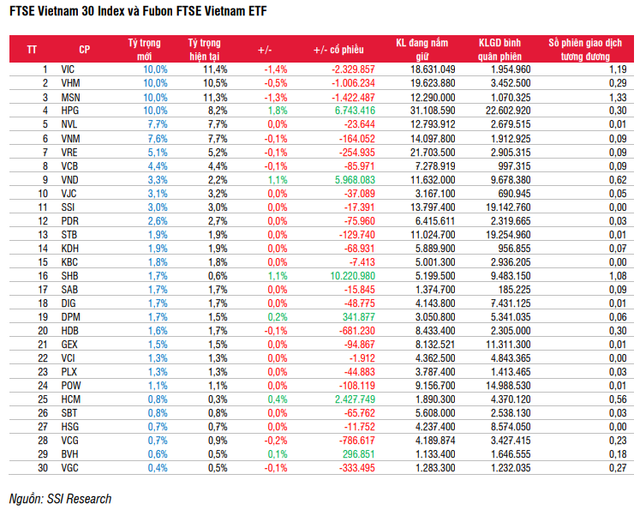

Đối với FTSE Vietnam 30 Index, Fubon FTSE Vietnam ETF hiện là quỹ ETF lớn thứ 2 trên thị trường Việt Nam với quy mô tài sản 12.700 tỷ đồng. Do FTSE Vietnam 30 Index không thực hiện rà soát danh mục trong kỳ này, SSI Research ước tính lại tỷ trọng mới cho các cổ phiếu thành phần hiện tại. Cụ thể, SHB có thể được mua vào 10,2 triệu cổ phiếu nâng tỷ trọng lên 1,7%. HPG cũng có thể được mua thêm 6,7 triệu cổ phiếu nâng tỷ trọng lên 10%.

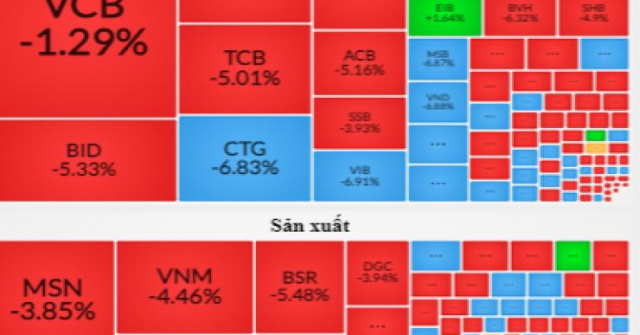

V.N.M ETF và FTSE Vietnam ETF đều là những quỹ có "thâm niên" lâu năm tại Việt Nam và những đợt đảo danh mục của họ thường gây ra xáo trộn mạnh trong quá khứ. Tuy nhiên, vị thế của 2 quỹ ETF này đã phần nào bị lu mờ sau khi của nhà đầu tư mới trong nước "đổ bộ" vào chứng khoán và sự xuất hiện của cái tên "hot" DCVFM VNDiamond ETF.

Một trong những nguyên nhân chính khiến V.N.M ETF và FTSE Vietnam ETF đang dần mất sức hút đến từ thành phần cổ phiếu trong danh mục. Do đặc thù là quỹ ngoại, bộ đôi này không thể mua thêm được những cổ phiếu đã hết room (FPT, MWG, PNJ, REE,...) như Diamond ETF (pháp nhân nội).

Danh mục 2 quỹ ETF trên đa phần là các Bluechips như VIC, VHM, VRE, VNM, NVL, MSN,... Thêm nữa, với tiêu chí ưu tiên tính thanh khoản và vốn hóa, không ít lần các quỹ này đã đưa những cổ phiếu không thực sự có yếu tố cơ bản chất lượng vào danh mục.

Tại báo cáo cập nhật dòng vốn tháng 5, SSI cho biết thị trường chứng khoán điều chỉnh sâu và giúp định giá trở nên hấp dẫn hơn về đầu tư dài hạn đã kích hoạt dòng tiền từ khối ngoại. Nhiều quỹ ETF bơm ròng trong tháng, trong đó đáng chú ý nhất là DCVFM VNDiamond và Fubon với giá trị lần lượt là 3.010 tỷ đồng và 1.861 tỷ đồng. Các quỹ ETF ngoại khác bắt đầu có diễn biến tích cực hơn, như quỹ FTSE Vietnam đảo chiều bơm ròng trong nửa cuối tháng.

SSI Research đánh giá dòng vốn dẫn dắt khối ngoại trên thị trường thời gian qua chủ yếu đến từ các quỹ ETF, bản chất dòng tiền từ các nhà đầu tư cá nhân ở Đài Loan (Trung Quốc), Thái Lan. Các chuyên gia lưu ý rằng dòng tiền có thể nhanh chóng đảo chiều nếu diễn biến thị trường không có nhiều khởi sắc thời gian tới.

Ông Lê Chí Phúc, Tổng Giám đốc Quản lý quỹ SGI (SGI Capital) cho rằng việc khối ngoại quay trở lại mua ròng do vị thế khá khác biệt với phần còn lại của thế giới. Việt Nam đang bước vào giai đoạn phục hồi trễ hơn so với đa số các thị trường lớn khác, trong khi có chính sách tiền tệ hỗ trợ nền kinh tế và chưa đến giai đoạn thắt chặt trở lại. Khi thị trường hiện tại đã giảm từ 10–20% đã giúp có các cơ hội đầu tư mới xuất hiện, chính điều này đã hấp dẫn các nhà đầu tư nước ngoài dài hạn.