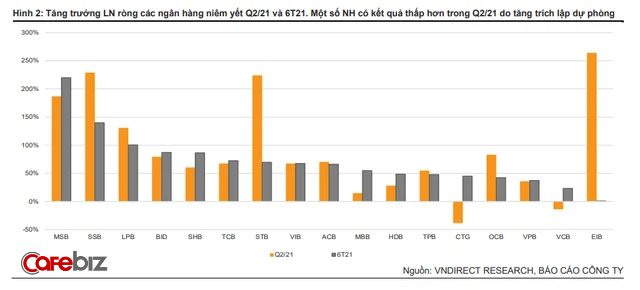

Lợi nhuận ròng tăng trưởng ấn tượng từ mức nền thấp

Thống kê của VnDirect từ số liệu kết quả kinh doanh của 17 ngân hàng niêm yết cho thấy tổng thu nhập lãi thuần quý 2 năm 2021 tăng 46,1% so với cùng kỳ. Nguyên nhân bởi nền tăng trưởng thấp của của năm 2020 và được hỗ trợ bởi tín dụng tăng 18,4% so với cùng kỳ và NIM bình quân tăng 109 điểm cơ bản. Thu nhập ngoài lãi của ngành ngân hàng cũng tăng 36,4% nhờ thu nhập phí thuần tăng 53% so với cùng kỳ 2020.

Nguồn: VnDirect, ảnh chụp màn hình.

Về chi phí, tỷ lệ chi phí/thu nhập (CIR) bình quân giảm xuống 34,8% từ mức 36,1% trong quý 1 và 40,7% của quý 2 năm 2020. Trong khi đó tổng chi phí dự phòng tăng 89,5% so với cùng kỳ chiếm 42,7% lợi nhuận hoạt động trước dự phòng. Do vậy, tổng lợi nhuận ròng của các ngân hàng niêm yết trong quý 2 năm 2021 tăng 36,2% so với cùng kỳ tuy nhiên vẫn thấp hơn mức 77,3% của quý 1.

Tính chung 6 tháng đầu năm, tổng lợi nhuận ròng của 17 ngân hàng niêm yết (có tổng dư nợ vay chiếm 66% tín dụng toàn ngành) tăng 55,5% so với cùng kỳ. Trong đó, lợi nhuận ròng của 3 ngân hàng niêm yết có vốn Nhà nước niêm yết là Vietcombank, Vietinbank, BIDV tăng 42,5% so với cùng kỳ.

Nguồn: VnDirect, ảnh chụp màn hình.

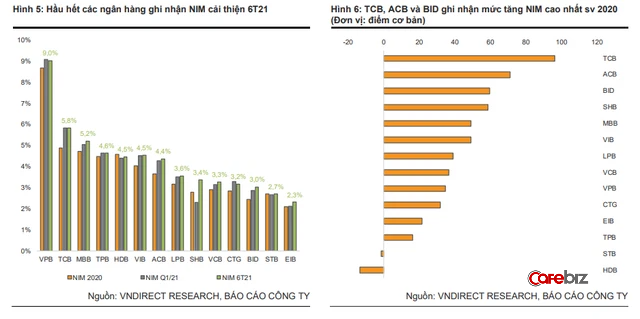

VnDirect đánh giá rằng việc cải thiện NIM sẽ chậm lại trong nửa cuối năm 2021 do các ngân hàng thương mại (NHTM) được yêu cầu hạ lãi suất cho vay để hỗ trợ khách hàng/doanh nghiệp trong đại dịch. Cụ thể, các NHTM có vốn nhà nước như Vietcombank và Vietinbank đã giảm lãi suất cho vay lên tới 1 điểm %, trong khi Bidv giảm lãi suất cho vay lên tới 1,5 điểm % cho tất cả khách hàng trong nửa cuối năm. Ngoài ra Vietcombank còn giảm lãi suất cho vay lên tới 0,5 điểm % đối với các khoản vay hiện hữu của khách hàng tại Thành phố Hồ Chí Minh, Bình Dương và 17 tỉnh phía Nam khác đang thực hiện Chỉ thị 16. Tổng gói hỗ trợ lãi suất của 3 ngân hàng ước tính gần 11.000 tỷ đồng trong nửa cuối năm 2021.

Trong nhóm các NHTM tư nhân, TCB, VPB, MBB và ACB giảm lãi suất cho vay lên đến 1,5 điểm % đối với các khoản vay hiện tại và khoản vay mới để hỗ trợ khách hàng trong nửa cuối năm. Trong khi đó, xu hướng cải thiện NIM sẽ không đồng đều giữa các ngân hàng, do mức độ biến động của mỗi ngân hàng đối với cạnh tranh trong huy động tiền gửi và nhu cầu huy động vốn rất khác nhau.

VnDirect kỳ vọng Ngân hàng nhà nước sẽ tiếp tục duy trì chính sách tiền tệ linh hoạt hiện hành cho đến năm 2022. Nhờ vậy, các ngân hàng sẽ tiếp tục hưởng lợi từ chi phí vốn thấp. Do đó, trong bối cảnh cạnh tranh tiền gửi không gay gắt lắm và thanh khoản dồi dào như hiện nay.

Chất lượng tài sản tiếp tục được cải thiện

Tỷ lệ nợ xấu (NPL) bình quân tại cuối quý 2 năm 2021 của 17 NH niêm yết tiếp tục đà giảm xuống mức 1,49% so với mức 1,54% tại cuối 2020 và mức 1,81% tại thời điểm cuối quý 2 năm 2020. Trung bình nợ nhóm 5 của các NH giảm nhẹ xuống mức 0,78% tại cuối quý 2 năm 2021 từ mức 0,85% tại cuối 2020.

Các ngân hàng ghi nhận chất lượng tài sản tốt nhất cuối quý 2 năm 2021 với tỷ lệ nợ xấu thấp nhất gồm có: Techcombank (0,4%), Vietcombank (0,7%), ACB (0,7%) và MB (0,8%). Đáng chú ý, Techcombank đã tích cực xóa nợ trong 6 tháng đầu năm 2021, giúp tỷ lệ NPL của ngân hàng này đạt mức thấp nhất từ trước đến nay là 0,4%.

Nguồn: VnDirect, ảnh chụp màn hình.

Theo công bố, tổng nợ tái cơ cấu của 3 ngân hàng có vốn Nhà nước (Vietcombank, Vietinbank, Bidv) và 6 ngân hàng niêm yết tư nhân (Techcombank, MB, ACB, HD bank, VIB, Tienphong bank) giảm xuống mức 41.170 tỷ đồng tại cuối quý 2/2021 (chiếm khoản 0,4-4,5% tổng dư nợ của các NH) từ mức 77.725 tỷ đồng tại cuối 2020. Hầu hết các ngân hàng đã tích cực trích lập dự phòng trong 6 tháng đầu năm để chuẩn bị cho khả năng nợ xấu mới tăng cao do các doanh nghiệp chịu tác động mạnh từ đợt bùng phát đang diễn ra. Do đó, chi phí tín dụng trung bình tăng 20 điểm cơ bản so với cùng kỳ lên 1,5%. Các ngân hàng hàng dẫn đầu trong việc trích lập dự phòng thể hiện qua tỷ lệ trích lập dự phòng/lợi nhuận trước dự phòng 6 tháng đầu năm 2021 cao, gồm có Bidv (65,5%), Vpbank (48,9%), Eximbank (44,3%).

Ngày 07/09/2021, NHNN ban hành TT14/2021/TT-NHNN cho phép các ngân hàng được cơ cấu lại thời hạn trả nợ và miễn giảm lãi phí, giữ nguyên nhóm nợ đối với dư nợ phát sinh sau thời gian quy định theo TT03/2021/TT-NHNN và TT01/2020/TT-NHNN. Những điểm điều chỉnh và bổ sung của TT14 đối với thời gian phát sinh dư nợ bao gồm:

- Dư nợ phát sinh trước ngày 1/8/2021 từ hoạt động cho vay, cho thuê tài chính (quy định cũ là 10/6/2020).

- Phát sinh nghĩa vụ trả nợ gốc và/hoặc lãi trong khoảng thời gian từ ngày 23/1/2020 đến ngày 30/6/2022 (quy định cũ là kéo dài đến 31/12/2021).

- Số dư nợ của khoản nợ phát sinh từ ngày 10/6/2020 đến trước ngày 1/8/2021 và quá hạn từ ngày 17/7/2021 đến trước ngày 7/9/2021.

VnDirect cho rằng chính sách mới này sẽ giúp giảm áp lực trích lập dự phòng cho các ngân hàng và hỗ trợ doanh nghiệp bị ảnh hưởng bởi đại dịch.

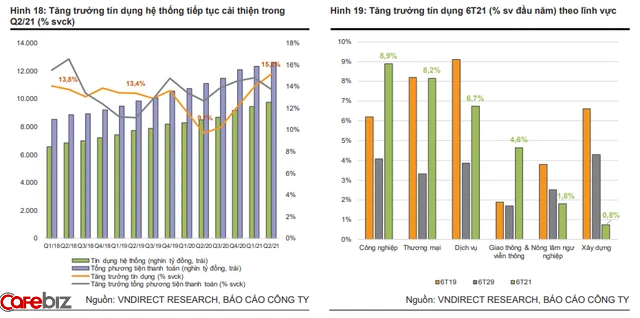

Tín dụng tăng tốt nhưng sẽ chậm dần vào nửa cuối năm

Tốc độ tăng trưởng tín dụng hệ thống vượt xa so với tiền gửi trên hệ thống ngân hàng, cuối quý 2/2021 tổng các phương tiện thanh toán tăng 4,4% so với đầu năm từ mức 2% thời điểm cuối quý 1, thấp hơn mức 5,2% cùng kỳ năm trước. VnDirect nhận định rằng môi trường lãi suất thấp làm tiền gửi có xu hướng tăng chậm lại thời gian vừa qua. Sau ba lần cắt giảm lãi suất điều hành trong năm 2020, lãi suất tiền gửi của tất cả các kỳ hạn tiếp tục giảm từ tháng 4 năm ngoái.

Công ty chứng khoán này ước tính tổng huy động tiền gửi của khách hàng tại thời điểm cuối quý 2/2021 của 17 ngân hàng niêm yết tăng 4,8% so với đầu năm. Những ngân hàng ghi nhận mức tăng trưởng huy động tiền gửi mạnh nhất gồm Tienphongbank (37,3%), VIB (11,8%), HD bank (13,7%) và MB (10,5%). Trong khi đó, tăng trưởng tín dụng toàn hệ thống 6 tháng đầu năm 2021 đạt 6,44%, gần gấp đôi so với mức tăng cùng kỳ năm ngoái. Tín dụng tăng trưởng mạnh mẽ trong nửa đầu năm nay đến từ lĩnh vực công nghiệp, thương mại và dịch vụ.

Nguồn: VnDirect, ảnh chụp màn hình.

Đối với nhóm 17 ngân hàng niêm yết chiếm 66% thị phần cho vay cả nước, tổng dư nợ cho vay thời điểm cuối quý 2 năm 2021 tăng 8% so với đầu năm (tại cuối Q1/21 tăng 3,2%), cao hơn nhiều so với mức tăng trưởng 3,5% cùng kỳ năm ngoái. Các NHTM có vốn Nhà nước chiếm 33,7% thị phần cho vay, ghi nhận mức tăng trưởng tín dụng đạt 7,4% so với đầu năm, cao hơn mức tăng trưởng tín dụng toàn hệ thống.

Tuy nhiên, VnDirect nhận thấy tín dụng toàn ngành đã giảm từ tháng 7 khi số lượng ca nhiễm mỗi ngày tăng cao và việc giãn cách xã hội quyết liệt hơn được áp dụng ở nhiều thành phố lớn. Thành phố Hồ Chí Minh đã áp dụng các biện pháp kiểm soát di chuyển chặt hơn từ 1/8/2021 cùng với việc tạm dừng các cơ sở kinh doanh không thiết yếu. Các nhà máy được phép hoạt động trong điều kiện giới hạn và kiểm soát người lao động tại chỗ. Cùng lúc, Hà Nội, Đà Nẵng và các tỉnh phía Nam cũng yêu cầu tạm ngưng hoạt động đối với các phương tiện vận chuyển công cộng, xe bus liên tỉnh và cơ sở kinh doanh không thiết yếu. Do đó, tín dụng hệ thống chỉ tăng 0,9 điểm %, trong 2 tháng vừa qua.

VnDirect hạ dự báo tăng trưởng tín dụng toàn ngành cho năm 2021 xuống 10-12% từ mức 13% trước đó do đánh giá cầu tín dụng chưa phục hồi bởi ảnh hưởng của đợt bùng phát dịch bệnh hiện nay. Với kịch bản kỳ vọng số lượng ca nhiễm mỗi ngày sẽ giảm và việc đi lại sẽ được nới lỏng vào cuối tháng 9, nhu cầu tín dụng sẽ tăng trở lại vào cuối quý 4/2021. Công ty chứng khoán này đánh giá lạc quan một cách thận trọng về triển vọng trong năm 2022 vì tin rằng lãi suất thấp sẽ hỗ trợ cho tăng trưởng tín dụng khi tiêu dùng trong nước dần hồi phục sau đại dịch.