HPG:

Sau 2 phiên hồi phục khả quan, cổ phiếu HPG của Tập đoàn Hòa Phát đã quay đầu giảm khá sâu trong phiên 10/9 qua đó lùi về 25.150 đồng/cp, vùng giá thấp nhất từ đầu năm đến nay. 3 tháng trở lại đây, HPG đã mất 15% thị giá. Xu hướng giảm kéo dài từ giữa tháng 6 khi triển vọng ngành thép thế giới bị lu mờ bởi tình trạng cung vượt cầu.

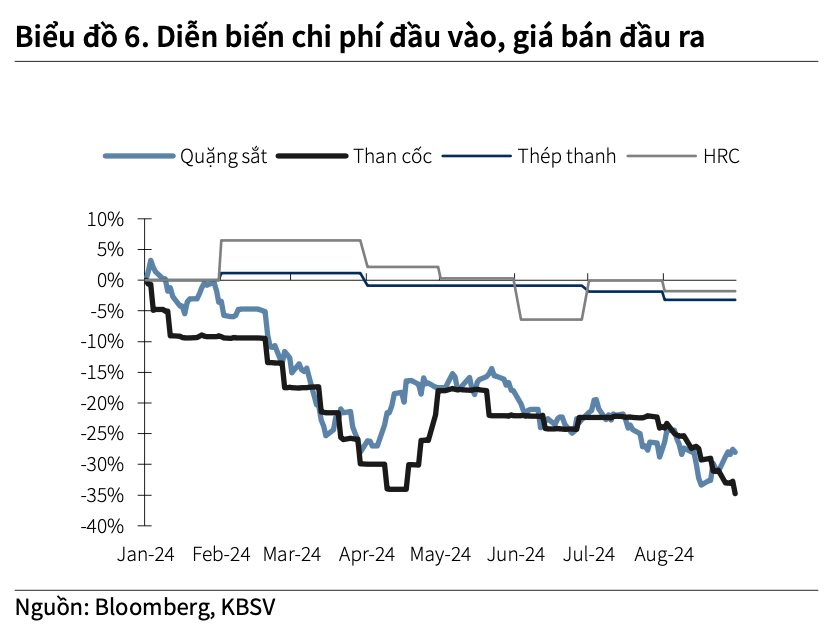

Tình trạng này được đánh giá sẽ khó cải thiện trong ngắn hạn và tiếp tục gây ra áp lực lên giá thép cũng như nguyên vật liệu đầu vào như (quặng sát, than cốc). Theo KBSV, giá nguyên vật liệu đầu vào giảm mạnh sẽ tạo áp lực trích lập dự phòng cho Hòa Phát trong quý 3, khiến biên lãi gộp suy giảm trong kỳ.

Tuy nhiên, trong trung hạn, CTCK này cho rằng biên lãi gộp của Hòa Phát vẫn sẽ được duy trì ở mức cao nhờ (1) chi phí đầu vào giảm nhanh hơn giá bán (giá thép nội địa giảm 3% từ đầu năm tới nay, được hỗ trợ bởi nhu cầu tiêu thụ trong nước hồi phục), (2) số ngày quay vòng hàng tồn kho của Hòa Phát được kiểm soát chặt chẽ, ở mức thấp nhất đầu 2022 tới nay.

Theo KBSV, tiêu thụ thép nội địa sẽ là động lực chính thúc đẩy sản lượng tiêu thụ của Hòa Phát trong thời gian tới nhờ (1) thị trường Bất động sản dần hồi phục và (2) nhu cầu tiêu thụ thép gia tăng trong mùa xây dựng cuối năm. CTCK này cũng lưu ý rằng các đơn hàng nội địa sẽ có biên lãi gộp tốt hơn so với các đơn xuất khẩu do chi phí vận chuyển thấp hơn.

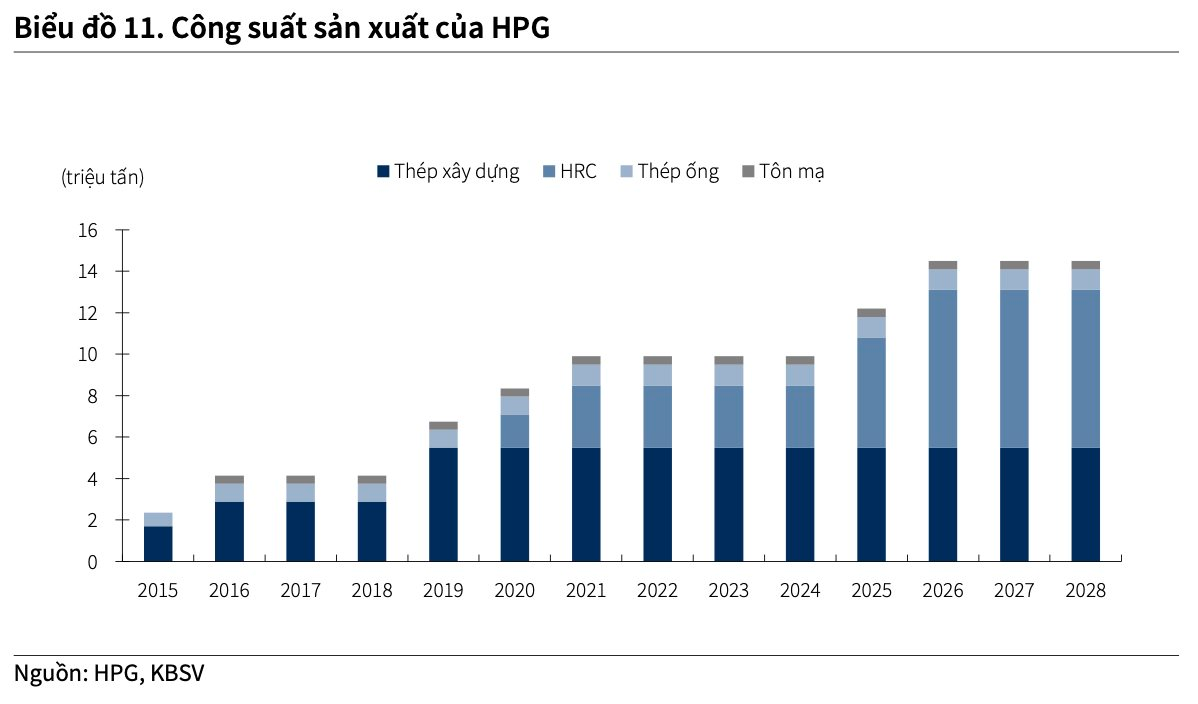

Trong dài hạn, Khu liên hợp gang thép Dung Quất 2 đi vào vận hành sẽ góp phần nâng cao năng lực sản xuất cũng như chất lượng sản phẩm của Hòa Phát. KLH gang thép Dung Quất 2 có 2 lò cao, sản phẩm chính là thép cuộn cán nóng và thép chất lượng cao với tổng công suất 4,6 triệu tấn/năm. Theo định hướng của ban lãnh đạo, 70% thép cuộn cán nóng sản xuất sẽ được cung cấp, phục vụ cho nhu cầu tiêu thụ nội địa, 30% còn lại hướng tới các thị trường xuất khẩu.

Tiến độ xây dựng giai đoạn 1 và 2 của KLH gang thép Dung Quất 2 hiện tại đạt lần lượt 80%/50%, đảm bảo tiến độ triển khai cho giai đoạn 1 đi vào hoạt động và bắt đầu thương mại từ quý 1/2025 với lò cao đầu tiên (công suất 2,3 triệu tấn/năm). Tính tới cuối quý 2 vừa qua, giá trị xây dựng cơ bản dở dang của KLH gang thép Dung Quất 2 ghi nhận ở mức 42.400 tỷ đồng, tăng 58% so với cuối quý trước.

Rủi ro đến từ thị trường thế giới

Mặc dù được đánh giá có triển vọng trung, dài hạn tương đối vững vàng nhưng Hòa Phát vẫn còn phải đối mặt với không ít rủi ro đến từ thị trường thế giới. Triển vọng xuất khẩu thép của Trung Quốc suy giảm trong thời gian tới khi các thị trường lớn như Mỹ và EU gia tăng các biện pháp phòng vệ thương mại.

Với tồn kho ở mức cao trong khi biên EBITDA tiếp tục suy giảm, KBSV cho rằng các nhà sản xuất sẽ ưu tiên giảm tồn kho, tối ưu công suất trong thời gian tới. Điều này có thể khiến giá thép tiếp tục gặp áp lực giảm thêm trong ngắn hạn và sẽ ổn định trở lại sau đó khi cung-cầu thị trường thép nội địa Trung Quốc cân bằng lại.

Trong kịch bản tiêu cực, biên lãi gộp của Hòa Phát có thể chịu ảnh hưởng khi KLH gang thép Dung Quất 2 đi vào hoạt động mà giá HRC tiếp tục suy giảm, trong bối cảnh lò cao chưa được vận hành tối đa công suất và doanh nghiệp bắt đầu ghi nhận chi phí khấu hao. Do đó, diễn biến giá HRC là yếu tố cần theo dõi trong thời gian tới để đánh giá.

Bên cạnh đó, đối với đề xuất áp dụng các biện pháp chống bán phá giá HRC nhập khẩu từ Trung Quốc, Ấn Độ (AD20), KBSV cho rằng nhu cầu bảo hộ thương mại đối với sản phẩm thép cuộn cán nóng là hiện hữu khi hai quốc gia trên hiện đang chiếm hơn 80% sản lượng HRC nhập khẩu vào Việt Nam.

Tuy nhiên, năng lực sản xuất và cung cấp HRC tại thị trường nội địa còn hạn chế (ước tính tổng công suất HRC của Formosa và Hòa Phát tới 2026 đạt hơn 14 triệu tấn/năm, thấp hơn nhu cầu hiện tại là 15-16 triệu tấn/năm, theo VSA), việc áp thuế CBPG có thể gây cản trở tới khả năng tiếp cận nguồn cung và sản xuất kinh doanh của các doanh nghiệp nội địa. KBSV đánh giá xác suất để AD20 được áp dụng ở mức trung bình (50-60%).