Ngày 23/9, tại TP HCM đã diễn Hội nghị Tài chính nhúng - Embedded Finance Summit 2022 với mục đích mang đến những cập nhật mới nhất về công nghệ tài chính và các ví dụ cho hoạt động ứng dụng tài chính nhúng trong TMĐT, bán lẻ và các ngành nghề liên quan.

Tài chính nhúng hay Embedded Finance không phải là khái niệm mới. Đây chỉ là các sản phẩm dịch vụ tài chính thông thường, ví dụ là những điểm đăng ký cho vay trả góp trong các cửa hàng điện máy. Điểm mới ở khái niệm Tài chính nhúng là việc ứng dụng kỹ thuật số, công nghệ để đưa những dịch vụ tài chính đó xuất hiện trên các nền tảng số. Có thể hiểu đơn giản là nhúng các công cụ hoặc dịch vụ tài chính vào các bên tham gia, đem lại một lựa chọn mới cho khách hàng.

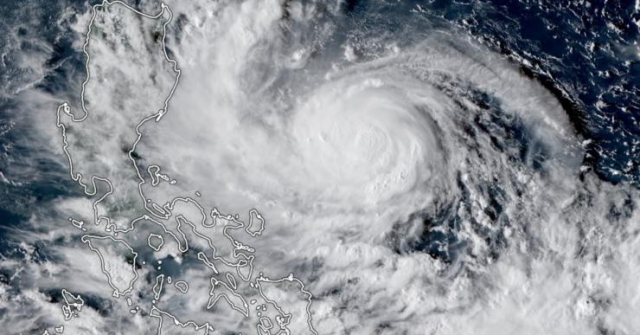

Hội nghị Tài chính nhúng - Embedded Finance Summit 2022. Ảnh: Thành Vũ

Khi áp dụng tài chính nhúng, với một ứng dụng thanh toán của ngân hàng, người dùng có thể tiếp cận với nhiều dịch vụ khác nhau như bảo hiểm, mua sắm, vé máy bay… Hoặc khi tham gia một trang thương mại điện tử bất kỳ, người mua sắm có thể dễ dàng lựa chọn các hình thức thanh toán, thậm chí mua trước trả sau.

Dữ liệu được xem như là dầu mỏ của thế kỷ 21, cung cấp nguồn năng lượng cho các sản phẩm và dịch vụ của nền kinh tế hiện đại với thông tin chi tiết chính xác hơn, bằng chứng hữu ích hơn và khả năng cá nhân hóa cao hơn.

Dữ liệu thay thế từ thông tin giao dịch sử dụng trên các trang thương mại điện tử, ví điện tử, super app (siêu ứng dụng - PV) hoàn toàn có thể trở thành dữ liệu đáng tin cậy để đánh giá rủi ro tín dụng.

Ông Makoto Tominaga, CEO của Credify cho biết dữ liệu của chúng ta có thể là một Zettabyte (1ZB = hơn 1000 tỷ GB), nhưng dự đoán đến 2025 chúng ta tạo ra khối lượng dữ liệu khủng khiếp mỗi ngày có thể lên tới 181 ZB. Và câu hỏi được đặt ra là bằng cách nào để tận dụng khối lượng dữ liệu khổng lồ đó vào ứng dụng các dịch vụ tài chính.

Về vấn đề này, ông Henry Lam, Giám đốc Ngân hàng số doanh nghiệp của Techcombank chia sẻ rằng không có nhiều quốc gia có đủ dữ liệu ngay để chuyển đổi số. Do đó, các nước vừa chuyển đổi số vừa tạo ra dữ liệu, đồng thời xây dựng mô hình chuyển đổi trên cơ sở dữ liệu.

Bản thân ông Henry Lam từng quản lý một công ty tài chính ở Trung Quốc và đất nước này quản lý dữ liệu tài chính rất gay gắt. Từ tìm hiểu lý lịch, kiểm tra gia phả tới mối quan hệ của một người dùng... - đây cũng là cách mà các công ty tài chính đang làm hiện này và điều này gây ra trải nghiệm không hề dễ chịu với người dùng.

Với chia sẻ của ông Henry Lam, ông Nguyễn Mạnh Hải, Giám đốc khu vực của Paretix - một startup trong lĩnh vực fintech AI cho rằng cách thẩm định truyền thống chỉ giải quyết được một phần nhỏ của vấn đề so với nhu cầu quá lớn.

Do đó, câu chuyện ở đây là cần nâng cấp giải pháp thẩm định tín dụng ra sao để các sản phẩm tài chính được tiếp cận với nhiều người hơn nhưng vẫn đảm bảo được các chỉ số tín dụng tài chính.

Tuy nhiên, ông Hải cũng nêu ra những thách thức khi triển khai nâng cấp hệ thống chỉ số tín dụng gồm thiếu sản phẩm tín dụng đa dạng, có kinh nghiệm cũng như nền tảng công nghệ; giới hạn lịch sử dữ liệu, không có nguồn dữ liệu thay thế đạt yêu cầu.

Nhìn chung, các diễn giả nhận định, các doanh nghiệp ngân hàng, fintech và non-fintech đều sẽ theo xu hướng tham gia vào tài chính nhúng. Theo đánh giá của ông Nguyễn Mạnh Hải, 5 sản phẩm vay tiêu biểu gồm: Tài chính cá nhân, POS Loan (cho vay tại điểm bán), SME Loan (gói vay cho doanh nghiệp nhỏ), Auto loan (vay mua ô tô), Property Loan (vay mua nhà). Ở Việt Nam, POS loan được xem là sản phẩm vay khả dụng trong việc áp dụng tài chính nhúng.

Theo ông Nguyễn Mạnh Tấn, Giám đốc Marketing của Haravan - một đơn vị cung cấp giải pháp bán hàng trực tuyến cho biết: Nhu cầu vay tài chính trên các nền tảng thương mại điện tử là rất lớn, chứ không chỉ là thanh toán trực tuyến.

Về phía người mua, Haravan bắt tay với các bên fintech cung cấp dịch vụ "mua trước trả sau" để hỗ trợ tài chính. Còn về người bán, nền tảng này lại bắt tay với KBank và Techcobank cung cấp những khoản vay ngắn hạn, thường là 7-8 ngày cho các nhu cầu tài chính đột xuất liên quan đến hàng hóa.

Theo đánh giá của Haravan, việc tích hợp các dịch vụ cho vay giúp tăng tỷ lệ thành công của giao dịch thương mại điện tử, qua đó giúp nhà bán hàng tăng doanh thu và kinh doanh hiệu quả hơn. Ở phía ngược lại, các đơn vị cung cấp dịch vụ tài chính cũng đang tăng cường đẩy mạnh tích hợp các dịch vụ cộng thêm cho khách hàng trên cùng một nền tảng.

Ông Nguyễn Viết Châu, Giám đốc sáng tạo số Ngân hàng quân đội MB Bank chia sẻ: “Khi ngân hàng triển khai super app, việc tăng trưởng số lượng người dùng từ 2-3 triệu lên 10 triệu là việc khó, nhưng vẫn làm được.

Tuy nhiên, nếu đặt mục tiêu có thể hướng tới phục vụ cho 40-50 triệu người dùng tại Việt Nam, ngân hàng cần phải kết nối với nhiều đối tác thị trường thông qua các đơn vị trung gian, các nền tảng tài chính nhúng.” Ông Châu cho biết nhờ kết hợp tài chính nhúng với phía Grab, MB Bank đã có thể tiếp cận lượng lớn người dùng với chi phí acquire khách hàng hợp lý hơn.

Dù là thị trường tiềm năng và hấp dẫn nhưng các chuyên gia cũng chỉ ra các vấn đề như chia sẻ dữ liệu, bảo mật, vấn đề pháp lý, sự cởi mở hợp tác giữa các bên… đòi hỏi sẽ cần thêm thời gian để giải quyết và có hướng phát triển cho xu hướng dịch vụ tài chính mới này.