"Sóng" thắt chặt tiền tệ lan tới nhiều quốc gia

Ngày 16/3, sau một thời gian dài hạ lãi suất xuống gần 0, Cục Dự trữ Liên bang Mỹ (FED) đã điều chỉnh tăng lãi suất quỹ liên bang thêm 0,25% lên phạm vi 0,25 - 0,5%. Lãi suất mới này sẽ được các ngân hàng áp chuẩn tính cho các khoản vay lẫn nhau và được sử dụng để thiết lập chi phí đi vay đối với thẻ tín dụng, các khoản vay mua ô tô và thế chấp.

FED được cho sẽ còn tới 6 đợt tăng lãi suất mạnh tay trong thời gian tới (ảnh minh họa)

Tăng lãi suất là biện pháp ứng phó lạm phát kỷ lục của FED đề ra, và được cho mới chỉ là quyết định mở màn cho vài đợt tăng lãi suất, khoảng 6 đợt trong kế tiếp. Việc FED tăng lãi suất và cắt giảm quy mô bảng cân đối kế toán đã khởi động một chu kỳ thắt chặt tiền tệ, khẳng định thời tiền rẻ đã đi qua và giờ đây, mối bận tâm của nhiều quốc gia sẽ là lạm phát hoặc lạm phát đình trệ, do có sự tăng giá khủng của nguyên liệu hàng hóa và sự trì trệ trở lại của nền kinh tế do hệ lụy COVID-19 lẫn tác động chiến sự Nga – Ukraine.

Tương tự như FED, một ngày sau cuộc họp của FOMC, Ngân hàng Trung ương Vương quốc Anh (BoE) cũng đã tăng lãi suất thêm 0,25 điểm lên 0,75%, đưa chi phí đi vay chính thức trở lại mức trước đại dịch. Quyết định này thể hiện chính sách "cứng rắn" để đối phó với áp lực lạm phát tiêu dùng đang gia tăng, dự báo có thể lên tới 7,25% vào khoảng tháng 4 năm nay bất chấp tác động tiêu cực có thể xảy ra của cuộc khủng hoảng Nga-Ukraine đối với nền kinh tế. Trước đó, BoE cũng đã có đợt tăng lãi suất vào tháng 2, với lo ngại các dự báo lạm phát sớm vượt đỉnh của năm trước.

Hàn Quốc cũng là quốc gia thể hiện động thái tăng lãi suất sớm ngay từ tháng 8/2021. Ngân hàng Trung ương Hàn Quốc (BoK) trước đó đã duy trì lãi suất cơ bản ở mức thấp kỷ lục 0,5% trong 20 tháng cho đến tháng 8, mới thực hiện đợt tăng lãi suất đầu tiên trong thời kỳ đại dịch với mức tăng 0,25%. 3 tháng sau, lãi suất BoK tiếp tục được nâng thêm 0, 25% để ứng phó với lạm phát. BoK thậm chí được dự báo cũng sẽ có vài đợt tăng lãi suất trong năm nay, khởi động với một đợt tăng lãi suất ngay giữa tháng 1 nhằm kiểm soát biến động vật giá có thể khiến nước này trượt khỏi mục tiêu dự báo tỷ lệ giá tiêu dùng 3%.

Trong khi đó, Ngân hàng Trung ương châu Âu (ECB) đang giữ lãi suất thấp kỷ lục và bày tỏ sự thận trọng nhất định đối với việc bình thường hóa tiền tệ như trước dịch. Nhưng hội đồng điều hành ECB đã ước tính có nguy cơ lạm phát sẽ tăng nhanh hơn dự kiến và có thể tìm thời điểm thích hợp để điều chỉnh lãi suất trong khoảng thời gian đến cuối năm…

Tuy tiền tệ chưa thể bình thường trên toàn cầu và vẫn còn những quốc gia như Nhật, Trung Quốc... tiếp tục duy trì nới lỏng tiền tệ nhằm kích thích kinh tế, song nhìn chung với đà phục hồi mạnh mẽ của các nền kinh tế trong 2021, nhiều quốc gia đã đi trước trong việc chấm dứt tiền rẻ, điều chỉnh chính sách về trước dịch.

Duy trì nới lỏng tiền tệ hết quý III?

"Việt Nam dường như hơi lỡ nhịp, đi sau nên nếu chúng ta không tận dụng được tốt chủ trương, nguồn lực hỗ trợ hiện có, không quyết tâm bước mạnh, đi nhanh, thì chúng ta vẫn có nguy cơ lệch pha, chậm lại so với kinh tế toàn cầu", TS. Võ Trí Thành - Chuyên gia kinh tế, Viện trưởng Viện Nghiên cứu phát triển Thương hiệu và cạnh tranh, đánh giá. Theo ông, trong 2021, nhiều nền kinh tế đã hỗ trợ thúc đẩy phục hồi mạnh mẽ với các gói kích cầu lớn và ở 2022, họ đã phát tín hiệu siết lại kích cầu; trong khi chúng ta đến 2022 mới bắt đẩy mạnh hỗ trợ phục hồi với một quy mô vừa đủ. Đây mặt khác, lại cũng là nguyên nhân để Việt Nam chưa thể phát tín hiệu siết kích cầu mà ngược lại, cần phải duy trì chính sách tiền tệ nới lỏng để hỗ trợ nền kinh tế phục hồi và phát triển.

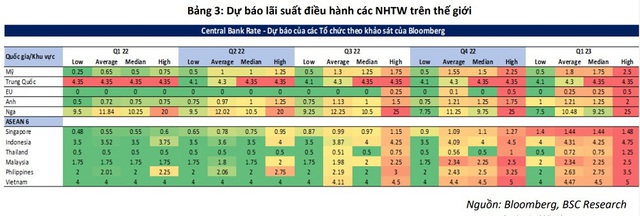

Theo dự báo của CTCK BIDV (BSC), dẫn dự báo của các tổ chức theo khảo sát Bloomberg, trong khu vực ASEAN 6 gồm Singapore, Indonesia, Thailand, Malaysia, Phillippines và Việt Nam, ngoại trừ Singapore đang thực hiện chính sách tiền tệ thắt chặt, 5 nước còn lại vẫn duy trì chính sách tiền tệ hiện tại. Tuy nhiên BSC cho rằng, các NHTW sẽ bắt đầu tăng lãi suất điều hành kể từ quý III trước áp lực gia tăng chi phí đầu vào như hiện tại, đặc biệt là chi phí nhiên liệu, thực phẩm do cuộc khủng hoảng địa chính trị giữa Nga và Ukraine vẫn chưa có dấu hiệu hạ nhiệt.

Như vậy theo BSC, Việt Nam dự kiến vẫn sẽ duy trì chính sách tiền tệ nới lỏng trong quý II và quý III, bắt đầu nâng lãi suất kể từ quý IV theo xu hướng thắt chặt chính sách tiền tệ của thế giới.

Cùng nhận định, Chứng khoán VNDirect cho rằng áp lực lạm phát khó có thể làm thay đổi chính sách tiền tệ của Ngân hàng Nhà nước (NHNN), ít nhất là trong nửa đầu năm 2022. Theo công ty này, NHNN sẽ không nâng lãi suất này điều hành trong 6 tháng đầu năm nay mà vẫn duy trì lãi suất hiện tại nhằm hỗ trợ nền kinh tế phục hồi. VNDirect cho rằng NHNN sẽ hỗ trợ thị trường thông qua hoạt động như bơm thanh khoản tiền đồng, mua vào ngoại hối hay nâng trần tăng trưởng tín dụng cho các ngân hàng thương mại. Tăng trưởng tín dụng toàn hệ thống sẽ đạt 14% năm 2022.

Trong một khảo sát, SSI cũng cho biết các ngân hàng thương mại đang đặt chỉ tiêu tăng trưởng tín dụng cao trong năm nay. Ngay trong quý I/2021, tín dụng đã tăng trưởng mạnh từ 15% -16% so với cùng kỳ. Theo quan sát của SSI, tăng trưởng tín dụng của các ngân hàng trong phạm vi nghiên cứu dao động trong khoảng 2%-10% so với đầu năm. Một số ngân hàng đạt tốc độ tăng trưởng tín dụng cao hơn Q1/2021 bao gồm CTG, BID, MBB, HDB và TPB. Việc các ngân hàng đặt chỉ tiêu kinh doanh khả quan trong năm nay, sẽ được bàn thảo trong kỳ ĐHCĐ tới đây, một phần cũng dựa trên kỳ vọng về tăng trưởng tín dụng. “Năm 2022, hạn mức tín dụng ban đầu được cấp cho năm 2022 dao động trong khoảng 7%-15% và cao hơn hạn mức năm 2021 ở hầu hết các ngân hàng. Do đó, chúng tôi cho rằng tăng trưởng tín dụng năm 2022 của các ngân hàng này sẽ duy trì ở mức tương đối cao”, SSI nhận định.

Như vậy, với bối cảnh lạm phát đang tăng theo giá hàng hóa phi mã ở nhiều quốc gia đẩy lãi suất thấp tiến trở về mức chuẩn trước hoặc thậm chí có thể cao hơn cả trước dịch, việc “đi sau”, có nguy cơ “lệch nhịp” lại đã và đang đặt các nhà quản lý tiền tệ Việt Nam trước những thách thức chung lẫn riêng. Để không bị lỡ đà phục hồi, tăng trưởng sẽ bị chững lại thêm nữa, chọn tiếp tục nới lỏng tiền tệ, hỗ trợ doanh nghiệp và người dân một cách “sát sườn”, cụ thể là đưa ra các gói hỗ trợ và triển khai làm ngay một cách quyết định, là việc “cần làm ngay” của Việt Nam, TS. Võ Trí Thành khẳng định.

Ông cũng lưu ý là kể cả khi đưa ra các kịch bản cho kinh tế vĩ mô thì chúng ta cũng không thể lường trước được những cú sốc từ bên ngoài, trong đó có việc lạm phát. Theo đó, giải pháp gì để giảm áp lực lạm phát chắc chắn không thể chỉ là trọng trách của điều hành tiền tệ.

Ngoài ra, cũng cần lưu ý về kịch bản xa khi chúng ta đi sau, có nguy cơ chậm hơn, thì làm gì để tránh những vấn đề của các quốc gia đi trước, tránh phải ứng phó với hệ lụy để lại của thời kỳ tiền rẻ hay kích thích không hiệu quả, quá đà?