Thị trường chứng khoán Việt Nam vừa đi qua tháng 2 không mấy tích cực, chỉ số VN-Index lùi về sát ngưỡng 1.020 điểm tương ứng mất gần 7,8% giá trị. Vốn hóa HoSE cũng theo đó sụt giảm khoảng 350.000 tỷ đồng (~15 tỷ USD). HNX-Index cũng giảm sâu khi mất hơn 20 điểm (9%) xuống còn 202,4 điểm, trong khi UPCoM – Index xanh nhẹ 0,79%.

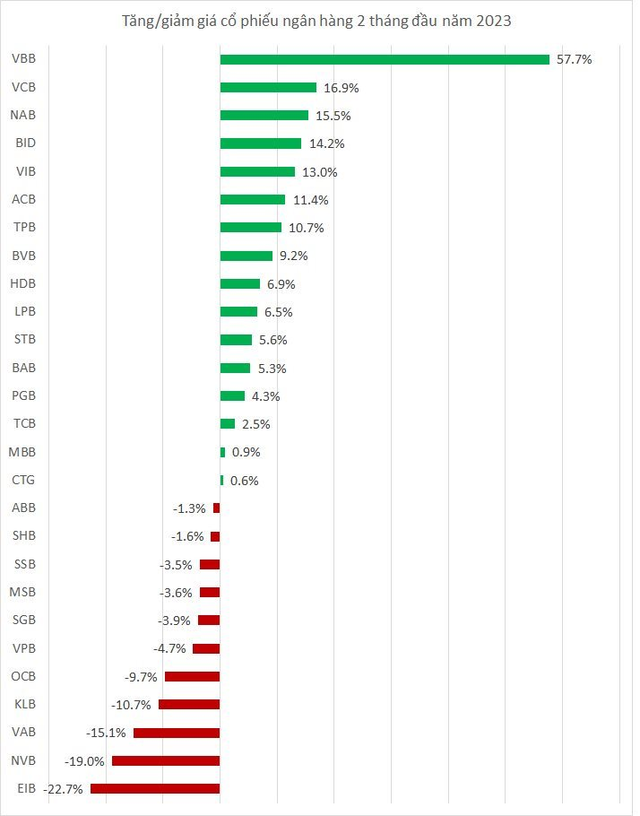

Là nhóm trụ cột của thị trường, cổ phiếu ngân hàng diễn biến phân hóa mạnh trong tháng 2 với 16/27 mã tăng giá, trong đó có nhiều mã tăng trên 10%. Ngược lại 11 mã giảm giá, với mã giảm mạnh nhất là hơn 22%.

Trong đó, cổ phiếu vốn hóa lớn thuộc nhóm ngân hàng quốc doanh diễn biến khá tích cực, đều tăng giá trong 2 tháng đầu năm. Cụ thể, cổ phiếu VCB của Vietcombank tăng tới 16,9% từ đầu năm đến nay, đóng cửa phiên 28/2 ở mức 93.500 đồng/cp. Trước đó, cổ phiếu này lập đỉnh cao nhất mọi thời đại hôm 6/2 với giá 96.000 tỷ đồng, đưa vốn hóa lên hơn 454 nghìn tỷ, lớn hơn cả vốn hóa của BIDV và VietinBank cộng lại.

Ngoài ra, cổ phiếu BID của ngân hàng BIDV cũng diễn biến ấn tượng, tăng 14,2%, đóng cửa phiên giao dịch cuối tháng 2 ở giá 44.100 đồng/cp. Theo đó, VCB và BID là 2 cổ phiếu tăng giá mạnh nhất trong nhóm ngân hàng niêm yết. Trong khi đó, CTG của VietinBank tăng nhẹ 0,6% lên 27.400 đồng/cp.

Theo Chứng khoán Mirae Asset, từ đầu năm 2022, giá cổ phiếu của các nhóm ngân hàng cổ phần Nhà nước (SOCB - đặc biệt là VCB) diễn biến tích cực hơn nhiều so với VN-Index và nhóm ngân hàng cổ phần tư nhân (PJCB). Điều này là bởi trong điều kiện vĩ mô không thuận lợi cũng như các sự kiện bất thường có tầm ảnh hưởng lớn (như Tân Hoàng Minh, Vạn Thịnh Phát, v.v.), các cổ phiếu nhóm SOCB được ưa chuộng hơn so PJCB, nhờ tỷ trọng tài sản rủi ro không cao và có sự quản lý chặt chẽ từ các cơ quan Nhà nước trong quá trình hoạt động.

“Với tình hình thị trường được dự kiến chưa kém khả quan trong năm 2023, cổ phiếu SOCB vẫn là lựa chọn hàng đầu của chúng tôi. Rủi ro chính của các cổ phiếu này là mức định giá tương đối cao so với các ngân hàng khác hay so với chính quá khứ của họ”, Mirae Asset đánh giá .

Mặt khác, theo Mirae Asset, một số cổ phiếu nhóm ngân hàng tư nhân cũng rất tiềm năng như ACB với hoạt động ổn định và ít rủi ro tập trung. MBB và TCB cũng là hai ngân hàng đang được giao dịch ở mức định giá tương đối thấp, tuy nhiên, cần lưu ý rủi ro đầu tư tương đối lớn do dư nợ đối với nhóm tài sản có rủi ro cao của hai ngân hàng này khá lớn.

Nhóm phân tích cũng cho rằng diễn biến giá của các cổ phiếu ngân hàng sẽ có nhiều biến động trong năm 2023, phụ thuộc vào cả yếu tố nội tại lẫn bên ngoài như: các thay đổi trong chất lượng tài sản, lãi suất và tỷ giá, sức khỏe của nền kinh tế, cũng như các biện pháp tháo gỡ khó khăn tạm thời cho ngành bất động sản từ phía các nhà điều hành.

Trước đó, trao đổi với người viết, lãnh đạo cấp cao của một ngân hàng cũng cho rằng, trong giai đoạn thị trường có nhiều biến động, nhóm Big4 có lợi thế hơn các ngân hàng cổ phần tư nhân.

Cụ thể, khi niềm tin thị trường bị lung lay thì dòng tiền có xu hướng đổ về nhóm ngân hàng có yếu tố nhà nước. Đây cũng là điều tự nhiên khi các ngân hàng này có quy mô lớn và hoạt động ổn định hơn. Tiền chảy về đó với chi phí rẻ hơn so với mặt bằng chung, giúp các ngân hàng này có lợi thế hơn về chi phí vốn so với nhóm còn lại.

“Khi thị trường biến động, ngân hàng nào có quy mô lớn và có uy tín cao thì ngân hàng đó sẽ có lợi thế”, vị này nhận định.

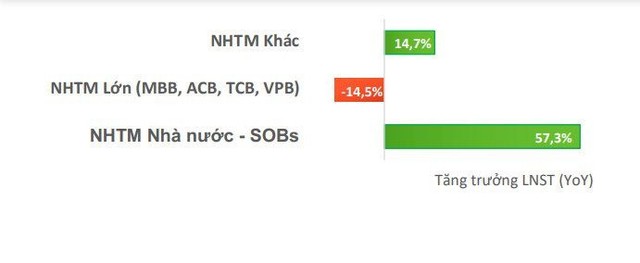

Thực tế, trong quý IV/2022, động lực tăng trưởng lợi nhuận của cả ngành ngân hàng chủ yếu đếm từ các NHTM Nhà nước với mức tăng trưởng 57,3% so với năm ngoái và nhóm ngân hàng duy nhất tăng trưởng lợi nhuận so với quý liền kề (+25%). Trong khi đó, lợi nhuận của nhóm ngân hàng tư nhân lớn giảm 14,5% dưới áp lực của việc chi phí lãi gia tăng đột biến do việc tiếp cận nguồn vốn giá rẻ không còn dễ dàng như giai đoạn trước.

Tăng trưởng lợi nhuận của các nhóm ngân hàng trong quý IV/2022. (Nguồn: WiGroup)