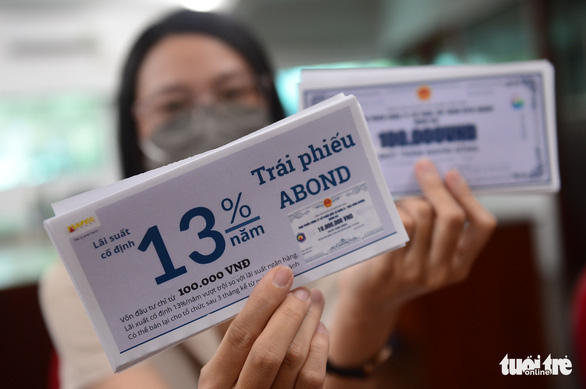

Bộ Tài chính khuyến cáo lãi suất trái phiếu doanh nghiệp cao đi kèm với rủi ro cao - Ảnh: QUANG ĐỊNH

Trong thông cáo gửi cơ quan báo chí chiều 25-7, Bộ Tài chính cho biết trong 6 tháng đầu năm nay, khối lượng trái phiếu doanh nghiệp phát hành riêng lẻ đạt 257.857 tỉ đồng. Đáng chú ý, lượng trái phiếu doanh nghiệp bắt đầu giảm từ tháng 2 đến tháng 4 và đang tăng trở lại từ tháng 5.

Cụ thể, khối lượng phát hành trong tháng 1 là 55.900 tỉ đồng, tháng 3 và 4 giảm nhẹ còn 48.800 tỉ đồng và 30.600 tỉ đồng. Từ tháng 5, khối lượng phát hành tăng trở lại, đạt 44.200 tỉ đồng và 47.500 tỉ đồng trong tháng 6.

Mặt khác, không như những năm trước, việc mua lại trước hạn trái phiếu doanh nghiệp diễn ra trong nửa đầu năm. Theo đó, khoảng 61.900 tỉ đồng trái phiếu doanh nghiệp được doanh nghiệp mua lại trước hạn, trong đó quý 2 là 49.100 tỉ đồng.

Qua kiểm tra, giám sát thị trường, Bộ Tài chính khuyến nghị nhà đầu tư cá nhân lưu ý trái phiếu doanh nghiệp không phải là tiền gửi ngân hàng. Trái phiếu doanh nghiệp được doanh nghiệp phát hành theo nguyên tắc tự vay, tự trả, tự chịu trách nhiệm về khả năng trả nợ.

Theo đó, nhà đầu tư mua trái phiếu doanh nghiệp cần nhận thức rõ và chấp nhận rủi ro khi mua trái phiếu trong trường hợp doanh nghiệp không đảm bảo được nghĩa vụ trả nợ gốc, lãi trái phiếu.

Mặt khác, nhà đầu tư cá nhân cần lưu ý về tài sản đảm bảo của trái phiếu doanh nghiệp. Phần lớn tài sản đảm bảo của trái phiếu doanh nghiệp là bất động sản và các chương trình, dự án, chứng khoán...

Nên đối với các tài sản đảm bảo là các dự án, tài sản hình thành trong tương lai hoặc cổ phiếu, khi thị trường chứng khoán, thị trường bất động sản có nhiều biến động, giá trị tài sản đảm bảo có thể bị sụt giảm và không đủ để thanh toán gốc, lãi trái phiếu.

Như vậy, trước khi tham gia mua trái phiếu doanh nghiệp riêng lẻ, nhà đầu tư cần yêu cầu doanh nghiệp phát hành, tổ chức phân phối cung cấp thông tin đầy đủ, chính xác về tình hình tài chính của doanh nghiệp phát hành, bao gồm cả tình hình huy động vốn trái phiếu và các chỉ tiêu đánh giá khả năng trả nợ của doanh nghiệp; mục đích phát hành trái phiếu; tài sản đảm bảo của trái phiếu…

Nhà đầu tư cần hết sức lưu ý nguyên tắc đầu tư cơ bản là lãi suất cao sẽ đi kèm với rủi ro cao. Không nên mua trái phiếu thông qua chào mời của các tổ chức cung cấp dịch vụ khi chưa tìm hiểu kỹ về tình hình tài chính của doanh nghiệp phát hành và các điều kiện, điều khoản của trái phiếu.

Đặc biệt, cần thận trọng khi tham gia các hợp đồng hợp tác đầu tư mua trái phiếu doanh nghiệp cùng với các cá nhân, tổ chức nào khác.

Sau khi mua trái phiếu, nhà đầu tư cần thường xuyên cập nhật về tình hình tài chính, khả năng trả nợ của doanh nghiệp phát hành và việc sử dụng vốn huy động từ trái phiếu có phù hợp với mục đích phát hành trái phiếu hay không.