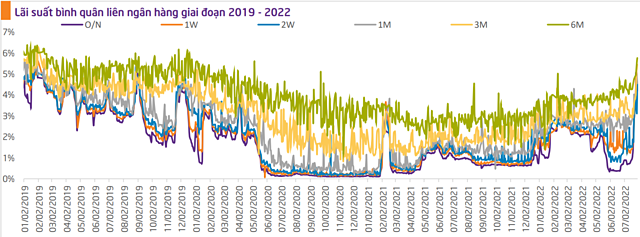

Theo báo cáo chiến lược vĩ mô tháng 8 của Công ty Chứng khoán Tiên Phong (TPS), lãi suất liên ngân hàng có dấu hiệu đi lên từ tháng 6 và bắt đầu tăng mạnh từ ngày 18/7 khi Ngân hàng Nhà nước (NHNN) liên tục thực hiện rút tiền trên thị trường mở bằng cách phát hành tín phiếu và thực hiện các hợp đồng bán USD.

Hiện tại, lãi suất liên ngân hàng kỳ hạn qua đêm đang quay lại bằng mức cao nhất của năm 2019 (tháng 1 là 5,23%/năm và tháng 8 là 5,08%/năm). Từ ngày 27/7, lãi suất liên ngân hàng giảm nhẹ khi NHNN đã bơm ra khoảng 58.400 tỷ đồng, bao gồm 46.000 tỷ đồng qua kênh thị trường mở (OMO) và gần 13.000 tỷ đồng qua kênh tín phiếu đáo hạn. Tuy nhiên, lãi suất liên ngân hàng vẫn neo ở mức rất cao. Vào thời điểm cuối tháng 7, lãi suất kỳ hạn qua đêm lên tới 4,2%/năm so với 0,96%/năm vào ngày 18/7.

Nguồn: TPS

Theo đánh giá của TPS, với những tín hiệu giảm giá của một số mặt hàng bán lẻ, áp lực lạm phát không còn nhiều nên các nhà điều hành sẽ không mạnh tay trong việc hút tiền khỏi lưu thông trong thời gian tới. Điều này góp phần làm giảm lãi suất liên ngân hàng.

Tuy nhiên, nhóm phân tích cho rằng lãi suất huy động và cho vay có thể tiếp tục tăng do nhu cầu vốn cho hoạt động kinh doanh phục hồi sau đại dịch. Mức độ tăng của hai loại lãi suất này phụ thuộc vào độ dồi dào của lượng tiền lưu thông trong thị trường liên ngân hàng.

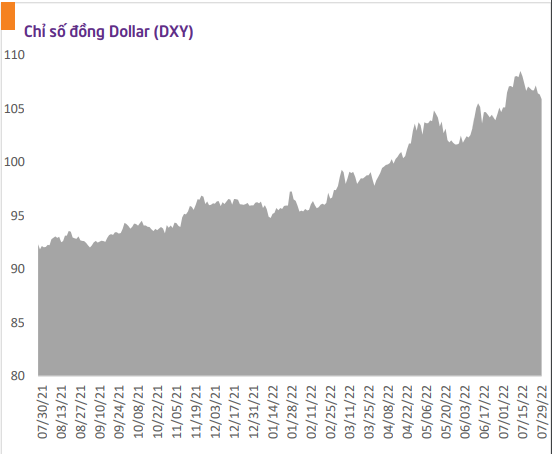

Tỷ giá USD/VND hạ nhiệt khi USD trên thị trường quốc tế suy yếu

Nhóm chuyên gia TPS cho rằng để kiểm soát lạm phát, Cục dự trữ liên bang Mỹ (Fed) đã trải qua 4 lần tăng lãi suất trong năm 2022, mạnh nhất là 2 lần tăng lãi suất gần đây, với mức tăng 75 điểm cơ bản vào ngày 15/6 và 27/7. Sau đợt tăng lãi suất lần đầu tiên của Fed (16/3), đồng USD bắt đầu tăng, lần đầu tiên kể từ tháng 3, chỉ số đồng Dollar (DXY) tiệm cận 3 chữ số vào ngày 14/4 và tiếp tục đi lên. Chỉ số DXY đã đạt đỉnh 108,07 vào ngày 12/7, tăng 12,3% so với đầu năm. Từ giữa tháng 7, USD bắt đầu giảm xuống do lo ngại về suy thoái kinh tế sau kết quả báo cáo quý II của Mỹ.

Các nhà đầu tư cũng kỳ vọng, mức độ tăng lạm phát và lãi suất sẽ không mạnh như những lần trước cũng góp phần làm cho đồng USD suy yếu trên thị trường quốc tế.

Nguồn: TPS |

Đồng pha với biến động của USD, tỷ giá USD/VND tăng từ giữa tháng 4. Tại thời điểm đỉnh của tỷ giá USD/VND ngày 18/7, tỷ giá trung tâm tăng 0,4%, tỷ giá ngân hàng thương mại tăng 2,9% và tỷ giá thị trường tự do tăng 4,4% so với cuối năm 2021. Tuy nhiên, trong hai tuần cuối tháng 7, tỷ giá USD/VND bắt đầu hạ nhiệt do đồng USD suy yếu và hoạt động bơm USD ra thị trường của Chính phủ.

Bên cạnh đó, việc giải ngân FDI tích cực, kiều hối tăng lên, lượng khách quốc tế tới Việt Nam tăng cũng góp phần làm cho đồng USD dồi dào hơn, giảm được áp lực về tăng tỷ giá.

Nhóm phân tích TPS kỳ vọng thời gian tới áp lực sẽ được giảm bớt do đồng USD suy yếu, giải ngân FDI tiếp tục tăng, lượng kiều hối và khách du lịch tăng, và xu hướng di dân ở một số quốc gia có lạm phát cao, đồng tiền mạnh hơn sang Việt Nam để tránh lạm phát cũng góp phần làm cho đồng USD dồi dào hơn. Đơn vị này cũng cho rằng Chính Phủ sẽ điều tiết tỷ giá hợp lý để không ảnh hưởng tới nợ nước ngoài của Việt Nam.