Ngày 23/9, Ngân hàng Nhà nước đã có quyết định chính thức điều chỉnh một loạt lãi suất điều hành, bao gồm cả việc quy định trần lãi suất tiền gửi có kỳ hạn 1 tháng đến 6 tháng tăng từ 4% lên 5%/năm. Ngay trong ngày đầu tiên quyết định trên có hiệu lực, hàng loạt ngân hàng thương mại đã tăng biểu lãi suất huy động ngắn hạn mới với nhiều kỳ hạn niêm yết ở mức tối đa cho phép.

Đến nay, cuộc đua tăng lãi suất huy động đã có sự góp mặt của đông đảo các ngân hàng, trong đó có cả nhóm "big 4" gồm Vietcombank, VietinBank, BIDV và Agribank.

Việc tăng lãi suất huy động gây áp lực cho các ngân hàng trong việc tăng lãi suất cho vay, các doanh nghiệp cũng đứng trước nguy cơ khó khăn hơn bao giờ hết bởi dù lãi suất cho vay chưa tăng nhưng việc hết room tín dụng cũng khiến doanh nghiệp bị bó buộc không thể làm gì.

Tăng lãi suất nhằm giữ tỷ giá

Theo chuyên gia kinh tế PGS. TS. Phạm Thế Anh, việc tăng lãi suất huy động 1% thể hiện quyết tâm giữ giá trị đồng tiền Việt để kìm dòng vốn đầu tư nước ngoài bớt dịch chuyển ra khỏi Việt Nam của nhà điều hành.

"Tăng lãi suất càng nhiều càng giữ được tỷ giá, càng tránh được sự chuyển dịch của dòng vốn và kiểm soát được lạm phát, thế nhưng cái giá phải trả là chi phí vốn vay doanh nghiệp cao hơn, nguy cơ kinh tế tăng trưởng chậm lại, mức tăng trưởng không cao như trước nữa khá lớn", ông nhận định.

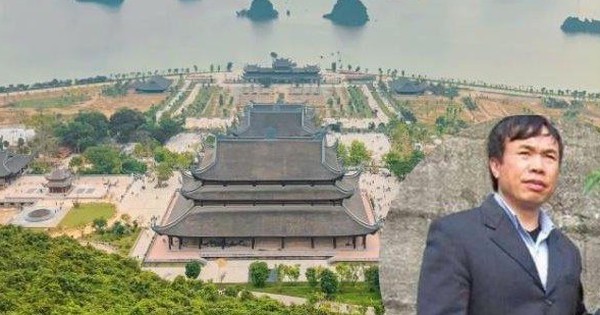

Chuyên gia kinh tế Phạm Thế Anh. (Ảnh: NVCC).

Chuyên gia cho rằng cam kết của ngân hàng trung ương đối với vấn đề tỷ giá vô cùng quan trọng với dòng vốn ngoại. "Nếu mình đã cam kết ổn định tỷ giá thì mình phải theo đuổi nó bằng được, bất kể bằng công cụ gì để giữ tín nhiệm của ngân hàng trung ương trong con mắt của nhà đầu tư nước ngoài".

Về lâu dài chính sách điều hành luôn có sự đánh đổi, khó khăn cho doanh nghiệp trong nước nhưng đổi lại giữ được cam kết về vấn đề tỷ giá và khi khó khăn của kinh tế thế giới qua đi, Việt Nam có thể kéo dòng vốn ngoại trở lại tốt hơn.

Theo chuyên gia Phạm Thế Anh mặc dù NHNN đã có chủ trương cam kết giữ lãi suất đầu ra nhưng điều này là rất khó khăn đặc biệt trong bối cảnh nâng lãi suất đầu vào và kiểm soát cả trần tăng trưởng tín dụng (về phía lượng cung vốn ra thị trường).

Trên thực tế, một khi ngân hàng đã dùng hết trần tín dụng thì cũng sẽ không có động lực để tiếp tục huy động thêm, cố gắng giữ lãi suất đầu ra để cho vay thêm, tiết giảm chi phí vốn cho doanh nghiệp.

Còn với nhóm ngân hàng vẫn còn room tín dụng để cho vay thêm thì chắc chắn họ sẽ nâng lãi suất vì nhu cầu vốn hiện nay đang lớn trong khi room còn hạn hẹp, chi phí đầu vào của họ cao hơn, đương nhiên lãi suất cho vay sẽ phải tăng, chuyên gia phân tích.

Do đó, ngân hàng trung ương chỉ nên điều tiết lãi suất ngắn hạn, tức phải điều tiết thanh khoản thị trường tiền tệ thông qua hoạt động thị trường mở, đồng thời nên bỏ việc kiểm soát trần tín dụng (room tín dụng) để giảm tải khó khăn cho doanh nghiệp.

Điều này được đề xuất dựa trên cơ sở NHNN đã nắm rõ được thông tin về chỉ số an toàn của các tổ chức tín dụng gồm các ngân hàng thương mại và công ty tài chính. Tính đến thời điểm hiện tại, khoảng 86% ngân hàng thương mại, chi nhánh ngân hàng nước ngoài đã áp dụng tỷ lệ an toàn vốn theo Thông tư 41 (Basel II).

Đặc biệt, khi mà NHNN kiểm soát tiền cơ sở làm giảm áp lực lên lạm phát, từ đó cũng sẽ giảm đi lo ngại ảnh hưởng của việc bỏ trần tín dụng tới nền kinh tế.

Tại cuộc họp báo thường kỳ Chính phủ ngày 1/10, Phó Thống đốc Ngân hàng Nhà nước Đoàn Thái Sơn cho hay, để đối phó với lạm phát và giảm bớt tác động từ bên ngoài, Ngân hàng Trung ương các nước đã tăng mạnh lãi suất điều hành.

Tính từ đầu năm 2022, có 262 lượt tăng lãi suất của Ngân hàng Trung ương các nước. Điều này cho thấy cuộc chiến chống lạm phát trên toàn thế giới đang diễn ra rất quyết liệt và Ngân hàng Trung ương các nước rất kiên quyết để thực hiện nhiệm vụ này.

Thời gian qua, điều hành của NHNN cũng đã bám sát nhằm hướng tới mục tiêu này. Suốt từ đầu năm cho đến tháng 9, NHNN mới chỉ tăng một số mức lãi suất trần tiền gửi cho các ngân hàng thương mại.

Mục tiêu của việc này là bảo đảm nhiệm vụ chúng ta đặt ra từ đầu là ưu tiên cho kiểm soát lạm phát, ổn định kinh tế vĩ mô và bảo đảm duy trì lãi suất thực dương cho lãi suất tiền gửi để hài hòa lợi ích của các bên tham gia trên thị trường tiền tệ.

Đồng thời, việc này cũng tạo điều kiện cho hệ thống ngân hàng có thể tiếp tục duy trì thu hút tiền gửi và có nguồn tài chính cho vay, hỗ trợ cho nền kinh tế trong thời gian tới.

Chính phủ đã có chỉ đạo về mặt nguyên tắc, NHNN khi điều chỉnh lãi suất này cũng đã tính đến mục tiêu này. Do đó, trong số trần lãi suất điều chỉnh tăng thì NHNN tăng lãi suất điều hành và trần lãi suất tiền gửi, đồng thời giữ nguyên trần lãi suất cho vay. Thể hiện việc điều hành của NHNN đã hướng đến các mục tiêu ổn định mặt bằng lãi suất cho vay.

Đồng thời chúng tôi cũng vận động các tổ chức tín dụng tiếp tục rà soát để tiết giảm các chi phí hoạt động. Qua đó tạo điều kiện về mặt tài chính để giữ ổn định mặt bằng lãi suất cho vay hỗ trợ người dân và doanh nghiệp trong thời gian tới.