Trong bối cảnh phần lớn các doanh nghiệp vẫn gặp nhiều khó khăn sau thời gian bị ảnh hưởng do đại dịch, ngành ngân hàng vẫn ghi nhận những con số lợi nhuận khả quan sau 6 tháng đầu năm.

Nhìn vào báo cáo kết quả kinh doanh có thể thấy, phần lớn tăng trưởng lợi nhuận trong kỳ qua đến từ mảng kinh doanh cốt lõi khi tín dụng được đẩy lên cao ngay từ đầu năm, trong bối cảnh hệ sinh thái chứng khoán, trái phiếu doanh nghiệp, bất động sản… đang gặp nhiều khó khăn.

Theo số liệu mới cập nhật từ Ngân hàng Nhà nước (NHNN), tính đến ngày 30/6, tín dụng toàn hệ thống đã tăng 9,35% so với đầu năm (so với mức tăng trưởng 6,47% cùng kỳ năm 2021). Đây cũng là mức tăng trưởng tín dụng cao nhất trong hơn 10 năm qua của toàn hệ thống, tính đến kỳ công bố.

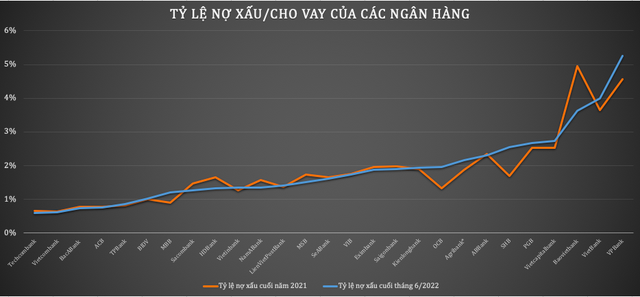

Nợ xấu đang tăng

Lợi nhuận tăng mạnh, nhưng chất lượng tài sản cũng là một điều đáng lưu ý khi nợ xấu tại nhiều thành viên đã bắt đầu có dấu hiệu tăng khá nhanh khi Thông tư 14 về cơ cấu lại các khoản nợ dần đi đến hồi kết.

Thống kê số liệu BCTC quý 2/2022 của 27 ngân hàng cho thấy, tính đến ngày 30/6/2022, tổng nợ xấu nội bảng của 27 ngân hàng ở mức gần 146,2 nghìn tỷ đồng, tăng 17,5% so với đầu năm.

Trong khi đó, tổng nợ nhóm 5, tức nợ có khả năng mất vốn tính đến cuối tháng 6 cũng tăng tới 29,35% so với đầu năm, lên hơn 80,3 nghìn tỷ đồng, chiếm 55% tổng nợ xấu, so với tỷ trọng 49,9% hồi đầu năm.

OCB là một trong những ngân hàng có nợ xấu tăng nhanh nhất trong 6 tháng qua, tới 59%, từ mức 1.349 tỷ đồng lên 2.145 tỷ đồng. Nợ xấu chủ yếu gia tăng ở nợ nhóm 4, với mức tăng gấp 2,4 lần, lên 686 tỷ đồng trong khi nợ nhóm 5 cũng tăng 27,1%, lên 932 tỷ đồng. Tỷ lệ nợ xấu/cho vay khách hàng của OCB, do đó, bị kéo lên 1,96%, so với mức chỉ 1,32% hồi đầu năm.

Tại "ông lớn" Agribank, theo con số báo cáo riêng lẻ, tổng nợ xấu nội bảng tính đến cuối tháng 6/2022 cũng tăng tới 22,1%, lên 29.983 tỷ đồng. Đây cũng là ngân hàng có nợ xấu tăng nhiều nhất, về con số tuyệt đối (5.430 tỷ đồng).

Một loạt các ngân hàng khác cũng có nợ xấu tăng mạnh trong kỳ bao gồm SHB (55,3%), MBB (52,3%), VPBank (27%),…

Con số nợ xấu tăng, tuy nhiên, như lý giải ở trên, nhờ tốc độ mở rộng của tín dụng tăng trưởng mạnh mẽ ngay từ đầu năm nên đến cuối tháng 6, tỷ lệ nợ xấu/cho vay khách hàng của nhóm giảm nhẹ từ 1,86% hồi đầu năm xuống 1,83% khi kết thúc tháng 6/2022. Trong đó, có 13/27 thành viên ghi nhận tỷ lệ nợ xấu gia tăng trong thời gian qua.

VPBank, VietBank và BaoVietBank đang là những ngân hàng có tỷ lệ nợ xấu cao nhất nhóm khảo sát; trong đó VPBank có đặc thù hợp nhất với FE Credit, còn riêng ngân hàng mẹ tỷ lệ nợ xấu vẫn kiểm soát ở mức thấp.

Cụ thể, tại VPBank, theo con số báo cáo, tổng nợ xấu nội bảng tính đến cuối tháng 6/2022 ở mức 20.625 tỷ đồng, tăng 27% so với đầu năm. Tỷ lệ nợ xấu/cho vay trên báo cáo hợp nhất của ngân hàng theo đó tăng mạnh từ 4,57% lên 5,25%. Kết quả này phản ảnh hệ quả tác động của COVID-19 đối với phân khúc tín dụng tiêu dùng dễ bị tổn thương tại FE Credit.

Còn riêng tại ngân hàng mẹ, chất lượng cho vay vẫn đang được kiểm soát với tỷ lệ nợ xấu/cho vay ở mức dưới 3%.

Với VietBank, tỷ lệ nợ xấu tiếp tục có xu hướng tăng mạnh khi con số này tại báo cáo hợp nhất đang là 3,99% và tại ngân hàng mẹ là 3,91%. Với tỷ lệ nợ xấu tăng cao, ngân hàng sẽ bị vướng nhiều giới hạn hoạt động theo các quy định của Ngân hàng Nhà nước.

Sau ngày 30/6/2022, Thông tư 14 chính thức hết hiệu lực. Các ngân hàng sẽ chấm dứt việc cơ cấu lại nợ cho khách hàng bị ảnh hưởng bởi đại dịch COVID-19. Theo giới phân tích, từ đây, những "mảng màu xám" sẽ càng hiện rõ nét hơn trên bảng cân đối của các nhà băng.

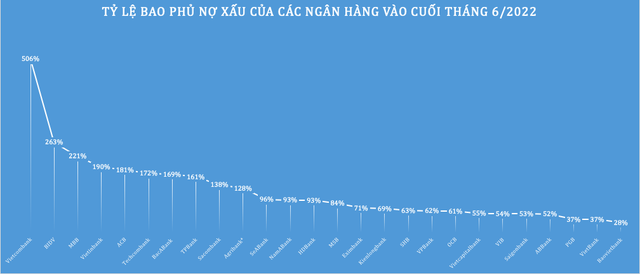

Phân hóa mạnh nguồn lực đối ứng nợ xấu

Nợ xấu gia tăng làm cho việc tăng nguồn lực dự phòng rủi ro của các ngân hàng lại càng trở nên cấp thiết hơn bao giờ hết.

Thống kê tại 26 ngân hàng cho thấy, có tới 18 thành viên tiếp tục gia tăng tỷ lệ dự phòng bao phủ nợ xấu trong năm qua. Trong đó, Vietcombank đang dẫn đầu hệ thống với tỷ lệ này đạt 506%. Điều này có nghĩa, với mỗi đồng nợ xấu, Vietcombank có tới 5,04 đồng dự phòng.

Đây là tỷ lệ bao phủ nợ xấu cao kỷ lục của Vietcombank nói riêng và của toàn hệ thống nói chung.

Lãnh đạo ngân hàng cho biết đã thực hiện luôn việc trích 100% cho các khoản nợ được cơ cấu trong chính sách hỗ trợ khách hàng bị ảnh hưởng bởi COVID-19.

Tương tự, tại BIDV, tỷ lệ bao phủ nợ xấu đến cuối tháng 6 đã được nâng lên 263%, thay vì mức 215% cuối năm 2021. Tại MBB hiện đang là 221%, trong khi tại VietinBank là 190%.

|

Trong số 26 ngân hàng trong nhóm khảo sát, hiện đã có 10 thành viên có tỷ lệ trích dự phòng bao nợ xấu ở mức trên 100%. Theo đó, đây là những thành viên có thể tương đối yên tâm khi an toàn hoạt động của họ sẽ không bị ảnh hưởng nhiều, kể cả trong trường hợp xấu nhất là toàn bộ nợ xấu bị xấu hẳn và mất hẳn.

Trong chiều dài lịch sử phát triển hệ thống NHTM Việt Nam, quy mô có 10 thành viên đạt tỷ lệ nói trên là chưa từng có, phản ánh sự chủ động hơn của hệ thống trước rủi ro tiềm ẩn.

Tỷ lệ bao phủ nợ xấu tiếp tục có xu hướng tăng là một dấu hiệu đáng mừng, tuy nhiên, đây không phải là kết quả chung của toàn hệ thống.

Tại BaoVietBank, tỷ lệ này đến cuối tháng 6/2022 mới chỉ ở mức 28%, tức với mỗi đồng nợ xấu, ngân hàng mới chỉ có 0,28 đồng để dự phòng. Tương tự, tại các thành viên như VietBank, PGBank, ABBank, Saigonbank, con số này cũng chỉ ở mức khiêm tốn trên dưới 50%.

Theo quy định với trọng số nợ bị ảnh hưởng bởi COVID-19 được cơ cấu lại, khi trích lập dự phòng, ngân hàng được lựa chọn trích lập luôn toàn bộ nợ xấu, hoặc trích lập rải ra trong 3 năm theo cơ chế cho phép. Việc chênh lệch lớn về tỷ lệ bao phủ nợ xấu cho thấy khẩu vị khác nhau trong ứng xử với nợ xấu của các thành viên.