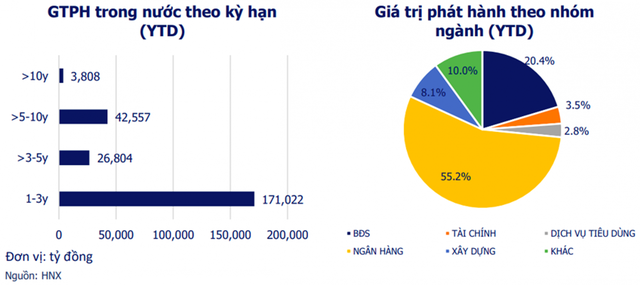

Thị trường trái phiếu doanh nghiệp sụt giảm thê thảm. Tổng giá trị trái phiếu doanh nghiệp phát hành trong quý III/2022 giảm 50,5% so với quý trước, chỉ đạt 60.635 tỷ đồng.

Cơ cấu trái phiếu doanh nghiệp phát hành mới trong 9 tháng đầu năm 2022. Nguồn: VBMA

Nghị định 65/2022 sửa đổi Nghị định 153/2020 về phát hành trái phiếu doanh nghiệp riêng lẻ (TPDN) đã mang tới một khuôn khổ, hành lang pháp lý mới cho thị trường, được nhiều người kỳ vọng sẽ là chất xúc tác giúp TPDN hồi sinh sau khoảng thời gian đóng băng vừa qua.

Minh bạch mục đích sử dụng vốn

Về cơ bản, tinh thần của Nghị định 65 là kiểm soát chặt chẽ hơn mục đích sử dụng vốn của doanh nghiệp. Quy định này một mặt có thể khắc phục các khiếm khuyết của thị trường TPDN Việt Nam, tuy nhiên quy định này cũng có thể mang đến nhưng hệ quả chưa thể lường hết như:

Thứ nhất, theo thông lệ quốc tế, không có quốc gia nào kiểm soát sử dụng vốn huy động từ phát hành TPDN. Khi tiền thu về qua phát hành trái phiếu hội đủ trong tài khoản doanh nghiệp, quyền sử dụng tiền thuộc về chủ doanh nghiệp đó nên không dễ để giám sát vấn đề này, trong khi tính minh bạch trên thị trường tài chính Việt Nam còn ở mức thấp. Do đó, chỉ có "con mắt" của thị trường kiểm soát mới là thông minh nhất, bằng cách công khai thông tin. Các quỹ đầu tư cũng có sự đánh giá chuyên nghiệp vừa hỗ trợ doanh nghiệp phát hành, vừa hỗ trợ người mua trái phiếu.

Thứ hai, trong trường hợp cơ quan quản lý cũng như nhà đầu tư tổ chức, cá nhân phát hiện ra sử dụng không đúng mục đích, không đúng cam kết thì yêu cầu nhà phát hành phải thanh toán bắt buộc trước hạn, hoặc đình chỉ thực hiện câu chuyện giải ngân vốn. Việc xử lý như vậy sẽ dẫn đến hệ lụy gần như dự án của doanh nghiệp phát hành bị tạm dừng và không phát huy được hiệu quả, rủi ro thanh khoản cho chủ doanh nghiệp sẽ khá cao. Dòng tiền đang chảy mà dừng, ngắt đột ngột sẽ làm doanh nghiệp rất "tổn thọ", thậm chí đột tử.

Thứ ba, ngay câu chuyện tín dụng ở Việt Nam cũng là cho vay trực tiếp đối với doanh nghiệp, nên mới đòi hỏi kiểm soát mục đích sử dụng vốn nhưng chỉ kiểm soát được ở vòng một. Rất khó để tính toán được chính xác dòng tiền về và không thể phân biệt "đồng nào mua mắm đồng nào mua tương". Nếu đặt ra câu chuyện này quá ngặt nghèo thì phát hành TPDN sẽ rất khó khăn.

Cần phát triển nhiều quỹ đầu tư, quỹ tín thác

Thực tế, mục đích sử dụng vốn chỉ là một phần trong cơ cấu quản lý thị trường TPDN phát hành riêng lẻ, còn nhiều yếu tố khác tác động lên thị trường, giúp thị trường dần có sự hoàn chỉnh, toàn diện hơn.

Phải có sự bình đẳng giữa bảo vệ nhà đầu tư và doanh nghiệp phát hành trái phiếu. (Ảnh minh họa)

Trong đó, quy định những nhà đầu tư chuyên nghiệp đã chặt chẽ hơn nhiều, thông qua chứng nhận từ các công ty chứng khoán phải tính theo doanh số, giao dịch bình quân thực của người tham gia thị trường. Như vậy, phía nhà đầu tư sẽ phải chuyển sang ủy thác đầu tư qua các công ty quản lý quỹ, các công ty chứng khoán... khi đó tính chuyên nghiệp và chuyên sâu sẽ cao hơn.

Tuy nhiên, điểm yếu ở Việt Nam là hạ tầng này về số lượng còn rất ít, dịch vụ hạn chế, hành lang pháp lý cho việc này đang thiếu và rất lỏng lẻo. Đặc biệt hợp đồng lại do bên nhận ủy thác soạn thảo, thì những người ủy thác không có đủ trình độ sẽ rất dễ bị cài bẫy trong những câu chữ của hợp đồng. Chưa kể hiện nay, vẫn có tình trạng các nhà đầu tư giao dịch thông qua mạng xã hội, các nền tảng số, nên rất dễ bị "lùa gà" bởi chưa có đơn vị nào được cấp phép trên những nền tảng này.

Để thị trường phát triển trở lại, nhóm giải pháp đầu tiên chính là tính minh bạch cả về thể chế, thông tin, về báo cáo tài chính và tất cả các dự án của nhà phát hành trái phiếu. Đồng thời, phải có sự bình đẳng giữa bảo vệ nhà đầu tư và doanh nghiệp phát hành trái phiếu.

Hai là, là làm rõ trách nhiệm, nâng cao vai trò của các chủ thể tham gia thị trường TPDN. Đặc biệt, hình thành càng nhiều quỹ tín thác, quỹ đầu tư chuyên nghiệp thì thị trường trái phiếu mới phát triển tốt.

Ba là, trong văn bản quy phạm pháp luật phải quy định rõ trách nhiệm của các quỹ đầu tư chuyên nghiệp, quỹ tín thác, tham gia tư vấn hỗ trợ đầu tư cho các nhà đầu tư cá nhân như thế nào và phải theo thông lệ quốc tế.