Đối mặt với rủi ro nợ xấu sau đại dịch và khi việc cơ cấu nợ và giữ nguyên nhóm nợ chấm dứt, nhiều ngân hàng đã tăng mạnh bộ đệm dự phòng rủi ro trong nửa đầu năm 2021.

Theo thống kê từ báo cáo tài chính quý II của 28 ngân hàng trong nước, tổng mức trích lập dự phòng trong nửa đầu năm 2022 đạt 215.360 tỷ đồng, tăng 22,1% so với đầu năm. Nhóm "ông lớn" quốc doanh đều tăng mạnh trích lập dự phòng từ 13 - 36%.

Kết thúc quý II/2022, Vietcombank đã đưa tỷ lệ bao phủ nợ xấu của mình lên trên 500%, ngưỡng cao nhất hệ thống hiện nay trong khi tỷ lệ nợ xấu của ngân hàng ở mức tương đối thấp 0,61%. Ngân hàng đã trích lập hơn 33.800 tỷ đồng trong khi số dư nợ nhóm 3 đến nhóm 5 là 6.694 tỷ đồng.

Không chỉ Vietcombank, tất cả ngân hàng trong nhóm Big4 quốc doanh khác đều đã nâng tỷ lệ bao phủ nợ xấu của mình lên cao trên 128%như BIDV (262%); VietinBank (190%) hay Agribank (hơn 128%).

Nhiều ngân hàng tư nhân cũng ghi nhận tỷ lệ bao phủ nợ xấu của mình lên cao trên 100% MB (221%); ACB (185%); Techcombank (171%); TPBank (161%); Bac A Bank (169%); Sacombank (138%),...

Áp lực gia tăng với nhóm có bộ đệm vốn mỏng

Tỷ lệ bao phủ nợ xấu được dùng để đánh giá khả năng phòng thủ của ngân hàng trước những rủi ro liên quan đến nợ xấu. Với tỷ lệ trích lập dự phòng lớn, ngân hàng càng có khả năng ứng phó với những rủi ro bất thường liên quan đến nợ xấu.

Trong khi đó, áp lực nợ xấu càng gia tăng trong nửa cuối năm 2022 khi Thông tư 14 quy định về việc tái cơ cấu và giữ nguyên nhóm nợ chấm dứt hiệu lực.Kinh tế trưởng BIDV, TS Cấn Văn Lực dự báo nợ xấu nội bảng năm 2022 sẽ được đẩy lên mức 2% và nợ xấu gộp ở mức khoảng 6%.

Tuy nhiên, theo các chuyên gia phân tích, nợ xấu sẽ tiếp tục phân hoá giữa các ngân hàng. Nhóm ngân hàng có chất lượng tài sản tốt, bộ đệm dự phòng dày sẽ ít chịu rủi ro hơn. Tuy nhiên, nợ xấu tăng khiến các ngân hàng phải trích lập dự phòng nhiều hơn trước, ảnh hưởng tới lợi nhuận.

Các chuyên gia của Chứng khoán Yuanta cho rằng lợi nhuận ngành ngân hàng năm 2022 phần lớn phụ thuộc vào khả năng thu hồi những khoản nợ vay tái cơ cấu. Nếu những khoản nợ trở thành nợ xấu, các ngân hàng sẽ phải tăng trích lập dự phòng, qua đó làm giảm lợi nhuận.

Tại Vietcombank, đại diện ngân hàng cho biết việc tăng trích lập dự phòng không chỉ giúp ngân hàng có bộ đệm để xử lý rủi ro mà còn là “của để dành” trong tương lai khi quá trình xử lý nợ xấu hoàn tất. Việc hoàn nhập dự phòng rủi ro sau khi xử lý nợ xấu hoàn tất sẽ đóng góp tích cực vào lợi nhuận.

Tuy vậy, với nhóm ngân hàng có bộ đệm dự phòng mỏng hơn, áp lực rủi ro sẽ tăng cao. “Áp lực trích lập dự phòng rủi ro sẽ gia tăng đối với nhóm ngân hàng có tỷ lệ bao phủ nợ xấu thấp. Thị trường trái phiếu gặp khó khăn và sức khỏe nhóm doanh nghiệp địa ốc có nguy cơ yếu đi sẽ tạo thêm thách thức đối với khả năng tăng trưởng lợi nhuận và chất lượng nợ của các ngân hàng”, các chuyên gia của FiinGroup cho biết.

Trong nhóm 28 ngân hàng khảo sát, có 4 nhà băng có tỷ lệ bao phủ nợ xấu thấp dưới 40% là Vietbank, PG Bank, BaoVietBank và Ngân hàng Quốc dân (NCB).

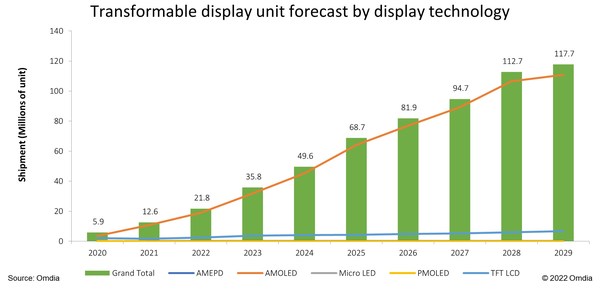

Biến động dự phòng rủi ro cho vay các ngân hàng sau 6 tháng đầu năm

Nguồn: Huyen Vi tổng hợp