Kết thúc quý 2/2022, CTCP Tập đoàn FLC (Mã CK: FLC ) ghi nhận những thay đổi đáng kể trong cấu trúc vay nợ.

Theo đó, tính đến ngày 30/6, tổng nợ vay ngắn và dài hạn của FLC đạt 5.126,4 tỉ đồng, giảm 1.078 tỉ đồng so với đầu năm. Trong đó, FLC đã tất toán xong khoản nợ 1.840 tỉ đồng với Ngân hàng TMCP Sài Gòn Thương tín (Sacombank – Mã CK: STB).

Ở hướng ngược lại, ông Lê Thái Sâm cho FLC vay tín chấp 621 tỉ đồng, thông qua 4 hợp đồng vay được ký rải rác từ tháng 4 – 6/2022, với lãi suất 7%/năm, kỳ hạn 12 tháng.

Trong bối cảnh FLC đối mặt với những động thái ‘siết nợ’ từ các nhà băng sau khi nhà sáng lập Trịnh Văn Quyết bị bắt, các khoản cho vay tín chấp của tân Thành viên HĐQT Lê Thái Sâm đã thu hút nhiều sự quan tâm của giới đầu tư và truyền thông trong nước.

Song, cùng với ông Lê Thái Sâm, FLC còn nhận được dòng vốn cho vay tín chấp từ một ‘chủ nợ’ khác: CTCP Tập đoàn Homeliday (Homeliday Group).

Trong nửa đầu năm 2022, Homeliday Group đã cho FLC vay tín chấp 185 tỉ đồng để bổ sung vốn lưu động. Khoản vay có lãi suất 12%/năm, có thời hạn đến hết ngày 30/6/2022.

Nên biết, hợp đồng vay vốn giữa FLC và Homeliday Group đề ngày 1/3/2022 – tức chưa tròn 1 năm kể từ ngày Homeliday Group thành lập.

Vị trí của Homeliday Eo Gió trong quần thể FLC Quy Nhơn Beach & Golf Resort

Hé mở Homeliday Group

Số tiền mà Homeliday Group cho FLC vay tín chấp, ở giác độ nào đó, cũng rất đáng kể. Bởi lẽ, nó tương đương 92,5% vốn điều lệ của Homeliday Group. Điều đó thể hiện sự tin tưởng rất lớn của giới chủ doanh nghiệp này dành cho FLC.

Homeliday Group được biết tới là nhà phát triển dự án Homeliday Eo Gió (tên cũ: FLC Eo Gió Sun Bay) do FLC làm chủ đầu tư. Dự án này có quy mô 90.500 m2, thuộc quần thể FLC Quy Nhơn Beach & Golf Resort, được khởi công từ tháng 11/2021 và dự kiến hoàn thành vào quý 3/2023.

Dữ liệu của VietTimes cho thấy, Homeliday Group được thành lập từ tháng 3/2021, tiền thân là CTCP Đầu tư và Phát triển Bất động sản BHS (BHS Invest).

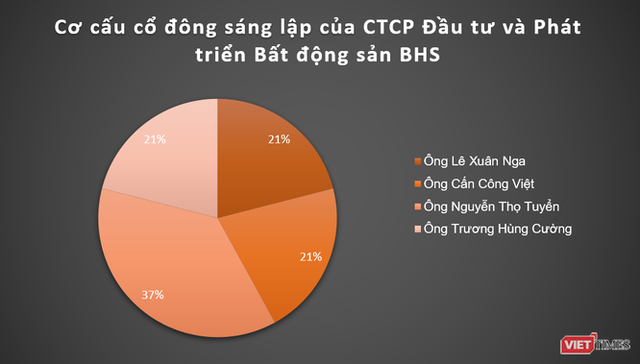

Pháp nhân này có quy mô vốn điều lệ ban đầu ở mức 200 tỉ đồng, cơ cấu cổ đông sáng lập bao gồm: ông Nguyễn Thọ Tuyển (góp 74 tỉ đồng, chiếm 37% vốn điều lệ); ông Trương Hùng Cường (góp 42 tỉ đồng, chiếm 21% VĐL); ông Lê Xuân Nga (góp 42 tỉ đồng, nắm giữ 21% VĐL) và ông Cấn Công Việt (góp 42 tỉ đồng, nắm giữ 21% VĐL).

Các thể nhân vừa nêu đều là những cựu lãnh đạo của CTCP Bất động sản Thế Kỷ (Cenland – Mã CK: CRE ).

Ngay trước thềm khởi công dự án FLC Eo Gió Sun Bay, BHS Invest bất ngờ đổi tên thành CTCP Homeliday (tới tháng 12/2021 tiếp tục đổi tên thành Homeliday Group).

‘Homeliday’, như đã nêu, đã trở thành một phần trong tên thương mại của dự án nghỉ dưỡng 9,5ha nằm trong quần thể FLC Quy Nhơn Beach & Golf Resort ở Bình Định.

Mối hợp tác giữa BHS Group và SGI

Cập nhật tới ngày 6/6/2022, các chức vụ Tổng giám đốc và Chủ tịch HĐQT của Homeliday Group lần lượt do ông Trương Hùng Cường và Vũ Văn Thuận đảm nhiệm.

Sinh năm 1984, ông Vũ Văn Thuận còn là Tổng giám đốc kiêm người đại diện theo pháp luật của CTCP Đầu tư và Phát triển đô thị Sài Gòn (SGU).

Doanh nghiệp này được sáng lập bởi CTCP Công nghệ Viễn thông Sài Gòn (Saigontel), CTCP Đầu tư Bất động sản BMI (BMI) và bà Nguyễn Cẩm Phương, với tỉ lệ sở hữu lần lượt là 60%, 30% và 10% vốn điều lệ.

Trong đó, BMI được thành lập vào tháng 8/2019, với quy mô vốn điều lệ 100 tỉ đồng. Công ty này được sáng lập bởi 2 pháp nhân và 1 thể nhân, bao gồm: CTCP Bất động sản BHS (viết tắt: BHS, sở hữu 59% VĐL), CTCP Meryland (viết tắt: Meryland; sở hữu 40% VĐL) và ông Trương Hùng Cường (nắm giữ 1% VĐL).

Tháng 7/2020, SGU và CTCP Đầu tư Sài Gòn – Đà Nẵng (viết tắt: SDN, thành viên Tập đoàn Đầu tư Sài Gòn, viết tắt: SGI) đã ký kết hợp đồng hợp tác đầu tư dự án Khu nhà ở xã hội Bầu Tràm (tên thương mại: The Ori Garden).

Cụ thể, SDN sẽ góp quyền sử dụng đất của dự án tại phường Hoà Hiệp Nam, quận Liên Chiểu, Tp. Đà Nẵng với diện tích 40.587 m2 (tương ứng với số vốn góp 86 tỉ đồng), còn SGU sẽ góp toàn bộ vốn bằng tiền cần thiết để triển khai dự án nhưng không thấp hơn 172 tỉ đồng.

Đến tháng 4/2021, dự án The Ori Garden được khởi công xây dựng. Tại sự kiện này, SDN được giới thiệu là chủ đầu tư, còn SGU làm đơn vị phát triển dự án.

Đáng chú ý, hình ảnh tại buổi lễ cho thấy, sự kiện có sự tham gia của ông Đặng Thành Tâm với vai trò Chủ tịch SGI, trong khi Tổng giám đốc BHS Group miền Trung Nguyễn Xuân Đức trực tiếp giới thiệu về dự án The Ori Garden.

Các ông Trương Hùng Cường, Cấn Công Việt, Nguyễn Thọ Tuyển và Lê Xuân Nga (từ trái qua phải)

Giai đoạn từ ngày 18/9/2019 – 2/3/2020, CTCP Bất động sản Thế Kỷ (Cenland – Mã CK: CRE) liên tục chứng kiến những lãnh đạo kỳ cựu lần lượt rời đi, đó là các ông Lê Xuân Nga, Trương Hùng Cường, Cấn Công Việt và Nguyễn Thọ Tuyển. Bến đỗ mới của họ là BHS Group.

Theo tìm hiểu của VietTimes, BHS Group đã được phôi thai từ trước khi nhóm doanh nhân kể trên ‘chia tay’ CRE, cụ thể là việc thành lập CTCP Bất động sản BHS (BHS) vào tháng 7/2019.

BHS ban đầu có quy mô vốn điều lệ 100 tỉ đồng, cơ cấu cổ đông bao gồm: bà Phạm Thị Tú Anh (35% VĐL), ông Lê Xuân Nga (25% VĐL), ông Cấn Công Việt (20% VĐL) và ông Trương Hùng Cường (20% VĐL).

Đến tháng 9/2021, những cựu sếp CRE thành lập CTCP Tập đoàn BHS (BHS Group) với quy mô vốn điều lệ 100 tỉ đồng. Trong đó, ông Nguyễn Thọ Tuyển góp 37 tỉ đồng, tương đương 37% vốn điều lệ. Số cổ phần còn lại của BHS Group được chia đều cho các ông Lê Xuân Nga, Cấn Công Việt và Trương Hùng Cường.

Việc sắm vai đơn vị phát triển dự án với các chủ đầu tư (như FLC và SGI) dường như là ‘công thức’ trưởng thành của BHS Group. Nội dung này sẽ được VietTimes đề cập chi tiết hơn ở những bài viết tới./.