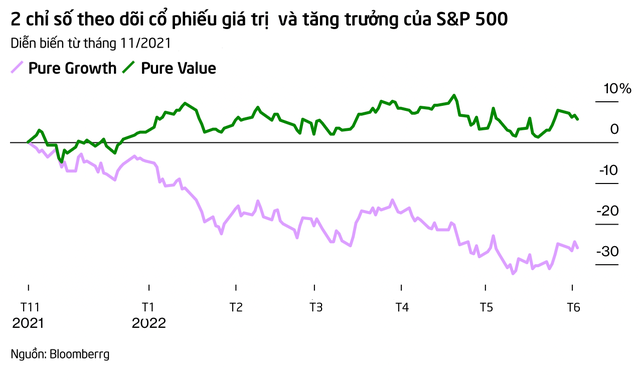

Sau cả thập kỷ ít được chú ý, đầu tư giá trị nay đã lấy lại được ánh hào quang. Lấy ví dụ về S&P Pure Value Index - theo dõi các công ty có định giá thấp. Kể từ giữa tháng 11, tỷ suất sinh lời của chỉ số này đã ở gần mức 8% tính cả cổ tức. Trong cùng kỳ, S&P Pure Growth đã giảm 25%.

Trong 12 năm trước, đó, tỷ suất sinh lời của chỉ số theo dõi cổ phiếu tăng trưởng là gần 650%, tức là gần gấp đôi chỉ số theo dõi cổ phiếu giá trị. Sự thay đổi bất ngờ ở thời điểm hiện tại đã trở thành vận may đối với những quỹ tập trung vào cổ phiếu giá thấp. Chỉ tính riêng trong số các quỹ ETF tại Mỹ, các chiến lược đầu tư giá trị ghi nhận dòng vốn đổ vào là 55 tỷ USD trong năm 2022, trong khi 1 tỷ USD bị rút ròng khỏi các quỹ tăng trưởng, theo Bloomberg Intelligence. Vậy đây là lúc các nhà đầu tư cổ phiếu giá trị hãnh diện với chiến thắng của mình?

Rob Arnott - nhà sáng lập kiêm chủ tịch của Research Affiliates và là nhà đầu tư lâu năm thực hiện chiến lược đầu tư giá trị, cho hay: "Chẳng có lý do gì để không vui mừng, vì chúng tôi đã bị nhìn nhận như kẻ ngốc trong một thời gian". Trong thời gian đầu tư, Arnott đã nghiên cứu các con số để tìm ra lý do chính xác giúp nhóm tăng trưởng "vượt mặt" giá trị trong suốt một thời gian dài và để chứng minh rằng hiệu suất vượt trội của cổ phiếu giá trị có thể được duy trì. Ông lập luận, diễn biến khởi sắc hiện tại có thể còn tiếp tục trong năm nữa, ngay cả khi nhà đầu tư khác hồi hộp chờ đợi cổ phiếu tăng trưởng quay trở lại vị trí dẫn đầu.

Nhiều người giải thích rằng đà tăng kéo dài của cổ phiếu tăng trưởng và việc cổ phiếu giá trị trở lại thành điểm sáng là do lãi suất. Lãi suất thấp được cho là giúp cổ phiếu tăng trưởng liên tục thăng hoa. "Tiền rẻ" giúp nhà đầu tư sẵn sàng chấp nhận rủi ro hơn với kỳ vọng thu được lợi nhuận lớn hơn. Song, Arnott cho biết, thực tế này lại phức tạp hơn và một câu chuyện gây căng thẳng khác là lạm phát. Việc chỉ tập trung vào lãi suất là một sai lầm dễ mắc phải vì lãi suất cao thường không phải lúc nào cũng đi kèm với lạm phát tăng.

Arnott nói: "Lạm phát cao là yếu tố có lợi cho cổ phiếu giá trị." Yếu tố này làm tăng sự bất ổn trong tương lai và khiến các công ty khó lên kế hoạch hơn. Ông nhận định, trong những thời điểm như vậy, những mảng kinh doanh vốn bị coi là nhàm chán, ổn định lại trở nên hấp dẫn hơn.

Trong khi nhiều người ở Phố Wall kỳ vọng lạm phát sẽ lắng xuống mức 2% gần với mục tiêu của Fed, thì Arnott lại cho rằng giá tiêu dùng sẽ tiếp tục tăng trong một thời gian. Nguyên nhân là giá nhà tại Mỹ đã tăng 39% kể từ cuối năm 2019. Ông chỉ ra rằng đà tăng này cũng đẩy giá thuê nhà lên cao, vốn chiếm khoảng 1/4 CPI nước này.

Một yếu tố khác đã thúc đẩy đà tăng ấn tượng của cổ phiếu tăng trưởng là các công ty công nghệ sẽ lấn sân, cạnh tranh với mọi ngành mà họ "dấn thân", khiến nhiều công ty "lão làng" buộc phải rời đi. Một số cổ phiếu vốn hóa lớn nhất trong chỉ số Pure Growth đạt mức kỷ lục vào đầu tháng 11 nay đều rớt giá, như Nvidia (-43%), Tesla (-37%) và Etsy (-72%). Trong khi đó, các cổ phiếu hàng đầu trong Pure Value - như Berkshire Hathaway, Cigna và Archer-Daniels Midland, đều ghi nhận đà tăng 2 con số trong cùng thời gian. Arnott nhận định, rõ ràng rằng, các công ty giá trị đang kinh doanh rất tốt.

Song, điều mà các nhà đầu tư giá trị đang đặt cược là "mối quan hệ" trước đây của cổ phiếu giá trị và tăng trưởng sẽ quay trở lại. Theo tính toán của Arnott, thông thường cổ phiếu tăng trưởng có giá cao hơn mức dựa trên giá trị số sách khoảng 5 lần. Ngay cả sau khi đảo chiều vào 6 tháng qua, con số này vẫn là khoảng 8-9 lần.

Quan điểm của Arnott về sự trỗi dậy của cổ phiếu giá trị không thực sự phổ biến trên Phố Wall. Nếu Fed có thể thực hiện đợt "soft landing" - kiểm soát lạm phát thông qua việc nâng lãi suất mà không gây suy thoái, thì một số nhà đầu tư - ví dụ như Saira Malik, CIO của Nuveen, cho biết họ sẽ cân nhắc quay trở lại với cổ phiếu tăng trưởng.

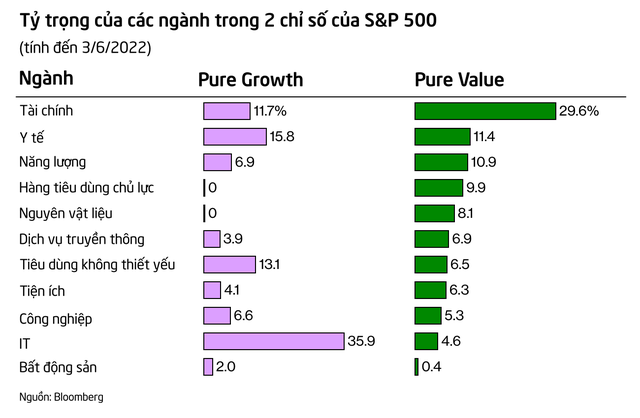

Một yếu tố phức tạp là sự thay đổi đối với những gì được coi là giá trị và những gì được coi là tăng trưởng. Nhà đầu tư thường xét đến các lĩnh vực, chẳng hạn như cổ phiếu năng lượng và công nghiệp là "Đội Giá trị", còn cổ phiếu công nghệ là "Đội Tăng trưởng". Song, cách đầu tư còn được xác định bởi giá cổ phiếu.

Mâu thuẫn Nga - Ukraine và việc nền kinh tế mở cửa trở lại hậu Covid-19 đã định giá lại một số cổ phiếu chủ chốt. Trong khi các công ty năng lượng từ lâu đã trở thành thành viên của "Đội Giá trị", thì giá dầu tăng đã thúc đẩy triển vọng lợi nhuận của họ đến mức giờ đây đứng top trong chỉ số Pure Growth là NRG Energy, Diamondback Energy và Devon Energy. Còn cổ phiếu Meta đang sụt giảm với kỳ vọng tăng trưởng chậm lại. Điều này có nghĩa là cổ phiếu tăng trưởng lâu năm có thể đã trở thành thành viên của "Đội Giá trị".

Sự thay đổi trên thị trường cũng đang khiến trọng tâm của quan điểm hoài nghi xoay chiều. Nhà đầu tư trong nhiều năm đã cố gắng tránh "bẫy giá trị" (value trap), hoặc các cổ phiếu có giá như "món hời" nhưng hoạt động kinh doanh lại sa sút. Tuy nhiên, ngày nay, thuật ngữ "bẫy tăng trưởng" (growth trap) đang được sử dụng thường xuyên hơn, nói về các công ty dường như đầy triển vọng nhưng lại không đáp ứng được kỳ vọng tăng trưởng.

Ben Inker - đồng trưởng bộ phận phân bổ tài sản của công ty đầu tư GMO, đề cập đến các cổ phiếu từng thăng hoa nay mất hơn 50% giá trị kể từ mức đỉnh năm 2021: "Netflix, Peloton, Interactive, Coinbase và Palantir Technologies có điểm gì chung? Tất cả đều là bẫy tăng trưởng."

Hiện tại, nhà đầu tư giá trị đang tận hưởng "trái ngọt". Meb Faber - CEO của Cambria Investment Management, cho biết: "Nhà đầu tư giá trị rõ ràng nên vui mừng vì họ đã đạt được thành quả trong suốt thập kỷ qua."

Quỹ ETF Cambria Shareholder Yield của ông - thiên về đầu tư cổ phiếu giá trị, đã chứng kiến dòng vốn đổ vào liên tiếp trong 10 tháng, khoảng thời gian dài nhất đối với quỹ. Những thế mạnh hiện tại của cổ phiếu giá trị cũng có thể biến mất khi tâm lý thị trường thay đổi trước biến động. Faber cho hay: "Tôi cho rằng cổ phiếu giá trị vẫn còn một chặng đường dài phía trước."

Tham khảo Bloomberg