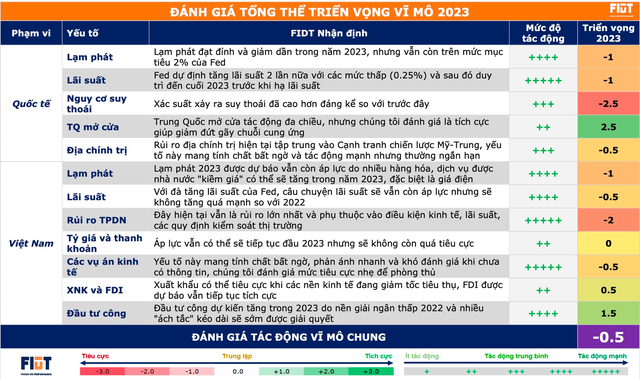

Những sóng gió từ trong và ngoài nước khiến VN-Index biến động mạnh trong năm 2022. Nhìn về bối cảnh TTCK năm 2023, FIDT đưa ra đánh giá tổng thể về bức tranh vĩ mô quốc tế và trong nước.

Về bối cảnh quốc tế, đội ngũ phân tích cho rằng lạm phát đạt đỉnh và giảm dần trong năm 2023 nhưng vẫn còn trên mức mục tiêu 2% của Fed. Tuy nhiên, Fed có thể tăng lãi suất 2 lần với các mức thấp 0,25% và duy trì cho đến cuối năm 2023 trước khi hạ lãi suất. Xác suất xảy ra suy thoái kinh tế cũng đã cao hơn đáng kể so với trước đây.

Ngoài ra, việc Trung Quốc mở cửa tác động đa chiều, song FIDT đánh giá là tích cực vì giúp giảm đứt gãy chuỗi cung ứng. Còn về địa chính trị hiện vẫn tập trung vào cạnh tranh chiến lược Mỹ - Trung vì mang tính bất ngờ và tác động mạnh.

Nhận định vĩ mô trong nước, FIDT đánh giá lạm phát 2023 được dự báo vẫn còn áp lực do nhiều hàng hoá, dịch vụ được nhà nước “kiềm giá” có thể sẽ tăng trong năm 2023, đặc biệt là giá điện. Lãi suất vẫn có thể tăng trước những chính sách của Fed, song mức tăng có thể sẽ nhẹ nhàng hơn so với 2022. Tỷ giá và thanh khoản vẫn có thể khó khăn trong đầu năm 2023 nhưng sẽ không còn quá tiêu cực.

Tuy nhiên, rủi ro TPDN vẫn là rủi ro lớn nhất và phụ thuộc vào điều kiện kinh tế, lãi suất, các quy định kiểm soát thị trường.

Riêng đối với TTCK, FIDT cho rằng định giá VN-Index hiện đang rẻ khi nhìn trên 2 thước đo định giá P/E lẫn P/B khi so sánh với diễn biến định giá trong quá khứ của chính nó và so sánh với các thị trường khu vực và quốc tế.

Nếu với lịch sử biến động định giá của chính VN-Index thì giá trị chỉ số P/E và P/B đều đang nằm gần vùng biên 2 độ lệch chuẩn dưới và nằm gần biên dưới của vùng dao động chỉ số định giá trong 10 năm. Do đó, VN-Index hiện có mức định giá rẻ trong hơn 10 năm lịch sử của chính chỉ số này .

Mặt khác, khi so sánh với các chỉ số quốc tế và khu vực, P/E của Vn-Index đang ở mức thấp nhất so với các thị trường khu vực và quốc tế. P/B của VN-Index thấp hơn trung bình các thị trường và cao hơn khối ASEAN-5 và Trung Quốc.

Tuy nhiên, khi xét đến yếu tố ROE (thước đo quan trọng cho mức P/B hợp lý) thì định giá thị trường Việt Nam vẫn tương đối rẻ hơn các thị trường khu vực và quốc tế. Do đó, VN-Index hiện có mức định giá hấp dẫn khi so sánh với các thị tru ̛ ờng quốc tế và khu vực .

Lợi nhuận của Vn-Index được đóng góp chủ yếu bởi lợi nhuận nhóm ngân hàng và từ 2015 đến nay nhóm này liên tục gia tăng tỷ trọng đóng góp chính vào lợi nhuận của toàn thị trường.

Dựa trên phân tích triển vọng các nhóm ngành, đặc biệt là nhóm ngành ngân hàng, đội ngũ phân tích đưa ra dự phóng tăng trưởng EPS toàn thị trường năm 2023 chỉ ở mức 2,9%. Đây cũng là mức hợp lý khi chính sách tiền tệ đang thắt chặt chống lạm phát và hoạt động kinh tế toàn cầu đang suy giảm.

Hiện nền kinh tế và thị trường đang trong giai đoạn trải qua nhiều thử thách và với đặc tính của thị trường bị chi phối bởi 2 nhóm ngành lớn là ngân hàng và bất động sản. Để phân tích kỹ hơn về định giá thị trường, FIDT sử dụng định giá P/B để đánh giá.

Dựa trên diễn biến thị trường và tăng trưởng EPS thị trường sau các chu kỳ kinh tế và phục hồi sau các đợt hoảng loạn (panic), định giá P/B thị trường sẽ dao động mạnh nhưng theo hướng tăng dần.

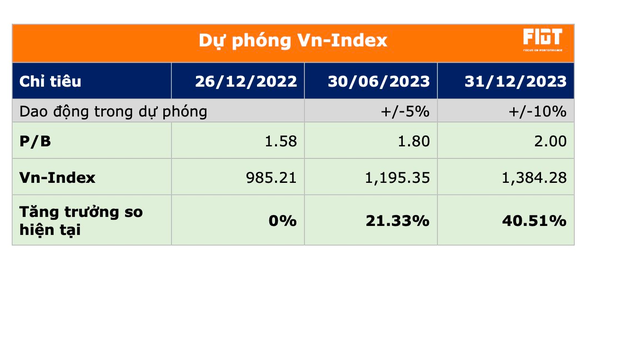

Trên cơ sở cân nhắc các yếu tố nền lãi suất cao và triển vọng vĩ mô, FIDT nhận định định giá P/B thị trường sẽ biến động mạnh (kéo theo biến động mạnh của VN-Index). FIDT nhận định và dự phóng thị trường hồi phục định giá về mức P/B 1,8 lần giữa 2023 và 2 lần cuối 2023.

Đánh giá tổng thể sau triển vọng và cần nhắc định giá thị trường và các tiêu cực Vn-Index đã phản ánh, FIDT đánh giá thị trường phù hợp cho việc đầu tư trong 6 đến 12 tháng tới với triển vọng tương đối tích cực.

Với dự phóng định giá trên, FIDT đưa ra kịch bản chỉ số VN-Index vào 2 thời điểm giữa và cuối 2023. Cụ thể, vào giữa năm 2023, VN-Index có thể tăng lên mức 1.195 điểm và chỉ số sẽ kết thúc năm 2023 ở mức 1.384 điểm.