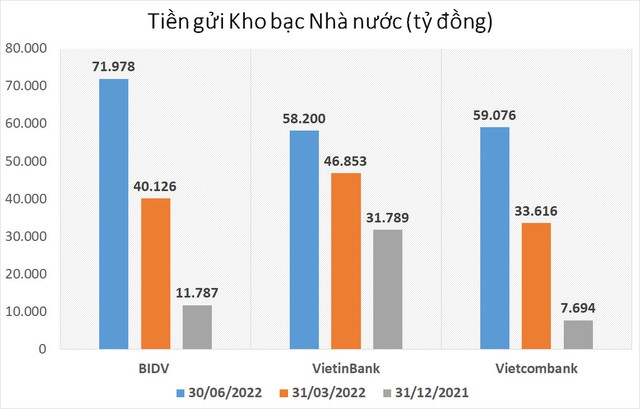

Báo cáo tài chính quý II cho thấy, lượng tiền gửi của Kho bạc Nhà nước (KBNN) tại các ngân hàng gốc quốc doanh (Vietcombank, VietinBank và BIDV) đã tăng đột biến trong nửa đầu năm.

Ghi nhận tại BIDV, tiền gửi của KBNN tại 30/6/2022 đột biến tới gần 72.000 tỷ đồng, từ mức xấp xỉ 11.800 tỷ vào cuối năm 2021. Trong đó, số dư tiền gửi có kỳ hạn của KBNN tại BIDV vào cuối tháng 6 lên tới 70.000 tỷ, tăng 60.000 tỷ so với hồi đầu năm.

Tương tự, lượng tiền gửi có kỳ hạn của KBNN tại Vietcombank tăng vọt từ 7.000 tỷ đồng lên tới 59.787 tỷ đồng; tiền gửi không kỳ hạn cũng tăng thêm gần 600 tỷ đồng. Với VietinBank, số dư tiền của cơ quan này cũng tăng vọt từ gần 31.800 tỷ lên 58.200 tỷ vào cuối quý II.

Tính chung tại ba ngân hàng lớn nói trên (chưa có dữ liệu tại Agribank), tổng nguồn tiền gửi của KBNN tại thời điểm 30/6/2022 lên tới 189.254 tỷ đồng, tăng gần 138.000 tỷ so với cuối năm 2021; riêng trong quý II, lượng tiền gửi của KBNN tại nhóm này tăng thêm gần 68.700 tỷ đồng.

Nguồn tiền gửi dồi dào từ KBNN đã giúp nhóm Big4 không chịu nhiều áp lực huy động tiền gửi từ khách hàng và hạn chế đà tăng của chi phí vốn.

Nửa đầu năm nay chỉ chứng kiến duy nhất 1 lần điều chỉnh lãi suất huy động của BIDV với mức tăng 0,1% vào tháng 6; còn Vietcombank, VietinBank và Agribank giữ nguyễn biểu lãi suất huy động ở mức thấp kỷ lục bất chấp xu hướng tăng liên tục tại các ngân hàng cổ phần. Dữ liệu của VnDirect cũng cho biết, kể từ đầu năm 2022, lãi suất tiền gửi bình quân tại kỳ hạn 3 tháng và 12 tháng của các ngân hàng tư nhân đã tăng đáng kể lần lượt là 0,38 và 0,44 điểm % trong khi các ngân hàng thương mại có vốn nhà nước chỉ tăng nhẹ lần lượt 0,03 và 0,07 điểm %.

Nhờ ổn định lãi suất huy động tốt hơn, nhóm Big4 đang có lợi thế về chi phí vốn so với nhóm ngân hàng tư nhân

Theo SSI Research, lượng tiền gửi có kỳ hạn của KBNN tại BIDV đã tăng 33.000 tỷ đồng (tương đương tăng 90%) trong quý II/2022, còn tiền gửi của khách hàng chỉ tăng 10.000 tỷ đồng (tương đương tăng 0,7%). Sự thay đổi tạm thời trong cơ cấu nguồn vốn này đã giúp chi phí huy động vốn bình quân của BIDV giảm 0,04 điểm % so với quý trước (và giảm 0,15 điểm so với quý IV/2021) xuống còn 3,32%.

Còn với Vietcombank, tiền gửi của KBNN đã tăng 25.000 tỷ đồng trong quý II, đạt 59.000 tỷ đồng vào cuối tháng 6. Con số này tương đương với khoảng 4,9% tổng tiền gửi khách hàng. Do vậy, ngân hàng không phải chịu nhiều áp lực huy động tiền gửi khách hàng trong giai đoạn này. Theo đó, tổng tiền gửi tại Vietcombank chỉ tăng 12.000 tỷ đồng (tăng 1% so với quý trước), đạt 1,2 triệu tỷ đồng vào cuối quý II/2022.

‘’Điều này giúp Vietcombank kiềm chế được đà tăng của chi phí huy động bình quân (chỉ tăng 0,11% so với quý trước), mặc dù mặt bằng lãi suất huy động tăng và CASA giảm (-0,9 điểm % xuống 41,4%)’’, SSI Research cho hay.

Thực tế, lợi thế về chi phí vốn đã góp phần giúp lợi nhuận nhóm ngân hàng quốc doanh tăng trưởng vượt trội so với mặt bằng chung toàn ngành trong quý II.

Theo đó, Vietcombank ghi nhận khoản lãi trước thuế hơn 7.423 tỷ trong quý II, gấp rưỡi cùng kỳ năm 2021. Nhờ vậy, Vietcombank đã lấy lại ngôi vương lợi nhuận từ tay VPBank với khoản lãi lũy kế 6 tháng 17.573 tỷ, cao hơn 2.000 tỷ so với đối thủ bên nhóm tư nhân.

Tuy nhiên, VietinBank mới là cái tên gây chú ý nhất khi lãi quý II gấp hơn 2 lần cùng kỳ năm trước. Với con số này, VietinBank là một trong những ngân hàng có tốc độ tăng trưởng lợi nhuận nhanh nhất trong quý vừa qua. BIDV cũng gây ấn tượng khi lợi nhuận trước thuế kỳ vừa qua đạt hơn 6.570 tỷ đồng, tăng gần 41%.

Tính chung trong quý II, VietinBank, Vietcombank và BIDV có mức tăng trưởng lợi nhuận bình quân lên tới gần 60%, cao hơn nhiều so mức bình quân toàn ngành (khoảng 37%).

Vì sao tiền gửi KBNN tập trung nhiều ở Big4?

Do đặc thù hoạt động, KBNN luôn phải duy trì một lượng tiền lớn để phục vụ hoạt động chi tiêu của Ngân sách Nhà nước. Dòng tiền này thường xuyên biến động và phụ thuộc nhiều vào tốc độ giải ngân vốn đầu tư công.

Theo Báo cáo của Bộ KH&ĐT, tiến độ giải ngân vốn đầu tư công 7 tháng đầu năm 2022 mới chỉ đạt 34,47% kế hoạch Thủ tướng Chính phủ giao. Điều này đồng nghĩa một lượng tiền lớn dùng cho hoạt động chi tiêu công không được sử dụng đến trong nửa đầu năm..

Nhằm tối đa lợi ích từ nguồn tiền nhàn rỗi, KBNN thường gửi tiền thanh toán (không kỳ hạn) và có kỳ hạn tại các ngân hàng thương mại. Đây là nguồn vốn tốt mà nhiều nhà băng mong muốn, song không phải ai cũng được tiếp cận.

Trước đây, phần lớn lượng tiền gửi của KBNN đều tập trung hầu hết tại nhóm Big4 với số dư thường xuyên duy trì ở mức hàng trăm nghìn tỷ đồng. Từ cuối năm 2019, các ngân hàng sẽ phải đấu thầu công khai để được nhận tiền gửi có kỳ hạn của Kho bạc. Bên cạnh đó, tiền gửi không kỳ hạn của tổ chức này sẽ được kết chuyển về Sở Giao dịch Ngân hàng Nhà nước thay vì để qua đêm tại ngân hàng thương mại như trước đây.

Tuy nhiên, ngay cả khi đấu thầu công khai, cơ hội vẫn nghiêng nhiều về các ngân hàng quốc doanh. Theo quy định Thông tư 64/2019 do Bộ Tài chính, để được "chọn mặt gửi tiền", trước tiên, các ngân hàng phải có tên trong danh sách "nhà băng có mức độ an toàn cao" do Ngân hàng Nhà nước cung cấp cho Bộ Tài chính. Sau đó, từ danh sách này, KBNN sẽ đánh giá một lần nữa nhưng dựa trên 4 tiêu chí do Bộ Tài chính quy định. Qua hai vòng đánh giá này, các ngân hàng sẽ tham gia chào thầu: ai trả lãi cao, ngân hàng đó được ưu tiên.

4 tiêu chí do Bộ Tài chính quy định gồm: quy mô tổng tài sản; tổng vốn chủ sở hữu; nợ xấu so với dư nợ tín dụng; kết quả hoạt động kinh doanh (lãi sau thuế/vốn chủ sở hữu bình quân) và được tính theo trọng số. Tuy nhiên, tổng tài sản và vốn chủ sở hữu vẫn chiếm tới 80% trọng số đánh giá. Vì vậy, với bộ tiêu chí này, hầu như chỉ 4 nhà băng có vốn nhà nước có thể đáp ứng được yêu cầu nhờ cách biệt lớn với nhóm cổ phần về quy mô tài sản và vốn.