Nếu là cách đây 1, 2, 3 năm, khi trái phiếu doanh nghiệp như “ngôi sao mới nổi” trên thị trường tài chính, thì chắc chắn khi đó khó có ai tưởng tượng được cảm giác và các thông tin dồn dập, bao gồm cảnh báo của cơ quan chức năng, vẫn về cùng một loại sản phẩm tài chính ấy, như lúc này. Bởi khi đó rót 1 tỷ đồng, lãi 12-13%/ năm, thì nhà đầu tư vẫn “ngồi không cũng có mấy chục triệu lãi rủng rỉnh” hàng năm. Rồi tiền đẻ ra tiền, cộng dồn vô, tích lũy thêm, kêu gọi anh em bạn bè người thân cùng đầu tư sinh lãi lớn mà tiếp tục đổ vào guồng quay trái phiếu. Còn doanh nghiệp thì "ngon trớn" theo guồng mà phát hành, đợt sau trả nợ đợt trước, cứ thế tiếp diễn...

Thị trường trái phiếu doanh nghiệp tiềm năng và đang được thúc đẩy phát triển theo hướng ngày càng minh bạch, công khai, ổn định, hiệu quả, bền vững... nhưng hiện đang gặp xáo trộn. (Ảnh minh họa)

Công bằng mà nói thì lãi trái phiếu hầu hết cố định, không thể bằng tỷ suất sinh lời của chứng khoán những ngày VN-Index thẳng tiến một đường, nhắm mắt mua bất kỳ “3 chữ cái” nào, vài ba hôm bán ra đã thấy hàng họ lên đỉnh mới. Càng khó bì với đầu tư đất đai. Ngay cả đầu tư đất vào các “tài sản ma” của “trùm lừa” Nguyễn Thái Luyện -CEO Alibaba, chị họ tôi có một đợt ăn may góp mấy trăm triệu, một hai tháng sau đã hớt lãi sang tay mấy chục triệu đồng.

Nhưng đó là thời của những người còn gặp may, trong sóng, mua dưới đỉnh, bán được cận đỉnh hoặc bán đỉnh của đỉnh và rồi thoát. Còn những người không may và tin tưởng lý thuyết "chỉ cần 3 đợt thị trường lên là đủ tự do tài chính", thì kẹt lại, khi VN-Index bị thổi bay hàng nghìn tỷ đồng vốn hóa, khi Thái Văn Luyện vào tù để lại một khối tài sản ảo và chồng đơn kiện, khi đất đai nóng bỏng cục bộ ở nhiều địa phương giờ vắng tanh khách hàng, lãi "đếm cua trong lỗ" khó hiện thực vì thị trường không thanh khoản…, thì các nhà đầu tư mới “ngậm đắng” không biết kêu ai. Và câu chuyện trái phiếu cũng tương tự. Bao nhiêu người mua trái phiếu không tài sản đảm, không bảo lãnh thanh toán, không cần xem giấy tờ doanh nghiệp làm gì, huy động vốn cho dự án nào và làm ăn ra sao… chỉ cần nhìn con số lãi, nếu được thì là mua qua ngân hàng, ký bởi công ty chứng khoán liên quan đến ngân hàng… thế là tha hồ yên tâm xuống tiền, giờ đây mới lo sốt vó.

Thị trường trái phiếu với một số vụ vi phạm đơn lẻ của Tân Hoàng Minh, An Đông (thuộc nhóm Vạn Thịnh Phát) bị điều tra phát hiện, nay bỗng chốc như chiếc bánh thơm bị toạc lớp giấy bọc dầu đẹp đẽ, đã lộ ra cái bánh mà vỏ bột, ruột, nhân…có những phần không hẳn như tưởng tượng, nhà đầu tư mới hoảng hốt. Bond-run, xếp hàng bán tháo yêu cầu tất toán trái phiếu trước hạn. Fund-run, yêu cầu quỹ đầu tư thanh toán tiền mua chứng chỉ quỹ, bất kể đó là trái phiếu của doanh nghiệp nào, uy tín làm ăn ra sao, trước nay trả lãi đều đặn cỡ nào, chứng chỉ quỹ cho lãi ổn định tới đâu… thì cũng đều đưa vào "một rổ".

Có chuyên gia cho rằng nhà đầu tư, người dân nhìn vào trường hợp trái phiếu Tân Hoàng Minh chưa thể xử lý được tài sản đảm bảo để trả nợ trái chủ, dù vụ việc đã diễn ra mấy tháng trước, rồi nhìn vào khó khăn của người mua khi đối thoại với TVSI và SCB sau khi chủ An Đông bị khởi tố mà chỉ gần đây, mới có sự thỏa hiệp điểm tiếp dân… để lo âu càng chồng lo âu.

Bên cạnh những nhà đầu tư chỉ nhìn con số lãi xuống tiền trước đây, lại công bằng mà nói trong đó có rất nhiều người không hiểu gì về trái phiếu doanh nghiệp, không hiểu gì về các loại hình, tài sản đầu tư hay thậm chí là kênh đầu tư, họ đơn giản tích lũy tiền cả đời để gửi tiết kiệm và khi được giới thiệu có sản phẩm mới an toàn như tiết kiệm nhưng lãi cao hơn, thì họ gật đầu. Những cái gật đầu của quá khứ, từ cơ sở kỳ vọng lãi cao (ai không mong lãi cao?), đã dẫn đến những rủi ro của hiện tại, và thậm chí có thể còn khó khăn ở tương lai khi môi trường kinh doanh thời gian tới được dự báo hết sức khó khăn, thế giới đối mặt với lạm phát cao hoặc đình lạm, tiền tệ thắt chặt và lãi suất đắt đỏ hơn, các nhu cầu đầu tư chi tiêu sẽ thu hẹp… trong khi, kỳ đáo hạn trái phiếu 2023-2024, theo một thống kê, sẽ đổ dồn áp lực lên nhiều doanh nghiệp đã phát hành trái phiếu. Một phần trong đó là trái phiếu riêng lẻ những “doanh nghiệp công cụ”, theo cách gọi của một chuyên gia kinh tế, những đơn vị không niêm yết hay đại chúng và thuộc các Tập đoàn, hệ sinh thái. Và, tương ứng với tỷ trọng phát hành những năm qua luôn nghiêng về ngành bất động sản, áp lực cũng sẽ dồn tiếp tục trước hết vào nhóm này.

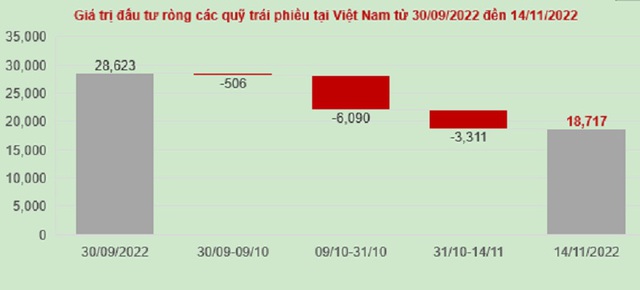

Nhiều nhà đầu tư nắm chứng chỉ quỹ muốn bán bằng mọi giá khiến giá trị đầu tư ròng của các quỹ suy giảm mạnh. Không ít quỹ đầu tư trái phiếu đã đề xuất hoặc có kế hoạch ngừng mua lại chứng chỉ quỹ

Hiện tại, câu chuyện áp lực đáo hạn trái phiếu đang có những tín hiệu ngược chiều nhau. Về tổng thể, sau những đợt chấp nhận mua lại trái phiếu trước hạn ráo riết của các tổ chức, doanh nghiệp, khối lượng trái phiếu đáo hạn tính đến cuối kỳ tháng 12 chỉ còn khoảng ½ so với ước tính trước đó. Báo cáo thị trường trái phiếu doanh nghiệp tháng 10/2022 của FiinRatings mới công bố ghi nhận ước sẽ chỉ còn khoảng 21.000 tỷ đồng. Đây hy vọng sẽ là một con số mà các doanh nghiệp đến kỳ thanh toán có thể thu xếp được.

Tuy nhiên về chi tiết, tình trạng chiết khấu với lãi suất không tưởng, thậm chí lên tới trên 100%, cho thấy nhà đầu tư vẫn đang tháo chạy khỏi quỹ trái phiếu. Mức lãi suất khó tin qua giao dịch thứ cấp phần nào phản ánh sự đổ vỡ niềm tin của nhà đầu tư trên thị trường trái phiếu và đẩy chính các quỹ vào nguy cơ bán tháo nhằm đảm bảo thanh khoản cho nhà đầu tư.

Một lần nữa, trạng thái đổ xô đầu tư, đổ xô rút vốn, không phân biệt trái phiếu xấu, trái phiếu tốt, cho thấy chưa tính đến chuyện trách nhiệm của các tổ chức trung gian phân phối trái phiếu theo hướng “dẫn dụ” (nếu có) với những nhà đầu tư nhưng không đạt chuẩn đầu tư chuyên nghiệp, thì ngay cả trách nhiệm của nhà đầu tư đối với tiền vốn tiền lời của mình, dường như cũng đang phụ thuộc/ đi theo xu hướng, không khí chung, theo tâm lý đám đông.

Dĩ nhiên, trong một thị trường đang có nguy cơ đóng băng, mà dưới nền im ắng phát hành mới, nhà đầu tư "không dám" lai vãng mua mới, lại cũng chưa thể xác định rõ ràng liệu có ẩn chứa dung nham từ nợ cũ có thể phun sụp mọi thành quả của các doanh nghiệp trong những năm tháng kinh doanh qua, lẫn của nhà đầu tư với đôi khi là tài sản tích lũy cả đời, thì sự hoảng hốt đổ theo đám đông tìm lối thoát cũng là tất yếu. Ở một bối cảnh, môi trường như vậy, dẫu biết quan hệ trái phiếu doanh nghiệp do doanh nghiệp phát hành theo nguyên tắc tự vay, tự trả, tự chịu trách nhiệm, trái chủ và chủ thể phát hành vì vậy phải tự có phương cách đối thoại, xử lý với nhau, song để có được sự trấn định, dẫn lối chung cho toàn thể, trách nhiệm vẫn cần đến "bàn tay hữu hình" của cơ quan quản lý.