Trong báo cáo mới nhất về ngành ngân hàng, nhóm phân tích của VCBS đưa ra nhận định về những chỉ số chính của ngành trong nửa đầu năm, đồng thời, dự báo triển vọng ở nửa cuối năm 2024.

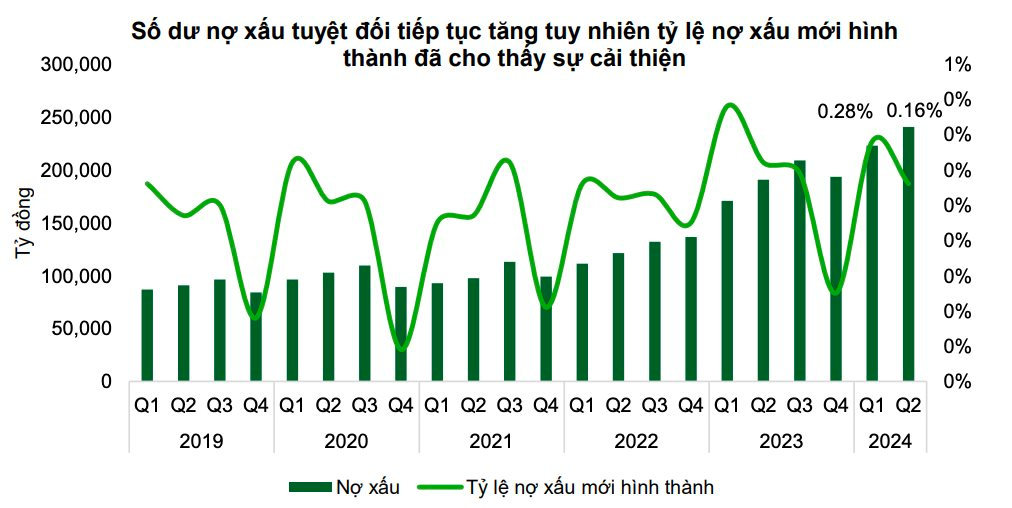

Về nợ xấu, trong quý II, tỷ lệ nợ xấu nội bảng tăng lên 2,22% từ mức 2,17% cuối quý I/2024 tiệm cận về vùng đỉnh nợ xấu trong quý III năm ngoái.

Nguyên nhân khiến “cơn đau đầu” này của giới buôn tiền chưa hạ nhiệt đến từ một số lý do như nền kinh tế và thị trường bất động sản còn gặp nhiều khó khăn; tín dụng được giải ngân trong thời gian ngắn, chủ yếu tăng mạnh ở nhóm kinh doanh bất động sản – vốn tiềm ẩn rủi ro nợ xấu cao.

Một lý do khác dẫn đến tỷ lệ nợ xấu nội bảng tăng trong quý II còn đến từ việc nhóm ngân hàng tư nhân quy mô nhỏ không có nhiều lợi thế trong việc lựa chọn khách hàng. Do đó, tệp khách hàng của nhóm này thường có năng lực tài chính kém, khả năng phục hồi chậm hơn so với những nhóm đối tượng khác.

Dù vậy, trong 6 tháng cuối năm, VCBS vẫn đưa ra đánh giá khả quan về tình hình nợ xấu. Theo VCBS, áp lực nợ xấu trong nửa cuối năm 2024 không quá lớn.

Cơ sở của nhận định này đến từ việc nợ xấu đang hạ nhiệt cùng với đà phục hồi của nền kinh tế nói chung.

Song song đó, nợ xấu phát sinh do ảnh hưởng của bão Yagi sẽ chưa quá lớn ở thời điểm hiện tại, tuy nhiên cần thêm thời gian để đánh giá.

Theo thống kê sơ bộ của Ngân hàng Nhà nước tính đến ngày 20/9, ước tính có khoảng 116.000 tỷ đồng dư nợ tại các tỉnh thành bị ảnh hưởng.

“Chúng tôi cho rằng nợ xấu trên tổng dư nợ bị ảnh hưởng sẽ ở mức thấp và sẽ được phản ánh vào năm sau theo chỉ đạo của Ngân hàng Nhà nước đối với các ngân hàng thương mại về sự linh hoạt trong hoạt động thu nợ, có thể tạm thời khoanh nợ, hoãn/giãn nợ, giảm lãi đối với những khoản vay đã/ sắp đến hạn ”, báo cáo của VCBS nhận định.

Tuy vậy, áp lực nợ xấu cũng có sự phân hóa giữa các nhóm ngân hàng. Cụ thể, nhóm ngân hàng chất lượng tài sản tốt sẽ ghi nhận nợ xấu và nợ tái cơ cấu kiểm soát ở mức vừa phải.

Còn với nhóm ngân hàng có tỷ trọng tín dụng doanh nghiệp bao gồm trái phiếu doanh nghiệp và có tỷ lệ bao phủ nợ xấu thấp sẽ phải đối mặt với rủi ro nợ xấu và áp lực trích lập tăng cao trong năm 2024 – 2025.