Hôm nay (7/4), Tập đoàn Xăng dầu Việt Nam Petrolimex (Petrolimex) tổ chức đấu giá công khai 120 triệu cổ phiếu PGB của Ngân hàng TMCP Xăng dầu Petrolimex (PG Bank) tại Sở Giao dịch Chứng khoán TP. HCM (HoSE).

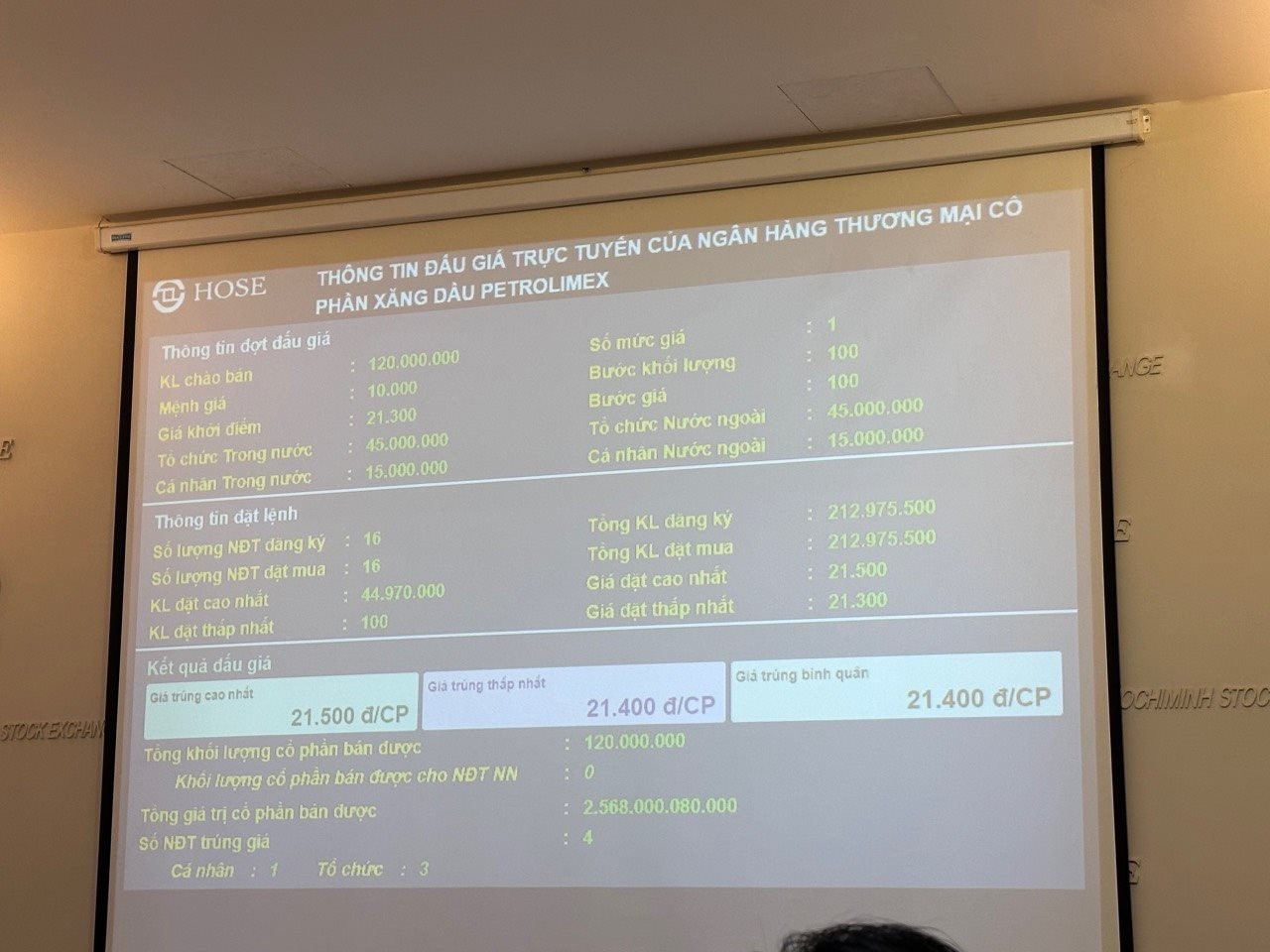

Theo kết quả đấu thầu, 3 tổ chức và 1 cá nhân trong nước đã mua vào toàn bộ 120 triệu cổ phiếu PGB với giá bình quân 21.400 đồng/cp. Mức giá này nhỉnh hơn một chút so với giá khởi điểm 21.300 đồng/cp mà Petrolimex đưa ra nhưng thấp hơn khoảng 13% so với thị giá hiện tại của PGB. Ước tính, Petrolimex có thể thu về 2.568 tỷ đồng từ thương vụ thoái vốn này.

Kết quả đấu thấu cổ phiếu PGB của Petrolimex

Theo kết quả đăng ký được HoSE công bố trước đó, có 16 nhà đầu tư gồm 9 nhà đầu tư cá nhân trong nước và 7 nhà đầu tư tổ chức trong nước đăng ký tham gia đấu giá. Trong đó, nhóm nhà đầu tư cá nhân đăng ký mua 13.501.000 cổ phiếu và nhà đầu tư tổ chức đăng ký mua 199.474.500 cổ phiếu. Tổng số cổ phiếu đăng ký mua là 212.975.500 cp. Như vậy, lượng đăng ký mua bằng 1,77 lần tổng lượng cổ phiếu chào bán.

Trên thị trường, đóng cửa phiên 6/4 cổ phiếu PGB dừng ở mức 24.500 đồng/cp, đánh dấu chuỗi tăng giá 10 phiên liên tiếp với tổng tỷ suất sinh lời hơn 24%. Còn tính từ đầu tháng 3, cổ phiếu PGBank đã tăng tổng cộng 44% và tăng 50% kể từ đầu năm.

Trong phiên giao dịch 7/4, cổ phiếu PGB có lúc tăng 5,8% lên 25.600 đồng/cp với thanh khoản ở mức cao.

Kế hoạch thoái vốn tại PG Bank theo yêu cầu của Nhà nước đã được Petrolimex công bố từ lâu. Tuy nhiên do nhiều nguyên nhân, thương vụ này vẫn chưa thể hoàn tất.

Đến thời điểm hiện tại, chưa có bất kỳ thông tin nào về những cái tên sẽ tham gia phiên đấu giá của Petrolimex. Tuy nhiên, nhóm đối tượng có nhiều khả năng sẽ tham gia đấu giá số cổ phần của Petrolimex là các cổ đông hiện hữu của PG Bank hoặc các tổ chức, cá nhân liên quan đến các cổ đông này.

Được biết, PG Bank là ngân hàng có cơ cấu cổ đông khá cô đặc. Theo thông tin được ngân hàng công bố, tại thời điểm ngày 26/10/2020, ngân hàng ghi nhận gồm 53 cổ đông tổ chức với tỷ lệ sở hữu là 67,37%, riêng Petrolimex hơn 40%. Tỷ lệ này đã cô đặc hơn rất nhiều khi biên bản cuộc họp ĐHCĐ thường niên diễn ra vào ngày 26/4/2022 cho biết chỉ 43 cổ đông tham dự đã đại diện cho 96% cổ phần có quyền biểu quyết.

Đáng chú ý, MSB cũng từng là cổ đông lớn tại PG Bank, sở hữu 9,98% vốn tại đây. Trong năm 2019, lãnh đạo MSB tuyên bố đã bán số cổ phiếu này với giá 13.000 đồng/cp, nhưng đến nay vẫn chưa rõ bên nào đã mua số cổ phiếu trên.

Trong dòng chảy thông tin trên thị trường, MSB mới đây đã công bố tờ trình cổ đông thông qua việc nhận sáp nhập một tổ chức tín dụng tại Việt Nam. Tờ trình cũng cho biết, dự kiến TCTD sáp nhập vào MSB là một ngân hàng thương mại đang hoạt động bình thường ở Việt Nam, với các tiêu chí về tổng giá trị tài sản, vốn chủ sở hữu ở mức trung bình trên thị trường, có chất lượng tín dụng tốt.

Trước đó, thị trường từng đồn đoán về sự gia tăng ảnh hưởng tại PG Bank của một "ông lớn’’ trong lĩnh vực bất động sản có liên quan với MSB. Tin này được cho là có cơ sở khi một số nhân sự của MSB sang làm sếp lớn tại PG Bank.

Cũng liên quan đến quan hệ giữa 2 nhà băng này, trong năm 2021, MSB tham gia đợt phát hành trái phiếu hiếm thấy của PG Bank với vai trò là đơn vị đăng ký, lưu ký lô trái phiếu. PG Bank cho biết một ngân hàng đã 500 tỷ trái phiếu trên nhưng không tiết lộ thông tin chi tiết.

Trở lại với PG Bank, ngân hàng này không thuộc nhóm ngân hàng yếu kém và nợ xấu cũng dưới 3%, tương đối phù hợp với các tiêu chí mà MSB đã công bố. Và điểm đáng chú ý là nhà băng này từng nhiều lần lên kế hoạch sáp nhập với các ngân hàng khác nhưng đều không thành công.