Cơn bão tăng lãi suất sau 1 thập kỷ bình yên

Sau 1 thập kỷ “bình yên” với lãi suất giữ ở mức siêu thấp trong thời gian dài, giờ đây lạm phát cao đang khiến các ngân hàng trung ương phải hành động. Các nhà hoạch định chính sách trở nên bận rộn hơn bao giờ hết. Trong quý I/2021, trung bình lãi suất chính sách của 58 nền kinh tế gồm cả phát triển và mới nổi ở mức 2.6%. Nhưng đến quý IV/2022, con số lên tới 7,1%.

Trong khi đó, tổng nợ của nhóm này chạm mức cao kỷ lục 300.000 tỷ USD, tương đương 345% GDP. Trước dịch, nợ chỉ là 255.000 tỷ USD, tương đương 320% GDP.

Nợ càng nhiều thì càng nhạy cảm với chuyện tăng lãi suất. Để lượng hóa những tác động này, tờ The Economist ước tính khoản lãi suất mà các doanh nghiệp, hộ gia đình và chính phủ của nhóm 58 nền kinh tế này phải trả.

Tổng cộng nhóm này chiếm hơn 90% GDP toàn cầu. Tính theo lãi suất năm 2021, số tiền lãi mà họ phải trả là 10.400 tỷ USD, tương đương 12% tổng GDP. Còn theo lãi suất năm 2022, số tiền lên tới 13.000 tỷ USD, tức 14,5% GDP.

Phép tính được thực hiện dựa trên một số giả định. Trong thế giới thực, lãi suất tăng sẽ không khiến chi phí đi vay tăng lên ngay lập tức trừ trường hợp đó là khoản nợ có lãi suất thả nổi, ví dụ như các khoản vay qua đêm. Phần lớn nợ chính phủ có kỳ hạn 5-10 năm; còn nợ của doanh nghiệp và hộ gia đình thì có kỳ hạn ngắn hơn. Giả định lãi suất tăng sẽ mất 5 năm để tác động đến nợ công và 2 năm để tác động đến nợ của các hộ gia đình và doanh nghiệp.

Để dự đoán điều gì sẽ xảy ra trong vài năm tới, chúng ta cần thêm một số giả định khác. Đối mặt với lãi suất tăng, người đi vay giảm nợ để đảm bảo vẫn có đủ khả năng trả lãi.

Theo 1 nghiên cứu của Ngân hàng thanh toán quốc tế (BIS), lãi suất tăng sẽ làm tăng tỷ trọng của số tiền lãi phải trả trên tổng thu nhập. Tức là giảm nợ không thể triệt tiêu hoàn toàn tác động từ lãi suất tăng. Do đó, chúng ta giả định thu nhập danh nghĩa tăng giống như dự báo của IMF còn tỷ lệ nợ/GDP không đổi. Ngoài ra giả định thâm hụt ngân sách hàng năm chỉ ở mức 5% GDP, thấp hơn thời kỳ trước dịch.

Theo tính toán của Economist, đến năm 2027, số lãi phải trả sẽ tương đương 17% GDP. Nếu như các NHTW tiếp tục tăng lãi suất thêm 1% giống như dự đoán của thị trường, con số sẽ lên tới 20% GDP.

Đó là một số tiền khổng lồ nhưng không phải là chưa từng có tiền lệ. Chi phí lãi vay của Mỹ từng vượt mốc 20% GDP trong khủng hoảng tài chính toàn cầu 2007-09, thời kỳ kinh tế bùng nổ trong những năm cuối của thập niên 90 và thời kỳ lạm phát tăng vọt trong những năm 1980.

Lạm phát sẽ khiến gánh nặng nợ nhẹ đi đôi chút bằng cách làm tăng doanh thu thuế danh nghĩa, thu nhập danh nghĩa của các hộ gia đình và lợi nhuận của doanh nghiệp. Tỷ trọng nợ/GDP cũng giảm xuống. Tuy nhiên, điều này không đáng kể so với tác động từ lãi suất tăng. Ví dụ, ở Mỹ, lãi suất thực (đo bằng lợi suất trái phiếu chính phủ bảo vệ nhà đầu tư trước lạm phát, kỳ hạn 5 năm) hiện ở mức 1,5%, tăng mạnh so với mức 0,35% của năm 2019.

Nước nào nặng nợ nhất thế giới?

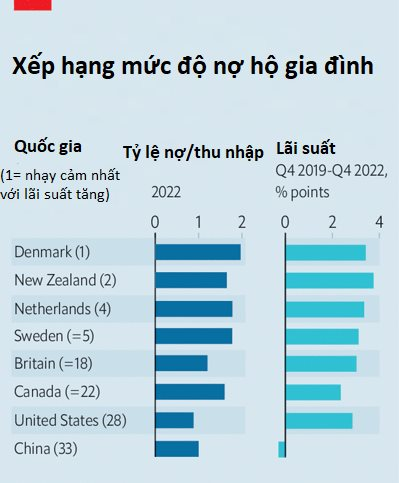

Vậy thì ai sẽ chịu đựng gánh nặng nợ này? The Economist xếp hạng các hộ gia đình, doanh nghiệp và chính phủ ở 58 nền kinh tế theo 2 chỉ tiêu: tỷ lệ nợ/thu nhập và mức tăng lãi suất trong 3 năm qua.

Theo đó, các hộ gia đình ở Hà Lan, New Zealand và Thụy Điển thuộc nhóm nhạy cảm hơn với lãi suất tăng. Cả 3 nước này có nợ hộ gia đình cao gần gấp đôi so với thu nhập khả dụng, trong khi lãi suất thực đã tăng thêm hơn 3 điểm phần trăm kể từ cuối năm 2019.

Những nước có ít thời gian hơn để chuẩn bị đối phó với lãi suất tăng sẽ gặp nhiều khó khăn hơn so với những nước nặng nợ hơn. Ví dụ, các khoản vay thế chấp ở Hà Lan thường có lãi suất cố định trong thời gian dài hơn, giúp các hộ gia đình ở đây được bảo vệ trước lãi suất tăng. Ngược lại, vay thế chấp có lãi suất thả nổi chiếm tới 2/3 các khoản vay ở Thụy Điển, đồng nghĩa rắc rối sẽ xuất hiện nhanh hơn.

Tại các nền kinh tế mới nổi, mặc dù tỷ lệ nợ/thu nhập ở mức thấp hơn, điều này lại phản ánh không đúng thực tế. Mức nợ thấp là do các hộ gia đình khó tiếp cận với các kênh vay tiền chính thống, do đó họ phải tìm đến hệ thống “ngân hàng trong bóng tối”.

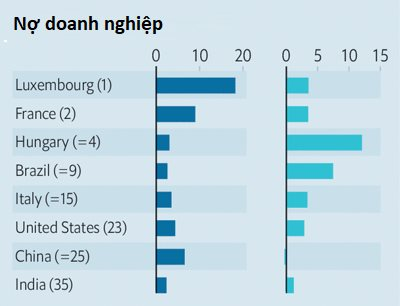

Đối với các doanh nghiệp, nhu cầu của người tiêu dùng tăng lên giúp tăng lợi nhuận. Tại 33 trong số 39 quốc gia mà Economist có dữ liệu thống kê về nợ doanh nghiệp, tỷ lệ nợ/tổng lợi nhuận hoạt động đã giảm trong năm vừa qua. Tuy nhiên tại nhiều nước tình hình tài chính của các doanh nghiệp khỏe mạnh một cách đáng kinh ngạc. Bất chấp vụ bán khống nhằm vào tập đoàn sừng sỏ Adani Group, Ấn Độ vẫn có điểm số khá tốt nhờ tỷ lệ nợ/thu nhập khá thấp (2,4 lần) và lãi suất chỉ tăng nhẹ.

Nhưng nhìn chung thì gánh nặng nợ lớn và chính sách tiền tệ bị thắt chặt vẫn đang ảnh hưởng nặng nề đến nhiều công ty. Theo thống kê của S&P Global, tỷ lệ vỡ nợ trái phiếu doanh nghiệp ở châu Âu đã tăng từ mức dưới 1% ở thời điểm đầu năm 2022 lên hơn 2% vào cuối năm 2022.

Trong đó các doanh nghiệp Pháp có mức nợ đặc biệt cao. Tỷ lệ nợ/tổng lợi nhuận hoạt động là gần 9 lần, cao hơn tất cả các quốc gia ngoại trừ Luxembourg. Bị cô lập khỏi thị trường vốn quốc tế, lãi suất ngắn hạn ở Nga đã tăng vọt. Hungary, nơi NHTW buộc phải tăng mạnh lãi suất để bảo vệ đồng nội tệ, cũng có tỷ lệ nợ/GDP khá cao.

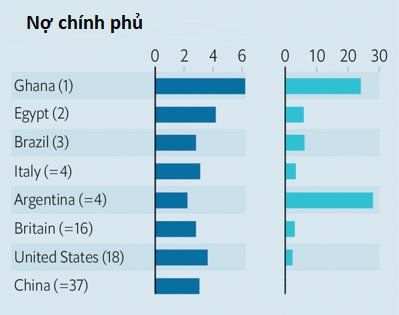

Loại nợ cuối cùng và cũng quan trọng nhất chính là nợ chính phủ. Theo chuyên gia Daleep Singh của quỹ PGIM, có 1 biến số rất quan trọng cần theo dõi là phần bù rủi ro (phần lãi suất tăng thêm mà thị trường yêu cầu để nắm giữ trái phiếu chính phủ của 1 quốc gia thay vì giữ trái phiếu kho bạc Mỹ).

Hầu hết các nước phát triển đều kiểm soát tốt chỉ số này, nhưng Italy đang chứng kiến lợi suất trái phiếu tăng mạnh hơn so với bất kỳ quốc gia nào khác ở châu Âu. Trong bối cảnh NHTW châu Âu thắt chặt chính sách tiền tệ, nước này đã ngừng mua trái phiếu chính phủ và sẽ bắt đầu thu hẹp bảng cân đối kế toán vào tháng 3 tới. Tuy nhiên điều này có thể dẫn đến tình trạng khan hiếm tín dụng.

Khác với xưa kia, các nền kinh tế mới nổi đã giảm các khoản vay bằng USD, tăng vay bằng nội tệ. Tuy nhiên, vẫn có nhiều nước cần trợ giúp vì vay bên ngoài quá nhiều. Mới đây Argentina vừa đạt được thỏa thuận nhận gói cứu trợ của IMF, tất nhiên đi kèm với đó là các biện pháp thắt lưng buộc bụng không mấy dễ chịu. Ai Cập đang cố gắng không rơi vào tình trạng tương tự.

Trong bảng xếp hạng của Economist, Trung Quốc là một trường hợp đặc biệt. Bất chấp mức độ nợ cao, Trung Quốc vẫn được xếp hạng cao vì giữ được lãi suất ổn định. Ngoài ra Trung Quốc hiện là chủ nợ lớn nhất của nhiều nền kinh tế kém phát triển. Những khoản vay này cũng là 1 quả bong bóng mà thế giới cần phải “xì hơi” một cách thận trọng.

Tham khảo The Economist