Minh hoạ: Millie Von Platen

Suốt 18 tháng qua, Chủ tịch Cục Dự trữ Liên bang Mỹ (FED) Jerome Powell đã cố gắng để phá vỡ thói quen vay và chi tiêu của người Mỹ. Điều này rất quan trọng trong cuộc chiến chống lạm phát của ông.

Tuy nhiên, các lãnh đạo cấp cao của doanh nghiệp trên khắp nước Mỹ lại không tiếp nhận thông điệp này.

Họ tỏ ra không muốn trả khoản nợ đang ngày càng tăng sau 11 lần nâng lãi suất. Nhiều CEO và CFO khác còn vay thêm tiền mặt trên thị trường trái phiếu để nâng cấp hoạt động, mở rộng kinh doanh và huy động vốn thông qua mua lại cổ phiếu.

Theo dữ liệu do Bloomberg Intelligence tổng hợp, kể từ lần tăng lãi suất đầu tiên vào đầu năm 2022, các công ty được xếp hạng tín dụng ở mức đầu tư (investment-grade) như Pfizer và Meta Platforms đã nợ ròng thêm hơn 500 tỷ USD. Ngay cả những công ty có sức khoẻ tài chính yếu hơn cũng tăng cường đi vay trở lại trong năm 2023, sau khi thu hẹp quy mô vào năm ngoái.

Giáo sư tài chính danh dự Edward Altman tại Trường Kinh doanh Stern của Đại học New York cho biết, hành động này phản ánh mô hình vay và chi tiêu đã ăn sâu vào doanh nghiệp Mỹ,sau giai đoạn FED giữ lãi suất gần bằng 0 suốt khoảng hai thập kỷ.

Nhiều giám đốc bắt đầu sự nghiệp quản lý bảng cân đối kế toán doanh nghiệp từ giai đoạn tiền dễ này. Điều đó khiến việc xoá bỏ lối mòn tư duy càng trở nên khó khăn hơn.

Chủ tịch Cục Dự trữ Liên bang Mỹ (FED) Jerome Powell. Ảnh: Sarah Silbiger/Bloomberg

Vì vậy, trong khi Phố Wall xì xào bàn tán rằng chiến dịch tăng lãi suất của FED về cơ bản đã kết thúc, thì sự bùng nổ nợ doanh nghiệp báo hiệu chủ tịch Powell có thể phải tiếp tục đẩy lãi suất lên cao hơn để chấm dứt cơn sốt và kiềm chế hành vi vay nợ. Hoặc ít nhất, FED sẽ duy trì lãi suất cao trong thời gian dài hơn.

Trong hai tuần qua, lợi suất trái phiếu kho bạc Mỹ kỳ hạn 10 năm tăng đột biến, làm dịu đi những nỗ lực mua bán nợ hiện tại. Đây là dấu hiệu cho thấy các nhà đầu tư hiện đã nhận thức được thực tế.

Rủi ro ở đây là ông Powell có thể đi quá xa và đẩy nền kinh tế rơi vào suy thoái. Các công ty đang gánh nợ sẽ là đối tượng cảm nhận rõ ràng nhất.

Theo dữ liệu của BI, các chỉ số về sức khoẻ tài chính của các công ty có xếp hạng mức đầu tư đã bắt đầu xấu đi. Dữ liệu cho thấy kể từ khi họ tăng vay từ cuối tháng 3/2022 đến giữa năm 2023, thước đo về khả năng thanh toán của họ đã giảm xuống.

Và đối với những doanh nghiệp có xếp hạng tín dụng thấp hơn, sự căng thẳng thậm chí còn tăng nhanh hơn. Vỡ nợ đã xuất hiện ở một vài góc của thị trường như bất động sản và bán lẻ. Theo dữ liệu do Bloomberg tổng hợp, những cái tên như Bed Bath & Beyond và Party City nằm trong số hơn 150 công ty có khoản nợ ít nhất 50 triệu USD và đã nộp đơn xin phá sản trong năm nay.

Mặc dù có những trường hợp cực hiếm, nhưng những biến động có thể xảy ra ở cả các công ty được xếp hạng đầu tư. Điển hình như Ngân hàng Thung lũng Silicon (SVB) phá sản hồi tháng 3 sau khi lãi suất tăng cao.

Giám đốc điều hành chiến lược tín dụng tại TD Securities cho biết do tính chất cực đoan của làn sóng vay mượn trong thập kỷ qua, những góc vốn an toàn trên thị trường cũng có thể xuất hiện khủng hoảng.

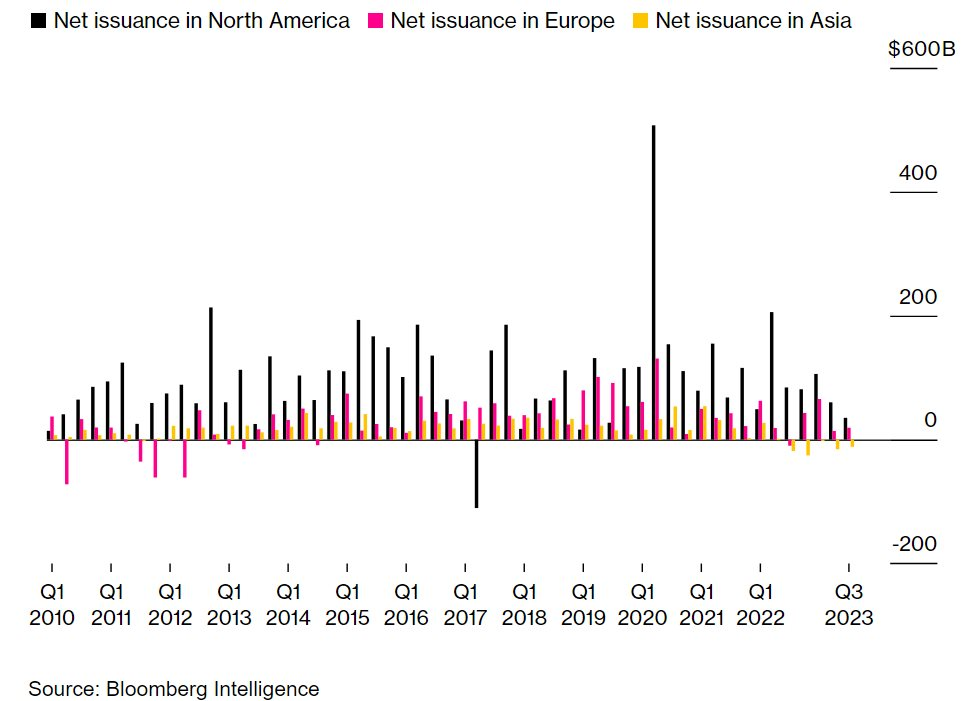

Tình trạng vay mượn quá mức lần lớn tập trung ở Bắc Mỹ. Dữ liệu của BI cho thấy trong cùng khoảng thời gian, các doanh nghiệp ở châu Âu chỉ vay thêm 150 tỷ USD, nhỏ hơn nhiều so với con số nửa nghìn tỷ đô. Trong khi tại châu Á, các khoản vay giảm khoảng 70 tỷ USD.

Rõ ràng, FED đã đạt được một số thành công trong việc hạn chế chi tiêu của người Mỹ trong một vài lĩnh vực. Nhưng nhìn chung, nhu cầu vay nợ vẫn cao. Ngay cả khi lợi suất trái phiếu dài hạn (thứ khiến doanh số bán nợ chậm lại) tăng đột biến, tháng 9 vẫn là một tháng vay mượn bận rộn nhất năm. Các công ty đã huy động được tổng cộng 124 tỷ USD trên thị trường trái phiếu.

Các doanh nghiệp ở Bắc Mỹ đã vay ròng 570 tỷ USD trong vòng 18 tháng. (Đơn vị: tỷ USD)

Tất nhiên, lãi suất cao trong thời gian dài hơn không ảnh hưởng đến những gã khổng lồ đủ khả năng chi tiêu. Nhưng điều đáng chú ý là các doanh nghiệp được coi là kém ổn định hơn về mặt tài chính lại tiếp tục đi vay nợ. Lãi suất bình quân hàng năm để vay 1 tỷ USD trên thị trường trái phiếu cấp cao của Mỹ đã tăng từ 17,4 triệu USD vào cuối năm 2020 lên đến 62,7 triệu USD năm 2023.

Theo dữ liệu của BI, hàng chục công ty ở Bắc Mỹ đã tăng tổng nợ, trong khi tiếp tục mua lại cổ phiếu trên thị trường mở. Đây là tín hiệu cho thấy họ dồi dào tiền mặt và tự tin vào triển vọng.

Gần đây, chủ tịch FED Powell thừa nhận những thách thức của việc sử dụng lãi suất để thay đổi hành vi tiêu dùng và đầu tư. “Điều đó chỉ xảy ra nếu mọi người hiểu được những gì chúng tôi nói và ý nghĩa của điều đó đối với tài chính của họ”, ông nói.

Nói cách khác, FED cần mọi người lắng nghe và chú ý tới thông điệp của họ.

Tham khảo Bloomberg