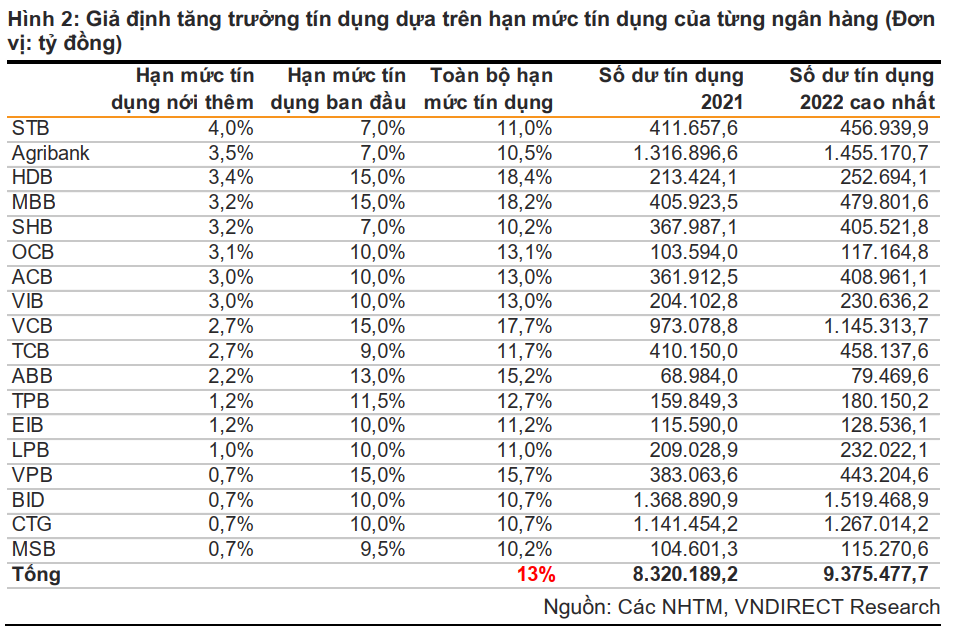

18 ngân hàng được nới room tín dụng

Trong đợt cấp tín dụng này, NHNN đã ưu tiên các NHTM có cơ cấu tín dụng lành mạnh (tỷ trọng cho vay các phân khúc rủi ro như bất động sản và trái phiếu doanh nghiệp thấp và/hoặc tỷ trọng cho vay bán lẻ cao), tham gia cơ cấu lại các tổ chức tài chính yếu kém, chất lượng tài sản lành mạnh và tỷ lệ an toàn vốn (CAR) cao - đơn cử như MB, HDBank, VIB, Agribank... Đáng chú ý, Sacombank được hạn mức cao nhất là 4%, cao hơn kỳ vọng của thị trường.

18 ngân hàng thương mại được cấp thêm hạn mức tăng trưởng tín dụng chiếm khoảng 80% tín dụng hệ thống. Theo ước tính của VNDirect, với hạn mức tín dụng mới, tổng tăng trưởng tín dụng sẽ đạt khoảng 13% vào cuối năm – tiệm cận với mục tiêu 14% của NHNN. Vì vậy, với mục tiêu hàng đầu là kiểm soát lạm phát và ổn định vĩ mô hiện nay, VNDirect cho rằng cơ hội để có thêm một đợt tăng hạn mức tín dụng nữa từ giờ cho đến hết năm là khá hạn chế.

Kiểm soát lạm phát và ổn định kinh tế vĩ mô là ưu tiên hàng đầu

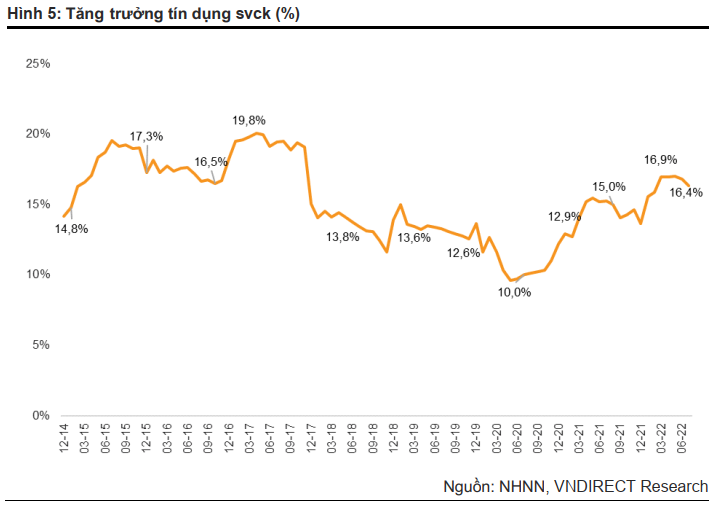

Tín dụng hệ thống đã tăng 9,91% so với đầu năm tính đến hết ngày 26/08/2022, cao hơn mức tăng trưởng trong cùng kỳ năm ngoái (+7,45% so với đầu năm). Tuy nhiên, tín dụng chỉ tăng thêm 0,47% từ cuối tháng 6 đến cuối tháng 8 (6T22 tăng 9,44% so với đầu năm). Có thể thấy rằng tăng trưởng tín dụng đã và đang chậm lại một cách rõ rệt khi kiểm soát lạm phát và ổn định kinh tế vĩ mô vẫn đang là ưu tiên hàng đầu của Chính phủ trong thời gian còn lại của năm 2022.

Thống đốc NHNN Việt Nam cho biết NHNN sẽ tiếp tục duy trì mục tiêu tăng trưởng tín dụng là 14% cho năm 2022 như kế hoạch từ đầu năm, tuy rằng trước đó đã có một số ý kiến đề xuất nâng mục tiêu tăng trưởng tín dụng hệ thống lên 15-16%.

Điều này cho thấy sự thận trọng của NHNN trước những biến động và rủi ro có thể xảy ra, khi mà Fed chắc chắn sẽ tiếp tục tăng lãi suất vào cuối năm nay, cùng với việc đồng đô la Mỹ tăng giá mạnh gây áp lực lên tỷ giá hối đoái của Việt Nam và áp lực lạm phát. Bên cạnh đó, NHNN muốn ngăn chặn cuộc chạy đua tăng lãi suất tiền gửi giữa các NHTM khi nhu cầu tín dụng trong nước đang rất mạnh mẽ hiện nay.

Các ngân hàng thương mại hướng tới mục tiêu cân bằng rủi ro danh mục tín dụng

Kể từ tháng 4/2022, các cơ quan chức năng đã chỉ đạo thắt chặt giám sát việc phát hành trái phiếu doanh nghiệp... Theo VNDirect, sẽ cần thời gian để thị trường trái phiếu doanh nghiệp trở nên ổn định. Do đó, thị trường trái phiếu doanh nghiệp sẽ còn tăng trưởng chậm cho đến ít nhất là sang năm sau; và điều này sẽ ảnh hưởng tiêu cực đến tăng trưởng tín dụng và NIM nửa cuối năm nay của các ngân hàng, đặc biệt là các ngân hàng có tỷ trọng trái phiếu doanh nghiệp trong danh mục tín dụng lớn.

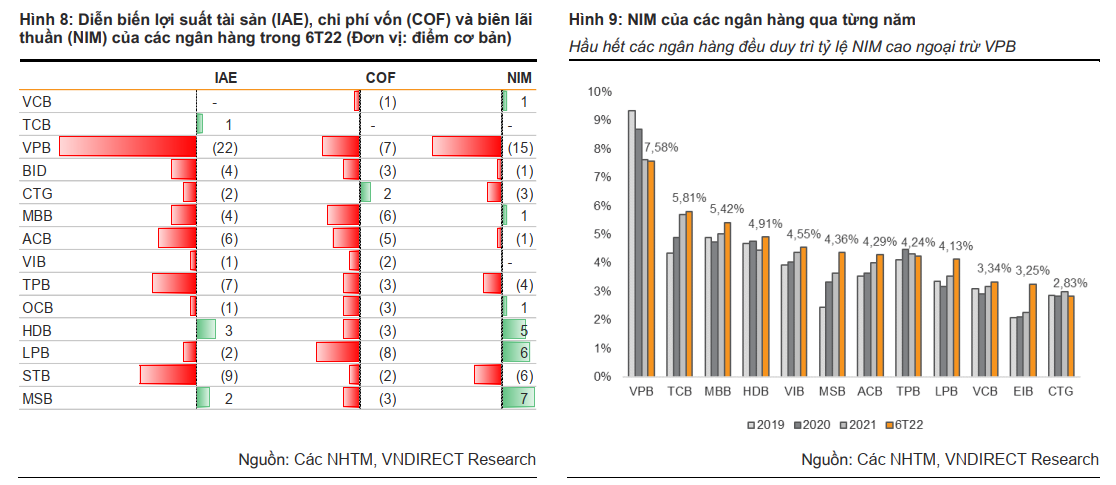

Để vượt qua khó khăn nói trên, hầu hết các ngân hàng đã đẩy mạnh hoạt động cho vay bán lẻ kể từ quý 2/22 để cân bằng rủi ro chất lượng tín dụng/tài sản và tối ưu NIM; điển hình như Techcombank, MB, HDBank, TPBank, VIB...

Cho vay bán lẻ mang lại lợi suất hơn so với các phân khúc khác. Vì vậy, hầu hết các ngân hàng đã phần nào bù đắp được những ảnh hưởng tiêu cực từ trái phiếu doanh nghiệp và duy trì lợi suất tài sản không giảm mạnh trong 6T22 (ngoại trừ VPBank do FE Credit phục hồi yếu hơn dự kiến). Cùng với chi phí vốn thấp, nhìn chung NIM của các ngân hàng vẫn được duy trì trong 6T22.

VNDirect cho biết, có một số ngoại lệ ghi nhận cải thiện NIM như HDBank (lợi suất tài sản tăng mạnh nhờ mở rộng cho vay bán lẻ tốt và mảng tài chính tiêu dùng phục hồi), LienVietPostBank (chi phí vốn tối ưu nhờ tăng tỷ trọng chứng chỉ tiền gửi & giấy tờ có giá trong cơ cấu huy động vốn), MSB (nắm giữ tỷ trọng lớn trái phiếu chính phủ khi lợi suất TPCP ghi nhận tăng mạnh trong 6T22).

Trước bối cảnh tín dụng hạn chế và rủi ro NIM thu hẹp khi chi phí vốn của các ngân hàng sẽ không còn duy trì ở mức thấp trong thời gian tới (do hệ quả của việc lãi suất tiền gửi tăng), VNDirect cho rằng các ngân hàng sẽ tiếp tục tập trung vào các lĩnh vực cho vay phù hợp để tối ưu lợi suất tài sản. NHNN đã có sự ưu ái hơn đối với các NHTM có tỷ trọng cho vay bán lẻ cao trong danh mục tín dụng để cấp thêm hạn mức tín dụng trong đợt vừa qua. Vì vậy, cho vay bán lẻ sẽ được ưu tiên và đây sẽ là lợi thế lớn đối với các ngân hàng tập trung vào phân khúc này để vượt qua rủi ro NIM thu hẹp nói trên. Bên cạnh đó, các ngân hàng với tỷ lệ CASA cao và thanh khoản dồi dào với hệ số LDR thấp sẽ tối ưu hóa được chi phí vốn và NIM của mình.

Tuy thận trọng với triển vọng ngắn hạn do những lo ngại về chi phí vốn tăng và tăng trưởng tín dụng hạn chế, nhưng về dài hạn, VNDirect cho rằng các ngân hàng vẫn có thể tăng trưởng lợi nhuận mạnh mẽ ở mức 31%/15% trong giai đoạn 2022-23, nhờ được hỗ trợ bởi chất lượng tài sản vững chắc, thu nhập từ phí cải thiện và tỷ lệ chi phí tín dụng giảm mạnh.

Hà My