LTS: TS. Cấn Văn Lực và Nhóm tác giả Viện Đào tạo và Nghiên cứu BIDV vừa công bố báo cáo về thị trường chứng khoán Việt Nam với tiêu đề "Thị trường chứng khoán Việt Nam sụt giảm mạnh: Nguyên nhân, triển vọng và giải pháp". Chúng tôi xin đăng tải nguyên văn báo cáo để quý độc giả tiện theo dõi.

---------------

Thời gian gần đây thị trường chứng khoán (TTCK) Việt Nam đang có xu hướng sụt giảm rất mạnh. Dù chịu ảnh hưởng từ xu hướng giảm chung của thị trường chứng khoán thế giới, nhưng điểm đáng chú ý là những diễn biến tiêu cực của thị trường diễn ra trong bối cảnh kinh tế vĩ mô trong nước tương đối tốt và ổn định so với thế giới, sản xuất kinh doanh của doanh nghiệp cũng tương đối khả quan. Điều này khiến người dân cũng như các nhà đầu tư có phần hoang mang, lo lắng, đồng thời đặt câu hỏi về nguyên nhân thị trường sụt giảm mạnh trong bối cảnh kinh tế trong nước tích cực như vậy. Thực tế cho thấy, do tính liên thông cao giữa các thị trường chứng khoán – bất động sản – ngân hàng, tâm lý bất ổn của một số nhà đầu tư có thể dẫn đến những phản ứng thái quá, từ đó gây ra những hệ lụy tiêu cực cho nền kinh tế cũng như thị trường tài chính và bản thân nhà đầu tư. Bài viết làm rõ sự sụt giảm mạnh của thị trường chứng khoán Việt Nam thời gian qua; nhận diện rủi ro, thách thức và đề ra một số giải pháp phát triển và lành mạnh hóa thị trường trong thời gian tới.

Diễn biến thị trường chứng khoán Việt Nam từ đầu năm 2020 đến nay

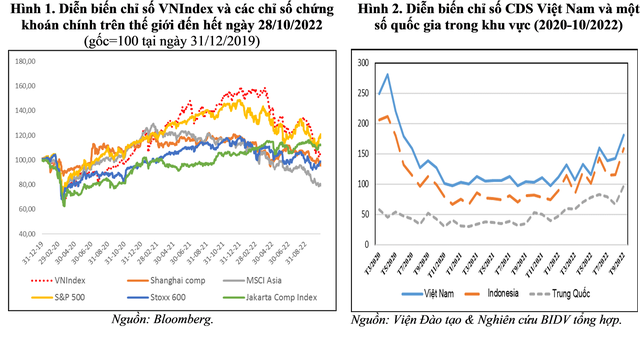

Để có góc nhìn toàn cảnh về xu hướng thị trường chứng khoán (TTCK) Việt Nam trong tương quan với TTCK quốc tế, nhóm nghiên cứu chọn mốc so sánh bắt đầu từ tháng 3/2020 đến nay. Đây là giai đoạn dịch Covid-19 đã lan rộng ra toàn cầu, gây ra sự sụt giảm của hầu như các chỉ số chứng khoán trên thế giới, trong đó có Việt Nam. Tại thời điểm này, tác động của đại dịch đã phản ánh đầy đủ vào giá cổ phiếu trên các thị trường, đồng thời xu hướng tăng giá cổ phiếu cũng bắt đầu hình thành. Qua quan sát diễn biến chỉ số chứng khoán sàn TP. HCM (VNIndex) cùng những chỉ số chính của TTCK thế giới, nhóm nghiên cứu rút ra ba nhận định chính sau:

Thứ nhất, trong giai đoạn từ khoảng giữa tháng 3/2020 đến hết tháng 10/2022, TTCK toàn cầu (trong đó có Việt Nam) đều trải qua hai xu hướng chính, đó là xu hướng tăng giá kéo dài (từ khoảng giữa tháng 3/2020 đến cuối tháng 12/2021), sau đó là xu hướng điều chỉnh giảm (từ đầu năm 2022 đến nay).

Thứ hai, diễn biến chỉ số chứng khoán Việt Nam bám khá sát các chỉ số chứng khoán chính trên thế giới về thời điểm bắt đầu, kết thúc xu hướng tăng và bắt đầu xu hướng giảm (thường chỉ chậm hơn thị trường quốc tế khoảng 1-2 tuần).

Thứ ba, mặc dù bám khá sát diễn biến thị trường quốc tế theo hướng mức độ rủi ro tăng lên (Hình 2); nhưng mức độ tăng và giảm giá của VNIndex mạnh hơn so với đa số các chỉ số chứng khoán quốc tế chính. Cụ thể, từ tháng 3/2020 đến cuối tháng 12/2021, VNIndex tăng từ khoảng 662 điểm lên khoảng 1500 điểm (tăng 2,3 lần), cao hơn tương đối so với mức tăng của chỉ số chứng khoán Mỹ (đại diện bởi S&P500) trong cùng giai đoạn (2,04 lần), Châu Âu (Euro Stoxx600 - 1,7 lần), Châu Á (MSCI Asia - 1,6 lần). Tương tự, từ đầu năm nay đến hết tháng 10/2022, VNIndex cũng giảm từ mức khoảng 1500 điểm xuống 1027.36 điểm (-32%), cao hơn nhiều so với mức giảm của chứng khoán Mỹ (S&P 500, giảm -20%), Châu Âu (Euro Stoxx600, -14%), Châu Á (MSCI Asia, -29%). Điều này cho thấy mức độ rủi ro của TTCK Việt Nam là cao hơn so với các TTCK quốc tế chính. Mức độ rủi ro cao của TTCK Việt Nam cũng được phản ánh qua chỉ số hợp đồng hoán đổi rủi ro tín dụng (CDS) của Việt Nam (Hình 2).

Thứ tư, sự sụt giảm của TTCK trong nước có vẻ trái ngược với diễn biến kinh tế vĩ mô của Việt Nam năm 2022, khi tăng trưởng GDP đạt mức cao (khoảng 8% - Theo dự báo của Viện Đào tạo và Nghiên cứu BIDV, tăng trưởng GDP cả năm 2022 của Việt Nam có thể đạt 7,9–8,1% (kịch bản cơ sở) và tăng trưởng năm 2023 có thể đạt mức 6–6,5%), lạm phát kiểm soát ở mức thấp (CPI bình quân tăng khoảng 3,3%) so với thế giới (8,8% - Chỉ số giá tiêu dùng (CPI) của Việt Nam bình quân 10 tháng đầu năm chỉ tăng 2,89% so với cùng kỳ năm trước và cả năm 2022 dự báo khoảng 3,3-3,5%. Trong khi đó, theo dự báo của IMF, lạm phát tiêu dùng (CPI) thế giới sẽ đạt đỉnh vào cuối năm 2022, bình quân 8,8% năm 2022 xuống còn 6,5% trong năm 2023), tình hình sản xuất - kinh doanh, khả năng sinh lời của doanh nghiệp niêm yết cũng tương đối khả quan (số liệu từ báo cáo tài chính cho thấy lợi nhuận trước thuế của 200 doanh nghiệp lớn nhất trên TTCK Việt Nam trong 9 tháng đầu năm 2022 tăng 22% so với cùng kỳ). Điều này khiến tâm lý một số nhà đầu tư trở nên hoang mang, lo lắng, đồng thời đặt câu hỏi về nguyên nhân thị trường sụt giảm mạnh trong bối cảnh kinh tế khá tích cực như vậy.

Nguyên nhân TTCK Việt Nam sụt giảm mạnh

Theo nhóm nghiên cứu, TTCK Việt Nam sụt giảm mạnh trong năm 2022 là vì một số lý do chính như: (i) xu hướng chung về điều chỉnh giảm sau giai đoạn tăng nóng; (ii) rủi ro, thách thức với kinh tế toàn cầu cũng như Việt Nam gia tăng; (iii) dòng tiền vào TTCK sụt giảm; (iv) áp lực giải chấp lớn; (v) tâm lý, niềm tin của nhà đầu tư bị ảnh hưởng trong bối cảnh rủi ro gia tăng và nhất là sau những sai phạm trên thị trường bị khởi tố vừa qua; (vi) yếu tố tâm lý đám đông ảnh hưởng tới hành vi của nhà đầu tư, đặc biệt là nhà đầu tư cá nhân.

Thứ nhất, thị trường đang bước vào giai đoạn điều chỉnh giảm mạnh sau hơn hai năm tăng khá nóng. Như đã phân tích, TTCK thế giới và Việt Nam đã trải qua giai đoạn tăng trưởng khá nóng trong 2 năm qua (từ quý 2/2020 đến hết quý 1/2022), thậm chí có thời điểm nhiều chỉ số chứng khoán lên mức cao nhất trong vòng 20-30 năm, chỉ số VNIndex cũng tạo lập mức đỉnh mới, cao nhất trong lịch sử (1528 điểm vào ngày 6/1/2022). Đà tăng trưởng này là kém bền vững khi chủ yếu dựa vào những yếu tố như dòng tiền rẻ từ các chính sách hỗ trợ trong đại dịch Covid-19, hiện tượng dùng đòn bẩy tài chính cao trong bối cảnh lãi suất thấp, tâm lý hưng phấn (có thời điểm trở nên "quá mức") của nhiều nhà đầu tư, một số lĩnh vực như CNTT, thương mại điện tử, dược phẩm, bất động sản (BĐS)…được hưởng lợi nhiều từ bối cảnh dịch bệnh. Ngoài ra, đối với Việt Nam, còn có những đặc điểm khác như mức độ rủi ro cao hơn do tâm lý đám đông, chất lượng nhà đầu tư còn thấp….như nêu dưới đây.

Do đó, khi bối cảnh kinh tế toàn cầu và trong nước thay đổi (lạm phát tăng cùng rủi ro suy thoái kinh tế toàn cầu), thị trường tài chính – tiền tệ toàn cầu có xu hướng thắt chặt, lãi suất và tỷ giá tăng, nhà đầu tư điều chỉnh lại đánh giá, kỳ vọng của mình, việc TTCK toàn cầu (trong đó có Việt Nam) điều chỉnh mạnh là tất yếu, nhất là từ tháng 4/2022 đến nay (Hình 1).

Thứ hai, rủi ro, thách thức gia tăng đối với kinh tế toàn cầu và Việt Nam. Theo đánh giá trong báo cáo gần đây của TS. Cấn Văn Lực và Nhóm tác giả Viện Đào tạo và Nghiên cứu BIDV, khả năng suy thoái nhẹ kinh tế toàn cầu năm 2023 ở mức trên 50% (từ 55-60%), trong đó có những đối tác lớn của Việt Nam (như với Mỹ, khả năng suy thoái 60-70%, EU 50-60%...), khiến thị trường xuất khẩu, đầu tư đang bị thu hẹp, trong bối cảnh CPI toàn cầu năm tới còn ở mức cao (tăng khoảng 6,5%, dù giảm từ mức 8,8% năm 2022), trước khi trở lại quỹ đạo 4% năm 2024 và khoảng 2,5-3% sau đó.

Đối với nền kinh tế Việt Nam, như TS. Cấn Văn Lực và Nhóm tác giả Viện Đào tạo và Nghiên cứu BIDV đã nêu trong một báo cáo đã công bố gần đây, nền kinh tế Việt Nam đối mặt với 5 rủi ro, thách thức chính đến cuối năm 2022 và năm 2023; đó là: (i) từ bên ngoài, NHTW các nước tiếp tục tăng lãi suất nhằm kiểm soát lạm phát, khiến mặt bằng lãi suất còn tăng, rủi ro tỷ giá, nghĩa vụ nợ tiếp tục tăng, áp lực thanh khoản lớn hơn; xung đột Nga – Ukraine còn ảnh hưởng tới chuỗi cung ứng và giá nguyên vật liệu, năng lượng, lương thực – thực phẩm; Trung Quốc tăng trưởng thấp do mở cửa thận trọng và tập trung cơ cấu lại,…; khả năng suy thoái nhẹ kinh tế toàn cầu năm 2023 là hiện hữu, thu hẹp thị trường xuất khẩu, đầu tư và du lịch quốc tế; ở trong nước, (ii) áp lực lạm phát, lãi suất, tỷ giá tăng còn lớn trong bối cảnh dư địa chính sách tiền tệ bị thu hẹp, doanh nghiệp khó khăn về dòng tiền, nghĩa vụ trả nợ, thị trường đầu ra; (iii) giải ngân đầu tư công và các chương trình mục tiêu quốc gia, Chương trình phục hồi dù được thúc đẩy song còn chậm; (iv) nợ xấu tiềm ẩn tăng vẫn là thách thức trong bối cảnh triển vọng tăng trưởng kinh tế chậm lại, nhiều bộ phận doanh nghiệp còn khó khăn; (v) thị trường chứng khoán, bất động sản…đang điều chỉnh giảm và lành mạnh hóa. Theo đó, dự báo tăng trưởng GDP Việt Nam năm 2023 sẽ chậm lại, khoảng 6-6,5% trong khi lạm phát còn xu hướng tăng (CPI tăng khoảng 4-4,5%).

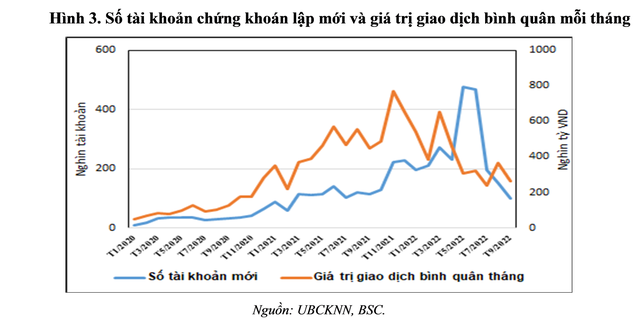

Thứ ba, dòng tiền vào TTCK Việt Nam sụt giảm mạnh so với 2 năm trước. Hiện tượng này là do hầu hết những dòng tiền chính đổ vào TTCK Việt Nam thời gian qua đều giảm. Cụ thể, nhà đầu tư nước ngoài không còn được tiếp cận nguồn vốn giá rẻ dễ dàng như trước do các gói hỗ trợ đã chấm dứt, lãi suất tăng, thanh khoản thị trường tài chính toàn cầu eo hẹp hơn và hệ thống ngân hàng toàn cầu cũng thắt chặt điều kiện cho vay do e ngại rủi ro suy thoái, rủi ro tài chính toàn cầu tăng lên.

Ở trong nước, khối ngoại trong xu hướng bán ròng với số lượng lần lượt là 3.500 tỷ VND trong tháng 9 và 1.300 tỷ VND trong tháng 10/2022. Tính chung 10 tháng năm 2022, khối ngoại đã bán ròng hơn 1.000 tỷ VND (dù mức này còn thấp hơn nhiều so với các nước trong khu vực). Bên cạnh đó, dòng tiền của nhà đầu tư trong nước cũng bị hạn chế trong bối cảnh doanh nghiệp gặp khó khăn hơn trong tiếp cận nguồn vốn tín dụng do năng lực tài chính suy giảm, hạn mức tăng trưởng tín dụng kiểm soát chặt chẽ; phát hành trái phiếu doanh nghiệp (TPDN) khó khăn hơn sau những vụ việc vi phạm vừa qua và qui định luật pháp theo hướng chặt chẽ hơn. Ngoài ra, áp lực đáo hạn TPDN đang gia tăng (quý 4/2022 khoảng 85.000 tỷ VND, năm 2023 là 271.000 tỷ VND và năm 2024 khoảng 330.000 tỷ VND, theo Bộ Tài chính), việc mua lại TPDN diễn ra nhiều hơn (trong 10 tháng đầu năm 2022, đã có khoảng 170 nghìn tỷ VND được mua lại trước hạn, tăng 70% so với cùng kỳ), một phần là do các doanh nghiệp phát hành phải thực hiện nghĩa vụ này khi vi phạm phương án phát hành), cộng thêm giải ngân đầu tư công còn chậm, vòng quay vốn chậm, chi phí đầu vào tăng và doanh nghiệp nợ đọng lẫn nhau khiến một số doanh nghiệp phải: (i) tăng sử dụng vốn tự có, (ii) bán cổ phiếu để cân đối dòng tiền mua lại TPDN đã phát hành, để duy trì sản xuất, kinh doanh, bù đắp phần chi phí tăng thêm…v.v. Nhà đầu tư cá nhân cũng hạn chế vay ký quỹ để đầu tư chứng khoán (tính chung 9 tháng đầu năm 2022, dư nợ cho vay margin ở mức 153.000 tỷ VND, giảm 18% so với cuối năm 2021), một phần là do các TCTD kiểm soát cho vay, đầu tư chứng khoán chặt chẽ hơn và lãi suất cho vay ký quỹ tăng. Các dòng tiền khác như tiền lãi từ kinh doanh BĐS, đầu tư chứng khoán… cũng suy giảm. Điều này cũng phần nào giải thích lý do vì sao mà huy động vốn của hệ thống TCTD tăng khá thấp (khoảng 4,6% từ đầu năm đến nay so với mức tăng 5,5% cùng kỳ năm 2021 và 8% cùng kỳ năm 2020).

Thứ tư, áp lực giải chấp: theo Fiinpro, dư nợ cho vay ký quỹ của các CTCK tính đến cuối quý 3/2022 ở mức 165.000 tỷ VND (mặc dù giảm 18% so với cuối năm 2021, song vẫn là mức khá cao so với giai đoạn trước năm 2019). Với lãi suất tăng, nghĩa vụ trả nợ tăng, giá cổ phiếu giảm mạnh, một số nhà đầu tư sở hữu nhiều cổ phiếu đã phải bán giải chấp (hiện tượng force sell) để bù đắp phần sụt giảm của giá cổ phiếu dùng thế chấp cho các khoản vay ký quỹ, cũng là để hạ tỷ lệ nợ về mức an toàn theo quy định. Vòng xoáy giải chấp này đã diễn ra rất mạnh trong tháng 10 vừa qua.

Thứ năm, niềm tin của nhà đầu tư chứng khoán giảm mạnh. Bên cạnh những tác động tiêu cực từ bối cảnh rủi ro vĩ mô, kinh tế - tài chính như nêu trên; tâm lý nhà đầu tư còn chịu ảnh hưởng từ những vụ việc vi phạm pháp luật, khởi tố lãnh đạo của một số doanh nghiệp lớn, cùng các biện pháp chấn chỉnh TTCK và BĐS trong thời gian qua, cùng với một số tin đồn thất thiệt trên mạng xã hội…v.v. Không chỉ cổ phiếu của những doanh nghiệp vi phạm mà còn cả những cổ phiếu khác cũng bị bán tháo do tâm lý lo ngại, thận trọng lan rộng, dẫn đến nhiều giá cổ phiếu giảm sàn. Việc xử lý, giải quyết và tháo gỡ khó khăn, vướng mắc, rào cản pháp lý còn chậm cũng có tác động nhất định đến thị trường và niềm tin của nhà đầu tư.

Tâm lý thận trọng, ngại rủi ro gia tăng, dẫn đến nhiều nhà đầu tư lựa chọn những kênh đầu tư ít rủi ro hơn, an toàn hơn. Việc này dẫn đến hiện tượng thị trường "ngủ đông" với giá trị giao dịch bình quân mỗi phiên trên sàn HOSE trong 6 tháng gần nhất chỉ đạt khoảng 15.000 tỷ VND, riêng tháng 10/2022 chỉ đạt 10.200 tỷ VND/phiên (giảm 40-50% so với mức bình quân hơn 21.000 tỷ VND/phiên năm 2021). Việc thanh khoản thị trường sụt giảm mạnh tạo ra vòng xoáy tác động tiêu cực đến tâm lý nhà đầu tư đang nắm giữ cổ phiếu (lo không bán được), sẵn sàng bán bằng mọi giá, từ đó kéo giá cổ phiếu tiếp tục giảm sâu.

Thứ sáu, tâm lý đám đông khá phổ biến trên thị trường. Tác động của tâm lý đám đông trên TTCK Việt Nam còn đặc biệt mạnh hơn so với những quốc gia khác do ba nguyên nhân chính sau. Một là, cơ cấu nhà đầu tư ở Việt Nam có điểm khác biệt khi nhà đầu tư cá nhân chiếm tới 80% giao dịch trên thị trường (trong khi tỉ lệ này ở những quốc gia phát triển chỉ khoảng 40–50%). Theo thống kê, nhà đầu tư cá nhân cũng chiếm tỷ trọng khá lớn, nắm giữ 33% lượng TPDN tại Việt Nam, trong khi ở Ấn Độ là 5%, Hàn Quốc là 1%...). Đặc điểm của nhóm nhà đầu tư cá nhân là đưa ra quyết định đầu tư đôi khi không dựa trên lý trí hay phân tích tài chính kỹ lưỡng, mà chủ yếu theo đám đông, thậm chí là tin đồn. Hai là, tỷ lệ sử dụng đòn bẩy tài chính khá cao (như nêu trên), cùng với tâm lý đám đông, đã tạo ra vòng xoáy giá xuống – bán giải chấp, khiến thị trường càng chịu áp lực bán mạnh mỗi khi có sự điều chỉnh. Ba là, TTCK Việt Nam cũng đã xuất hiện tình trạng một số doanh nghiệp thổi giá dẫn đến bị khởi tố, khiến nhà đầu tư có tâm lý không coi trọng những đánh giá, phân tích khách quan, do vậy họ thường xuyên chuyển đổi trạng thái rất nhanh từ "hưng phấn quá mức" đến "bi quan quá đà" mỗi khi thị trường có điều chỉnh.

Triển vọng TTCK Việt Nam hết năm 2022 và 2023

Bất chấp những khó khăn, rủi ro và thách thức khiến thị trường sụt giảm mạnh thời gian qua, theo TS. Cấn Văn Lực và Nhóm tác giả Viện Đào tạo và Nghiên cứu BIDV, TTCK Việt Nam vẫn có triển vọng trong tháng cuối năm 2022 và tăng trưởng tích cực hơn năm 2023 (khoảng 15-20%) với 5 lý do chính sau đây.

Một là, kinh tế Việt Nam năm 2023 dự báo tăng trưởng chậm lại, song vẫn ở mức khá cao. Theo dự báo của Viện Đào tạo & Nghiên cứu BIDV, kinh tế Việt Nam sẽ tăng khoảng 8% năm 2022 và 6-6,5% năm 2023, trong bối cảnh nhiều kinh tế toàn cầu đang gặp nhiều khó khăn và đứng trước nguy cơ suy thoái (như nêu trên).

Hai là, các nền tảng kinh tế vĩ mô và cân đối lớn cơ bản được giữ vững, trong tầm kiểm soát. Bất chấp những áp lực lớn từ những rủi ro trên thế giới và trong nước, Việt Nam vẫn giữ được các nền tảng kinh tế vĩ mô như lạm phát ở mức khá thấp, lãi suất và tỷ giá tăng trong tầm kiểm soát. Tính đến ngày 31/10/2022, tỷ giá đã tăng khoảng 8,85% (tức là VND đã mất giá 8,85% so với USD) tính từ đầu năm (so với Yên Nhật -28%; Nhân dân tệ Trung Quốc -14,6%; Bath Thái - 13,3%; Rubi Indonesia -9,11%...). Tương tự, CPI bình quân 10 tháng đầu năm tăng 2,89% so cùng kỳ, cả năm 2022 dự báo tăng khoảng 3,3% (bình quân toàn cầu là 8,8%) và năm 2023 khoảng 4-4,5% (bình quân toàn cầu khoảng 6,5%). Nợ công, nợ nước ngoài, thâm hụt ngân sách và nghĩa vụ trả nợ của Chính phủ dù trong xu hướng tăng lên trong trung hạn nhưng cơ bản vẫn trong ngưỡng an toàn.

Ba là, nền kinh tế thực, nhất là hoạt động của doanh nghiệp cơ bản vẫn khả quan, dù khó khăn hơn. Hoạt động doanh nghiệp thời gian qua phục hồi mạnh nhờ các hoạt động kinh tế - xã hội được mở cửa trở lại. Số doanh nghiệp đăng ký thành lập mới lũy kế 10 tháng tăng 34,3% và số doanh nghiệp quay trở lại hoạt động tăng 49% so với cùng kỳ năm trước. Lợi nhuận trước thuế của trên 200 doanh nghiệp niêm yết trong 9 tháng đầu năm tăng 22% so cùng kỳ, cả năm 2022 dự báo tăng khoảng 18% và năm 2023 dự báo tăng khoảng 10-15%.

Bốn là, các tổ chức xếp hạng tín nhiệm quốc tế đánh giá triển vọng Việt Nam ở dạng "tích cực" trong trung hạn. Cuối tháng 10/2022 vừa qua, Tổ chức Fitch Ratings xếp hạng nhà phát hành ngoại tệ dài hạn của Việt Nam ở mức BB với triển vọng tích cực, trong đó đánh giá triển vọng tăng trưởng tích cực trong trung hạn; nợ Chính phủ, nợ nước ngoài và thâm hụt ngân sách dù đang tăng lên, nhưng vẫn ở mức thấp so với nhóm quốc gia tương đồng. Tổ chức này đánh giá rủi ro bên ngoài đối với Việt Nam bao gồm chiến sự tại Ukraina, điều kiện nguồn vốn toàn cầu eo hẹp hơn, độ mở nền kinh tế lớn dễ bị tổn thương từ các cú sốc bên ngoài. Ở trong nước, áp lực lạm phát và tỷ giá gia tăng trong bối cảnh đồng USD còn tăng giá và dự trữ ngoại hối giảm, rủi ro từ khối DNNN còn yếu và tỷ lệ an toàn vốn của hệ thống ngân hàng còn thấp… là những điểm Việt Nam cần lưu ý cải thiện. Tương tự, đầu tháng 9/2022, Tổ chức xếp hạng Moody’s cũng đã nâng hạng tín nhiệm quốc gia dài hạn của Việt Nam từ mức Ba3 lên mức Ba2, với triển vọng ổn định do đánh giá cao sức mạnh nội tại của kinh tế Việt Nam và khả năng chống chịu tốt hơn của nền kinh tế. Về rủi ro, Moody’s cũng cho rằng tỷ lệ an toàn vốn thấp của hệ thống ngân hàng, rủi ro thị trường bất động sản và các rủi ro bên ngoài (như suy thoái kinh tế ở một số đối tác lớn, tình hình địa chính trị và giá cả gia tăng…) là những thách thức chính đối với nền kinh tế Việt Nam hiện tại và trong năm tới. Những nhận diện rủi ro này khá khớp so với những đánh giá của Nhóm tác giả.

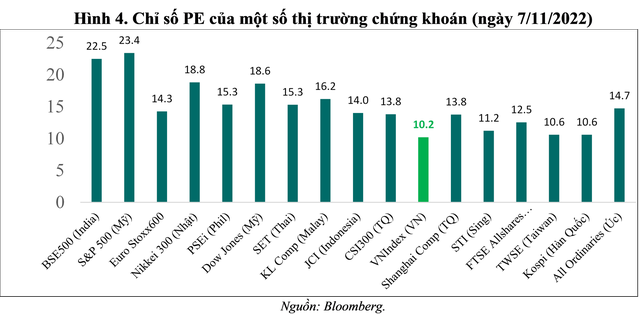

Năm là, giá chứng khoán Việt Nam đang ở mức khá hấp dẫn khi chỉ số PE của thị trường đang ở vùng trũng thấp sau thời gian điều chỉnh giảm. Chỉ số PE của VNIndex hiện đang ở mức 10,2 (ngang với vùng đáy lịch sử trong giai đoạn dịch Covid-19). Mức này được đánh giá là hấp dẫn khi nó thấp hơn so với hầu hết các thị trường khác trên thế giới (Hình 4). Bên cạnh đó, dữ liệu quá khứ cho thấy, mỗi lần P/E của VN-Index về 10,x thị trường thường xuất hiện sóng hồi mạnh mẽ sau đó, điển hình là giai đoạn 2020-2021. Dù bối cảnh khác nhau và dù chỉ số PE chỉ là tham khảo, nhà đầu tư còn phân tích nhiều chỉ số khác (như EPS, P/B…) nhưng cũng là thời điểm đáng quan tâm.

Một số giải pháp phục hồi, phát triển lành mạnh TTCK Việt Nam

Để TTCK Việt Nam có thể phục hồi, phát triển lành mạnh và bền vững hơn trong thời gian tới; Nhóm chuyên gia của Viện Đào tạo & Nghiên cứu BIDV khuyến nghị Quốc hội, Chính phủ và các bộ, ngành, địa phương nên ưu tiên một số chính sách, giải pháp sau.

Thứ nhất, tiếp tục kiên định ổn định kinh tế vĩ mô, kiểm soát lạm phát, đảm bảo các cân đối lớn của nền kinh tế. Theo đó, các cơ quan chức năng cần bám sát tình hình kinh tế, tài chính quốc tế; chủ động phân tích, dự báo diễn biến thị trường tài chính - tiền tệ quốc tế để có kịch bản chủ động ứng phó phù hợp; tiếp tục điều hành chính sách tiền tệ theo hướng thận trọng, chủ động, linh hoạt, đồng bộ các công cụ nhằm điều hành tỷ giá, lãi suất, tín dụng ở mức phù hợp; tăng cường bình ổn, lành mạnh hóa các thị trường (chứng khoán, trái phiếu, bất động sản, ngoại hối, vàng, xăng dầu…); đẩy mạnh truyền thông về giá cả, lạm phát, chính sách... nhằm giảm thiểu kỳ vọng lạm phát, tình trạng găm giữ và đầu cơ. Đẩy mạnh và đa dạng hóa thị trường xuất khẩu, mở cửa du lịch quốc tế hợp lý…cũng sẽ góp phần tăng cung và giảm sức ép ngoại tệ, tỷ giá.

Thứ hai, đẩy nhanh triển khai các cấu phần trong Chương trình phục hồi, các chương trình mục tiêu quốc gia và giải ngân đầu tư công. Theo đó, các giải pháp quyết liệt, đồng bộ đã được nêu trong các chỉ thị, hướng dẫn của Chính phủ cần được nghiêm túc tuân thủ thực hiện, phấn đấu hết năm, đạt khoảng 30-35% Chương trình phục hồi và khoảng 85-90% kế hoạch giải ngân đầu tư công. Sớm nghiên cứu khả năng tiếp tục dùng chính sách tài khóa là chủ lực (chủ yếu là giảm thuế, phí…) nhằm hỗ trợ doanh nghiệp trong bối cảnh dư địa chính sách tiền tệ ngày càng hạn hẹp.

Thứ ba, đẩy nhanh hoàn thiện và thực thi thể chế, tăng cường kiểm tra, giám sát hợp lý, nâng cao tính minh bạch và hiệu quả cho thị trường. Theo đó, các cơ quan chức năng chú trọng kiểm tra, giám sát phù hợp (nhiều quá và chồng chéo, kém hiệu quả lúc này là không phù hợp); lành mạnh hóa thị trường vốn, thị trường bất động sản, khơi thông mạnh nguồn vốn cổ phiếu, TPDN theo tinh thần của Nghị quyết 86/NQ-CP (ngày 11/7/2022) của Chính phủ về phát triển thị trường vốn, Chỉ thị 13/CT-TTg (ngày 29/8/2022) về phát triển thị trường BĐS, Chỉ thị 15/CT-TTg (ngày 16/9/2022) về ổn định kinh tế vĩ mô và Nghị định 65/2022/NĐ-CP (ngày 16/9/2022) về phát hành TPDN riêng lẻ (sửa đổi Nghị định 153). Đảm bảo linh hoạt, kịp thời, hiệu quả, đáp ứng tốt hơn nhu cầu thanh khoản, dòng tiền và nghĩa vụ trả nợ của các doanh nghiệp, nhất là doanh nghiệp BĐS; đảm bảo thanh khoản, an toàn hệ thống các tổ chức tài chính - tín dụng…v.v.

Thứ tư, tăng cường củng cố tâm lý và niềm tin của nhà đầu tư. Các cơ quan chức năng, chủ thể phát hành cần nhanh chóng giải quyết, đảm bảo quyền lợi chính đáng của nhà đầu tư; xử lý nghiêm và giải quyết kịp thời các vụ việc vi phạm quy định, tung tin đồn thất thiệt trên TTCK vừa qua. Các chính sách, giải pháp cần nhất quán, rõ ràng, có lộ trình và công khai cập nhật tình hình triển khai. Về lâu dài, cần xây dựng và nhất quán thực hiện chương trình giáo dục tài chính để nâng cao năng lực của nhà đầu tư, giúp họ đưa ra quyết định đầu tư, sử dụng đòn bẩy tài chính hợp lý, giảm thiểu tâm lý đám đông. Chú trọng phát triển nhà đầu tư (cá nhân và tổ chức) chuyên nghiệp, phát triển các quỹ đầu tư, quỹ hưu trí, quỹ tín thác BĐS…v.v. Các quỹ này cũng có thể đóng vai trò dẫn dắt thị trường, hạn chế tình trạng tăng nóng hay giảm sâu do sự hứng phấn hay bi quan quá mức của một số nhà đầu tư. Các quỹ đầu tư vì thế sẽ giúp thị trường trở nên ổn định và phát triển bền vững hơn, đồng thời cung cấp thêm kênh đầu tư phù hợp cho người dân.

Thứ năm, quan tâm kiểm soát rủi ro hệ thống, có tính liên thông giữa ngân hàng – chứng khoán – bảo hiểm - bất động sản. Thực tiễn chứng minh bốn lĩnh vực này có mối quan hệ tương tác qua lại chặt chẽ với nhau. Một số vụ việc vi phạm trên TTCK vừa qua đã cho thấy tính phức tạp, liên thông trong mối quan hệ này. Theo đó, các cơ quan chức năng cần tăng cường phối hợp chính sách hiệu quả, nhìn nhận các hiện tượng, trao đổi thông tin và quản lý, giám sát hệ thống tài chính – BĐS trong mối quan hệ tổng thể, trước mắt và lâu dài, thay vì rời rạc, cục bộ, giật cục và ngắn hạn.

Cuối cùng, nhà đầu tư cần hết sức bình tĩnh, không nên rơi vào vòng xoáy bán lấy được, không nên dựa vào tin đồn thất thiệt, tâm lý đám đông, mà cần kiểm chứng, nắm bắt sát tình hình và triển vọng của doanh nghiệp, đa dạng hóa kênh đầu tư, hạn chế đòn bẩy và kiên trì nâng cao kiến thức, kinh nghiệm đầu tư chứng khoán là rất cần thiết.