Trong báo cáo mới công bố, SGI Capital đánh giá thị trường chứng khoán toàn cầu tháng 7 đã có sự hồi phục rất tốt, chỉ số S&P500 tăng 9,11%, chỉ số Stoxx 50 của Châu Âu tăng 7,33% trong khi thị trường chứng khoán Trung Quốc lại có xu hướng trái chiều khi giảm 4,28%. Sự phục hồi của thị trường chứng khoán của Mỹ và Châu Âu phản ánh tâm lý giải tỏa sau khi FED và ECB đều nâng mạnh lãi suất. Trong khi đó, thị trường chứng khoán Trung Quốc vẫn phải chịu áp lực khi các nhà đầu tư tiếp tục quan ngại về tình hình thị trường bất động sản tiếp tục xấu đi có thể kéo theo làn sóng nợ xấu ở ngành ngân hàng.

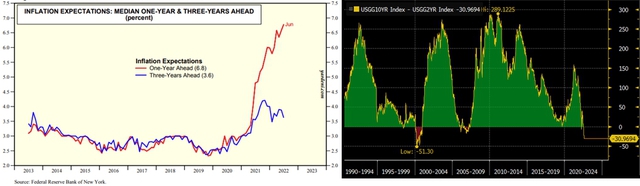

Nhìn về bức tranh tháng 8 và tháng 9 tới đây, đội ngũ phân tích của SGI Capital cho rằng áp lực lạm phát đang dần phai nhạt với thị trường chứng khoán. Mặc dù vậy, FED sẽ chưa sớm điều chỉnh chính sách thắt chặt cho tới khi các dữ liệu lạm phát và thất nghiệp có thay đổi lớn. Trong bối cảnh như vậy, thị trường tài chính thế giới vào nhịp phục hồi trước khi chuyển tâm điểm theo dõi sang rủi ro suy thoái.

Biểu hiện sớm của rủi ro này thời điểm hiện tại là niềm tin tiêu dùng đang giảm nhanh trên toàn cầu, đơn đặt hàng mới trong PMI ở Nhật Bản, Hàn Quốc, Đài Loan, châu Âu, Mỹ đều giảm mạnh.

Trong báo cáo tháng trước, SGI Capital có kỳ vọng, việc thị trường tài chính Trung Quốc phản ứng tích cực với chính sách nới lỏng cho thị trường bất động sản và những hỗ trợ của Ngân hàng Trung Ương có thể là dấu hiệu sớm cho sự hồi phục kinh tế. Tuy nhiên, nền kinh tế thực của Trung Quốc lại đang tiếp tục suy yếu, điều này cho thấy việc kích thích kinh tế trong điều kiện đóng-mở liên tục hiện nay không phải là điều dễ dàng và sẽ có độ trễ.

Sự lo ngại về suy thoái sẽ khiến các nhà đầu tư bắt đầu có xu hướng trú ẩn vào trái phiếu dài hạn. Do đó, SGI Capital cho rằng đây là rủi ro đáng chú ý nhất cho thị trường chứng khoán từ nay tới cuối năm, đặc biệt trong bối cảnh tháng 9 tới khi FED tiếp tục tăng lãi suất và gia tăng gấp đôi tốc độ hút tiền về.

Thị trường chứng khoán thế giới chịu sức ép của hai áp lực tiêu cực, một là định giá P/E bị điều chỉnh giảm do lãi suất tăng, và hai là triển vọng tăng trưởng EPS giảm với khả năng kinh tế toàn cầu suy thoái. Trong đợt sụt giảm mạnh của tháng 6/2022, thị trường chứng khoán thế giới đã phản ánh rủi ro lạm phát và lãi suất tăng mạnh, đưa định giá về dưới mức trung bình dài hạn.

"Hiện, thị trường đang bước vào nhịp phục hồi và phân hóa dựa trên niềm tin lạm phát đã đạt đỉnh và FED tới gần hơn với đỉnh chu kỳ tăng lãi suất. Rủi ro sẽ tăng lên nếu FED mạnh tay thắt chặt hơn kỳ vọng thị trường hoặc triển vọng tăng trưởng bị điều chỉnh mạnh do lo ngại về suy thoái", SGI Capital cho hay.

Đối với thị trường Việt Nam, SGI Capital đánh giá, các vòng quay vận hành nền kinh tế trong nước vẫn đang trong đà hồi phục. Doanh số bán lẻ cả nước tháng 7 đạt cao nhất từ trước tới nay, thặng dư ngân sách đạt cao…

Tuy nhiên, đà hồi phục có thể chậm lại những tháng tiếp theo khi tác động của giảm sút tiêu dùng toàn cầu bắt đầu ảnh hưởng tới doanh nghiệp FDI và nội địa. Xuất khẩu tháng 7 đã giảm 7,7% so với tháng 6 khi nhiều mặt hàng chủ lực giảm sút. Dòng chảy tín dụng chưa thông suốt với cung tiền hạn chế, đồng thời giải ngân đầu tư công chậm sẽ tác động lên triển vọng tăng trưởng.

Trong tháng qua, thị trường tài chính đã chứng kiến lãi suất tăng đều ở tất cả các kỳ hạn của thị trường tiền tệ và thị trường trái phiếu cùng tỷ giá nhích lên một cân bằng mới. Việc các lãi suất VND tăng đủ mạnh và đồng USD chững đà tăng đã giảm áp lực tăng của tỷ giá trong nước, góp phần đưa dòng vốn của nhà đầu tư nước ngoài quay trở lại mua ròng mạnh mẽ trong những phiên cuối tháng.

Trong bối cảnh kinh tế vĩ mô vẫn đang hồi phục mạnh mẽ, kết quả kinh doanh quý 2 của doanh nghiệp niêm yết khá phân hóa nhưng nhìn chung vẫn tăng trưởng tốt. Nhiều ngành có mức tăng trưởng ấn tượng như: Dầu khí (400%), Hóa chất (190%), Bán lẻ (63%), Vận tải (60%), Đồ uống (66%), Thực phẩm (52%), Điện (50%), và Ngân hàng (36%).

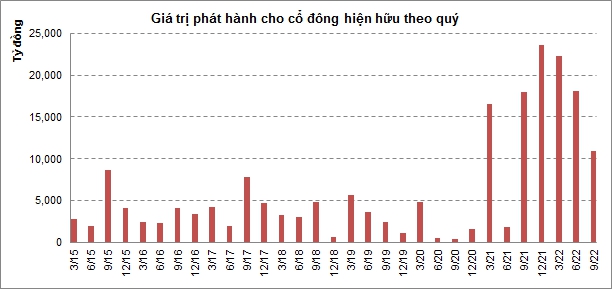

Điểm tích cực với thị trường chứng khoán là nhà đầu tư nước ngoài đã tích cực mua ròng trở lại và nguồn cung từ lượng phát hành cho cổ đông hiện hữu dự báo sẽ giảm mạnh ở quý 3, qua đó giảm một phần áp lực lên giá cổ phiếu.

Theo SGI Capital, "kết quả kinh doanh tích cực của các doanh nghiệp trong quý 2 tiếp tục giúp TTCK Việt Nam duy trì nền định giá thấp. Đồng thời, sự ổn định của các cân đối vĩ mô trong nước sẽ giúp nền kinh tế Việt Nam, dù có độ mở rất lớn, sẽ chống chọi tốt và sớm vượt qua ảnh hưởng của một đợt suy thoái kinh tế thế giới có thể tới vào cuối năm nay và đầu năm 2023."

TTCK luôn đi trước và khi suy thoái xảy ra sẽ đồng thời tạo ra các cơ hội đầu tư rất hấp dẫn cho một chu kỳ mới. Việc của nhà đầu tư lúc này là chuẩn bị một danh mục tiềm năng, kiên nhẫn chờ đợi các điều kiện lớn thỏa mãn cho một chu kỳ tăng trưởng mới của thị trường.