Ảnh hưởng của đại dịch COVID-19 trong 2 năm 2020 và 2021 đã đẩy các hãng hàng không Việt Nam và ngành phụ trợ gặp nhiều khó khăn. Sang đến năm 2022, khi dịch bệnh đã đi qua, du lịch quốc tế hồi phục khi nhiều quốc gia đã dỡ bỏ hạn chế cho du khách, thì các hãng hàng không Việt lại đối mặt với nỗi lo về lạm phát, ảnh hưởng từ tỷ giá và tăng giá nguyên liệu…

Những e ngại này phần nào được minh chứng qua kết quả kinh doanh của 2 “ông lớn” hàng không niêm yết trên sàn chứng khoán.

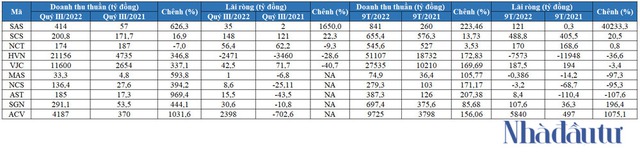

Trước hết, CTCP Hàng không VietJet (HoSE: VJC) dù doanh thu quý III/2022 tăng trưởng 652% so với cùng kỳ đạt 11.600 tỷ đồng, nhưng lại ghi nhận lợi nhuận -43 tỷ đồng. VJC cho biết nguyên nhân chính đến từ chi phí nhiên liệu bay tăng cao bình quân 130 USD/1 thùng, có thời điểm tăng đến 160 USD/thùng so với mức trung bình 80 USD/1 thùng năm 2019. Mặt khác, VJC tập trung đẩy mạnh hoạt động marketing và khuyến mãi, đặc biệt với các đường bay quốc tế để thu hút hành khách trong các dịp cao điểm gồm Giáng sinh, Tết Nguyên Đán và chuẩn bị cho giai đoạn tăng trưởng năm 2023.

Tương tự, việc thị trường du lịch phục hồi mạnh giúp Tổng Công ty Hàng không Việt Nam (HoSE: HVN) gây ấn tượng với doanh thu quý III/2022 tăng 350% đạt 21.156 tỷ đồng. Lãi gộp 165 tỷ đồng và quý III/2022 cũng là quý đầu tiên kể từ đầu năm 2020 hãng hàng không này ghi nhận lãi gộp. Tuy nhiên, trừ đi các chi phí, HVN vẫn lỗ 2.546 tỷ đồng, dù lỗ giảm 28% so với cùng kỳ năm ngoái.

HVN cho biết tổng chi phí quý III/2022 tăng 160%, tương đương tăng 10.504 tỷ đồng chủ yếu do chi phí nhiên liệu tăng (giá nhiên liệu bình quân quý III/2022 tăng gấp 1,8 lần so với quý III/2021) và chi phí tài chính (chủ yếu là chi phí lãi tiền vay, chi phí lỗ chênh lệch tỷ giá).

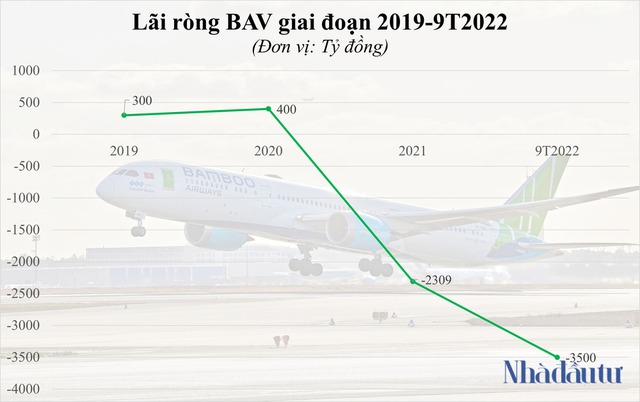

Một hãng hàng không khác là CTCP Hàng không Tre Việt (Bamboo Airways). Theo BCTC hợp nhất của CTCP Tập đoàn FLC, Bamboo Airways ghi nhận lỗ lũy kế 9 tháng năm 2022 là 3.500 tỷ đồng, con số này cao hơn khoản lỗ gần 2.300 tỷ đồng của cả năm 2021 khi đại dịch COVID-19 bùng phát mạnh.

Bên cạnh đó, CTCP Hàng không Lữ hành Việt Nam (Vietravel Airlines) 9 tháng năm 2022 cũng ghi nhận lỗ 368,4 tỷ đồng. Vietravel Airlines hiện là công ty liên kết do CTCP Du lịch và Tiếp thị Giao thông Vận tải Việt Nam (Vietravel - UPCOM: VTR) nắm 43,92%.

Trong quý III/2022, VTR ghi nhận doanh thu 1.479 tỷ đồng, gấp hơn 25 lần cùng kỳ. Dù vậy, khấu trừ chi phí, VTR đạt gần 7 tỷ lợi nhuận ròng, cải thiện so với khoản lỗ 192 tỷ hồi quý 3/2021.

Nhóm dịch vụ tăng trưởng mạnh

Ở chiều ngược lại, với sự phục hồi của du lịch trong và ngoài nước, các hãng hàng không được cất cánh trở lại, nhóm dịch vụ hàng không hưởng lợi lớn khi đồng loạt báo lãi tăng trưởng mạnh.

Đứng đầu về tốc độ tăng trưởng lợi nhuận là CTCP Dịch vụ Hàng không Sân bay Tân Sơn Nhất (SASCO, UPCOM: SAS). Theo đó, trong kỳ, SAS ghi nhận doanh thu thuần hơn 414 tỷ đồng, tăng 622% so với cùng kỳ năm ngoái. Trừ đi các chi phí và giá vốn, SAS lãi 35 tỷ đồng, gấp gần 17 lần.

Lũy kế 9 tháng, doanh thu thuần SAS đạt 841 tỷ đồng, lãi ròng 121 tỷ đồng. Qua đó, SAS đã hoàn thành 63% chỉ tiêu doanh thu và vượt 52% kế hoạch lợi nhuận cả năm.

Xếp sau SAS là CTCP Dịch vụ hàng hóa Sài Gòn (Saigon Cargo Services, HoSE: SCS) với lãi ròng quý III/2022 đạt 148 tỷ đồng, tăng 22,6% so với cùng kỳ năm trước.

Ngoài ra, phải kể đến nhiều đơn vị như CTCP Dịch vụ Hàng không Sân bay Đà Nẵng (HNX: MAS), CTCP Suất ăn Hàng không Nội Bài (UPCOM: NCS), CTCP Dịch vụ Hàng không Taseco (HoSE: AST), CTCP Phục vụ Mặt đất Sài Gòn (HoSE: SGN), Tổng Công ty Cảng hàng không Việt Nam – CTCP (UPCOM: ACV) đồng loạt báo lãi, trong khi cùng kỳ quý III/2021 lỗ ròng.

Tuy nhiên, 2 cái tên trong nhóm kể trên vẫn ghi nhận lợi nhuận sau thuế chưa phân phối âm, gồm MAS khoản lỗ tại ngày 30/9/2022 là 18,3 tỷ đồng; và AST là -71,8 tỷ đồng.

CTCP Dịch vụ Hàng hóa Nội Bài (HoSE: NCT) là đơn vị duy nhất báo lãi ròng quý III/2022 giảm 9,3% so với cùng kỳ năm ngoái còn 56,4 tỷ đồng. Lũy kế 9 tháng năm 2022 ghi nhận lãi ròng NCT đạt 170 tỷ đồng, hoàn thành hơn 72% chỉ tiêu cả năm.

Kỳ vọng cổ phiếu hàng không sớm “cất cánh”?

Trong năm 2023, hàng không quốc tế được dự báo sẽ tăng trưởng mạnh mẽ khi hầu hết các quốc gia đã dỡ bỏ hạn chế cho du khách, và điều này sẽ hỗ trợ cho nhu cầu du lịch quốc tế.

Quý III/2022 ghi nhận sản lượng khách quốc tế đã tăng 35 lần và phục hồi bằng 49,8% trước dịch. Trong kịch bản cơ sở, VnDirect kỳ vọng Trung Quốc sẽ dần gỡ bỏ hạn chế du lịch kể từ quý II/2023. Sản lượng khách quốc tế có thể phục hồi về mức 84% trong quý II/2023 và 100% trong quý IV/2023 giúp tổng sản lượng khách quốc tế tăng 195% so với cùng kỳ trong năm 2023. Ngoài ra, sản lượng khách nội địa dự báo tăng 231% so với cùng kỳ trong 2022 (tăng 30,9% so với mức 2019) và tăng trưởng kép 8,9% giai đoạn 2023-2025.

Theo quan điểm từ VnDirect, với độ tương quan cao với hàng không quốc tế, bán lẻ hàng không sẽ là ngành hưởng lợi nhất khi sản lượng khách quốc tế phục hồi. VnDirect đánh giá cao mô hình bán lẻ hàng không nhờ rào cản gia nhập ngành cao cùng biên lợi nhuận vượt trội.

Với cảng hàng không, tăng trưởng tương đối vững chắc nhưng có thể bị thu hẹp trong năm 2024 do công suất bị hạn chế.

Bên cạnh đó, triển vọng tăng trưởng của các hãng hàng không bị hạn chế bởi chi phí nhiên liệu cao, biến động tỷ giá và lãi suất tăng. Dù vậy, VnDirect cho rằng mô hình hàng không giá rẻ sẽ ít chịu sự biến động trong môi trường tài chính không ổn định cùng chi phí nhiên liệu cao.

Đáng chú ý, VnDirect nhận định tăng trưởng lợi nhuận kể từ quý III/2022 – năm 2023 ở hầu hết các phân khúc (cảng, hãng hàng không, bán lẻ) tương đối vững chắc bởi sự phục hồi của khách quốc tế. Việc thị trường điều chỉnh gần đây đã khiến giá của các cổ phiếu trong ngành về gần thời điểm bùng phát dịch (tháng 3/2020).

Do đó, VnDirect cho rằng đây là thời điểm để tích lũy cổ phiếu ngành hàng không với mức giá hấp dẫn và tăng trưởng lợi nhuận vững chắc.

Tuy nhiên, công ty chứng khoán này cũng lưu ý một số rủi ro ngành như: Giá nhiên liệu cao hơn dự kiến dẫn đến chi phí vận hành của các hãng hàng không cao hơn, có thể làm tăng giá vé và giảm nhu cầu đi lại bằng đường hàng không; Du lịch song phương giữa Việt Nam và Trung Quốc khó phục hồi như trước đại dịch do chính sách zero-covid; và tỷ giá USD/VND cao hơn dự kiến và lãi suất USD tăng cũng có thể ảnh hưởng đến việc vay vốn đầu tư cơ sở hạ tầng hàng không bằng USD trong thời gian tới.